时间:2018-03-19 11:07 栏目:财富管理 编辑:投资有道 点击: 10,572 次

前不久,新三板公司传诚时装(834512.OC)通过高风金融借款的一则公告,暴露了其在该平台借贷存在先斩后奏,涉嫌虚假陈述的违规行为。而另一家新三板公司上海超固投资股份有限公司(证券简称:超固投资,证券代码:837870.OC)发布公告中提到的保理业务最终也指向了高风金融这个平台。记者为此仔细研究了一下这个互金平台,发现确实违规之处众多。国家企业信用信息公示系统显示,上海高风互联网金融信息服务有限公司(以下简称:高风金融)成立于2015年1月27日,经营范围为金融信息服务,接受金融机构委托从事金融信息技术、业务流程、知识流程外包等。

据其官网披露的信息显示,高风金融是在上海注册的普惠金融公司,主要为消费领域小微企业、银联商户及银联卡持卡人提供信用评级、风险评估及融资服务等。2016年7月,被上海金融信息行业协会纳为会员。

标的超额,信贷风险集中

据不完全统计,截至2018年2月6日,高风金融平台上113个项目处于还款中,其中投资转让项目约55个。值得注意的是,这些投资转让项目的借款人均为上海惟精商业保理公司,该保理公司在高风金融平台累计借款金额约为2800多万元。

2016年8月24日,银监会颁布的《网络借贷信息中介机构业务活动管理暂行办法》(以下简称:《暂行管理办法》)第十七条规定,网络借贷金额应当以小额为主。网络借贷信息中介机构应当根据本机构风险管理能力,控制同一借款人在同一网络借贷信息中介机构平台及不同网络借贷信息中介机构平台的借款余额上限,防范信贷集中风险。

该《暂行管理办法》规定,同一法人或其他组织在同一网络借贷信息中介机构平台的借款余额上限不超过人民币100万元,在不同网络借贷信息中介机构平台借款总余额不超过人民币500万元。

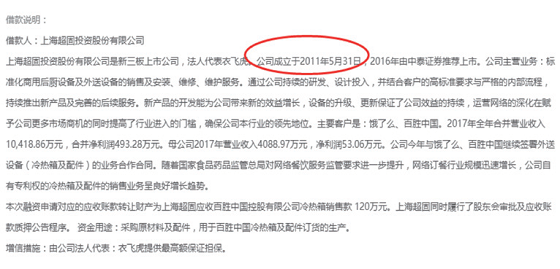

在高风金融平台上,仅是与超固投资有关的借款就有5笔。其中,超固投资作为借款人的有一笔,即“上市公司经营借款第十季”,计息时间为2018年1月19日至2018年4月19日的100万元的借款,该网贷平台上披露的借款用途为采购原材料及配件,用于百胜中国冷热箱及配件订货的生产。并由超固投资法人衣飞虎提供最高额保证担保。

此外,有4笔为超固投资与惟精保理公司的投资转让借款项目,借款人为惟精保理公司。每次的借款金额均为100万元,借款年利率在10%到11%之间,借款期限分别为3个月和4个月。该保理公司仅是与超固投资有关的几笔借款,累计借款金额就超过了《暂行管理办法》规定。

查阅超固投资公告发现,2017年5月11日,董事会会议通过超固投资向上海惟精商业保理公司以应收账款质押申请不超过60 0万元授信额度的贷款暨关联方担保的议案,年融资费率10 %,并与惟精保理签订《有追索权保理合同》,授信期间为自合同签订之日起至2018年5月31日止。

2017年5月11日,超固投资以370.03万元应收账款提供质押担保,借款300万元。2017年8月7日披露的应收账款质押公告显示,现因公司业务发展需要,计划再以376.65万元应收账款提供质押担保,借款300万元。

还需要注意的是,高风金融平台上还存在多项单一标的的额度远超过100万元的规定。其中,在金融科技公司经营借款第二季中,借款人显示为上海惟精商业保理公司的借款金额就达到了300万元,该笔借款计息时间为2017年8月8日至2018年2月8日,尚处于还款中。

无独有偶,在高风金融平台上像这种超额标的还有山西便利连锁股份有限公司借款第三季第一期金额为2 0 0万元的一笔借款,借款人同样为上海惟精商业保理公司。该笔借款计息时间为2 017年11月16日至2 018年5月16日,将采取每月还息,到期还本的还款方式。单是从这几借款项目来看,高风金融的违规行为就已经很明显。

借款用途竟然是股权投资

不仅是标的超额,信贷风险集中的问题在高风金融平台上还存在借款用于投资股票的行为。

而《暂行管理办法》第十条明确规定,网络借贷信息中介机构不得向借款用途为投资股票、场外配资等高风险的融资提供信息中介服务。其中关于金领股权投资周转款第三十六季和第四十八季,借款人均为黄元昌的为期六个月的两笔20万元普通借款中,借款用途清清楚楚写着投资拟上市公司股权,且还款来源为股权投资分红。

在得知借款用于进行股权投资的情况下,还向借款人提供服务,高风金融明显违反了《暂行管理办法》规定。

此外,值得注意的是,在金领股权投资周转款第四十七季借款人同样是黄元昌的借款项目中,借款项目变为投资转让项目,借款金额更是达到了100万元。该笔借款采用每月还息,到期还本的还款方式,计息时间为2017年12月1日至2018年6月1日。借款用途还是用于投资拟上市公司股权。

可以发现,高风金融平台上仅是黄元昌这一笔借款项目就同时违反《暂行管理办法》中“同一自然人在同一网络借贷信息中介机构平台的借款余额上限不超过人民币20万元”和“网络借贷信息中介机构平台不得向借款用途为投资股票、场外配资等高风险的融资提供信息中介服务”两项规定。

信息披露漏洞百出

除了上述标的超额和借款用途违规外,高风金融的信息披露还存在不少问题,其中在50多项借款人为惟精保理公司的项目中,关于该保理公司的基本信息更是少之又少,同样违反了网贷平台应当在其官网上向出借人充分披露借款人的基本信息的规定。

而另一点,在国家企业信用信息公示系统中,超固投资的成立时间为2010年5月31日,但是在高峰金融平台上披露的信息却显示超固投资成立于2 011年5月,此处信息描述出现明显错误。

此外,还需要注意的是,超固投资和与上述提到的传诚时装均系新三板挂牌企业,被纳入证监会非上市公众公司监管范围和股转系统自律监管范围。但是在高风金融披露的借款人信息中,对这两家挂牌公司的表述均为上市公司,此举有误导投资者的嫌疑。

根据银监会2017年8月23日印发的《网络借贷信息中介机构业务活动信息披露指引》(以下简称:《信披指引》)规定,网贷平台应当向公众披露平台股东信息,应该包括股东全称、股东股权占比等信息,但在高风金融平台上并没有披露股东信息以及平台相关组织信息,仅有的只是披露了管理层团队情况。

而对于《信披指引》规定的网贷平台应披露平台的审核和经营信息,高风金融平台上关于财务审计报告还停留在2015年财务报表。

披露的平台经营信息时间只截止到2017年9月。该数据显示,截止2017年9月30日,平台完成小微商户融资服务1559笔,线上累计交易额6.40亿元。平台注册用户为65,093人,交易用户3,520户,共计获得理财收益1756.52万元。

尚无合规的资金托管平台

不仅如此,高风金融连资金存管平台也不合规。在《暂行管理办法》和2017年2月22日颁布的《网络借贷资金存管业务指引》中,都明确要求网络借贷信息中介必须在商业银行做平台投资资金存管。

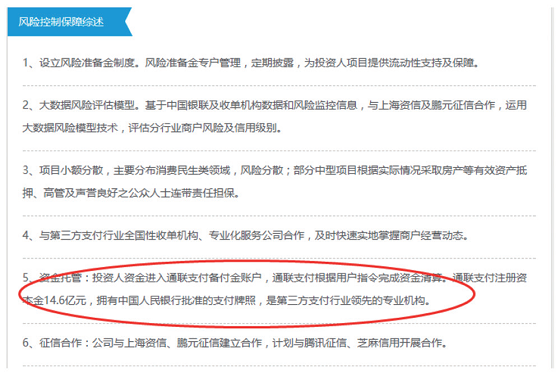

而在高风金融平台上披露的风险控制保障综述一栏中关于资金存管的描述是,投资人资金进入通联支付备付金账户,通联支付根据用户指令完成资金清算,也就是说高风金融的资金托管是在通联支付而并不是规定中要求的商业银行。同时需要注意的是,该通联支付的创始高管为赵志强(高风金融法人),高风金融的资金存管平台明显不符合规定,资金有挪用的风险。

此外,还需要注意的是,在高风金融平台累计借款5 0 余次的上海惟精商业保理公司成立于2015年12月25日,主要提供的是债权转让的保理项目,公司注册资本为5000万人民币,由上海银商资产管理有限公司(以下简称:上海银商)绝对控股,其中赵志强持有上海银商8.6%股份,并在惟精保理公司担任监事。

值得注意的是,高风金融的法定代表人亦为赵志强,并持有公司42.43%股份,且在高风金融担任董事长兼总经理职务。此外,根据高风金融披露的管理团队人员信息显示,吴丹作为联合创始人在高风金融任副总和董秘,吴丹亦是上海惟精商业保理公司的法人。

如此来看,高风金融与上海惟精商业保理公司的关系还真不一般,而这种关联关系或将给该互金平台的经营带来更大的金融风险。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]