时间:2019-06-20 10:06 栏目:IPO专栏 编辑:投资有道 点击: 3,021 次

西部超导材料科技股份有限公司(以下简称:西部超导)是一家专业从事高端钛合金材料、超导产品和高性能高温合金材料的研发、生产和销售的上交所科创板拟上市公司。据招股书披露,“公司是目前国内唯一的低温超导线材商业化生产企业,是目前全球唯一的铌钛锭棒、超导线材、超导磁体的全流程生产企业”,两个“唯一”突显其科创板属性。

可是,经过深入研究,我们发现在西部超导的招股书中主要存在以下问题:与上市公司西部金属材料股份有限公司(证券简称:西部材料,证券代码:002149.SZ)存在同业竞争,控股股东均为西北有色金属研究院(以下简称:西北院),且业务类型相同;在公司主营业务中,高端钛合金材料占85%以上,超导产品只占10%,且超导产品收入及毛利率都逐年下降,公司的名称有误导投资者之嫌;关联采购金额较大,对股东存在技术及原材料方面的依赖,业务独立性存疑。

与上市公司西部材料存在同业竞争,且对控股股东存在技术依赖

西部超导的控股股东和西部材料的控股股东都是西北院,而两家公司的主营业务具有高度相似性,恐怕难逃同业竞争的质疑。

据西部超导招股书和西部材料2018年年度报告披露,西部超导的控股股东是西北院,其持股占公司总股本之比为25.19%;而西部材料的控股股东也是西北院,其持股占比28.89%,西北院同时控股上述两家钛合金加工企业,且占股都未超过30%。

据招股书披露,西部超导主要产品有三类,第一类是高端钛合金材料,包括棒材、丝材和锻坯等;第二类是超导产品,包括铌钛锭棒、铌钛超导线材、铌三锡超导线材和超导磁体等;第三类是高性能高温合金材料,包括变形高温合金、铸造和粉末高温合金母合金等。据西部材料2018年年度报告披露,公司拥有钛及钛合金加工材、层状金属复合材料、稀贵金属材料、金属纤维及制品、稀有金属装备、钨钼材料及制品、钛材高端日用消费品七大业务板块。

从西部超导招股书及西部材料年度报告分析比较,西部超导主要生产棒材、丝材,而西部材料主要生产钛板、钛管,两家只是产品金属形态的不同,在生产工序均有熔炼环节,熔炼完成后,西部超导后续的关键工艺是锻造,西部材料子公司西部材料子公司西部钛业的后续关键工序是轧制,锻造工艺和轧制工艺只是生产设备的差异,两家公司都有能力生产对方产品的能力。

在产品应用领域也有重合,据西部材料2018年年度报告披露,2018年,国防军工产品销售额增加约3500万元,增幅超过30%;以无形资产投资设立中钛西材公司,促进钛材在军工方面的应用。据此可以进一步看出,西部材料也有进入军工领域。据西部超导招股书披露,2016-2018年度,军品收入占应收收入比例分别为70.07%、72.71%、71.83%,公司 70%以上的主营业务收入来自于军工行业,且绝对金额逐年提高,军品收入中绝大部分为高端钛合金材料,其他30%主营业务收入来自于民品行业。两家公司在军品及民品领域互有交错,存在同业竞争情况。

进一步研究可以发现,西部超导和西部材料的技术来源都是来源于控股股东西北院。西部超导与西北院及其关联方的研发成果共享6项,涉及专利31项,发表论文17篇;西部超导以受让方式从西北院及其关联方取得且现行有效的研发成果共计6项发明专利;查询公司高管及核心技术人员履历,6名非独立董事中,4名成员与西北院相关,9名核心技术人员中,3名成员与西北院相关。

公司名称有误导投资者之嫌,超导产品只占10%

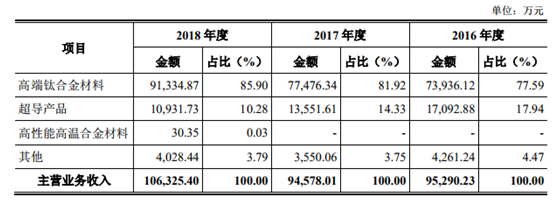

公司全称西部超导材料科技股份有限公司,投资人光看名称,就以为是与超导相关的尖端技术企业。然而我们通过查阅招股书发现,2018年度超导产品收入占比只有10.28%,并且2016-2018年三年间,超导产品从收入金额和收入占比都是呈下降趋势。

数据来源:西部超导招股书

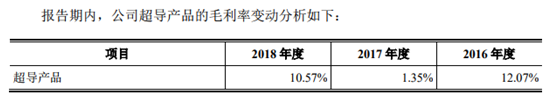

我们再来看毛利率,公司高端钛合金材料毛利率报告期大约维持在40%左右,而同期超导产品的毛利率只有10%左右,尤其是2017年度,超导产品的毛利率竟然只有1.35%,令人咋舌。由此看来,公司主要业务和盈利点并非超导产品而是高端钛合金材料,且超导产品业务呈逐年萎缩的态势,那为什么公司名称要叫西部超导呢?为了将低端的材料加工包装成高端的超导产品,还是为了和同一控股股东的上市公司西部材料区别对待,避免出现两个“西部材料”,这些疑问需要公司如实的向投资人说明。

数据来源:西部超导招股书

针对2017年超导产品毛利率只有1.35%的原因,我们查阅了公司招股书及问询函回复,公司解释为,由于ITER项目的完结,公司超导产品中高价格、高毛利率的ITER 用线材销售收入逐步下降,导致报告期内超导产品整体平均价格下滑,毛利率降低,超导产品销售收入及销售占比不断下滑。

风险方面,如果未来对高价格、高毛利低温超导线材需求较大的CFETR、兰州重离子加速器等国家重点工程项目的推进进度不及预期,或公司未能取得上述国家重点工程项目的低温超导线材订单,同时MRI 用超导线材等商业化低温超导产品市场开拓不及预期,则公司可能存在低温超导产品营业收入持续下降的风险,将对公司经营产生不利影响。

公司超导产品业务主要依靠ITER项目、CFETR、兰州重离子加速器等国家重点工程项目,这些项目的开展、推进、结束等对公司超导产品业务影响巨大,从侧面反映出公司超导产品的市场空间有限,完全依赖于某几个重大工程,公司未来业务可能和超导不沾边,但是公司简称西部超导或有明显误导投资者之嫌。

关联采购金额较大,对股东存在技术及原材料方面的依赖

据招股书披露,西部超导在报告期2016-2018年内关联采购金额分别为1.29亿元、1.24亿元和9,903.08万元。主要是向控股股东西北院采购检测服务和检测设备、向CBMM(Companhia Brasileira de Metalurgiae Mineração,巴西矿冶公司)和中信金属宁波能源有限公司采购铌锭、向遵义钛业股份有限公司采购海绵钛。其中,2016年关联采购占营业成本的比例22.51%;2017年关联采购占营业成本的比例20.82%;2018年关联采购占营业成本的比例14.39%;虽然关联采购2018年有所下降,但是绝对金额也不小。

从向关联方采购技术方面来看,西部超导向控股股东西北院采购劳务的内容主要是检测服务,系公司在生产过程中需要向有资质的检测机构检测原材料、中间品及产成品,包括化学成分和物理特性。据西部超导招股书披露,检测程序是生产过程的必须流程。从网络查询,目前进行钛材料检测的检测机构不止有西北院一家,如西北工业大学、中科光析化工技术研究所、国家钛材产品质量监督检验中心等机构。通过第三方的检测是否对于产品质量及品牌提升有更大帮助,与控股股东的关联检测是否有替代性?

同时控股股东西北院既存在销售又存在采购的情况。公司向西北院出售商品及提供劳务主要是销售各类自产产品(钛合金材料、超导产品等)、少量原材料或提供加工劳务,2016-2018年度,销售额分别为544.15万元、148.69万元、341.50万元。

再来看关联采购原材料方面,关联企业CBMM为西部超导董事孙玉峰兼任董事的企业,另一关联方中信金属宁波能源有限公司为股东中信金属股份有限公司(占股17.25%)全资子公司。

据西部超导招股书披露,公司采购铌锭主要是制造ITER用超导线材,铌锭是公司超导产品的主要原材料。根据数据测算(由于ITER项目在2017年基本结束,故用2017年数据),2017年向CBMM和中信金属宁波能源有限公司采购铌锭6179.99万元,超导产品营业成本1.34亿元,铌锭占营业成本46%,是超导产品的主要原材料。

据西部超导招股书披露,因当前国产铌锭技术指标无法满足公司对于铌锭原材料的技术要求,目前公司铌锭采购主要依赖于进口,而CBMM 是全球最大的铌产品生产商,其产量约占世界总产量的 85%,中信金属宁波能源有限公司为CBMM在中国的代理商,主要原材料铌锭对国外企业依赖严重,受目前中美贸易摩擦的影响,未来原材料稳定供应可能存在一定的不确定性。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]