时间:2020-12-24 09:52 栏目:IPO专栏 编辑:投资有道 点击: 6,481 次

广东德冠薄膜新材料股份有限公司(以下简称:德冠新材)主要从事功能薄膜、功能母料的研发、生产与销售,为客户提供功能性双向拉伸聚丙烯薄膜和双向拉伸聚乙烯薄膜基材、功能母料,主要产品包括无胶膜、标签膜、消光母料等。目前,公司正在冲刺科创板IPO。然而,我们研究后发现,公司业绩增速较慢、现金流不佳,销售费用率低于同行,销售人员薪酬异常,部分销售真实性存疑。

业绩增速慢,现金流不佳

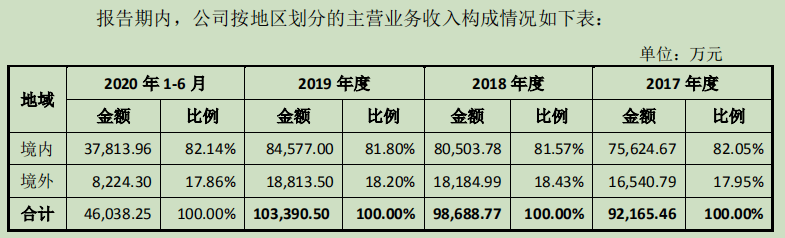

德冠新材在报告期内业绩增速并不快,2017年至2020年上半年,公司营业收入分别为94636.32万元、100738.60万元、105829.48万元、47448.10万元,相应年份的净利润分别为4500.36万元、3040.32万元、5562.38万元、3586.58万元。公司2017年至2019年营业收入年均增长率仅为5.75%。不仅如此,公司报告期各期员工人数分别为721人、677人、678人、665人,有显著的下滑趋势,德冠新材的经营是否出现了问题呢?

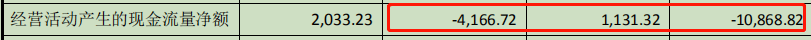

我们还发现,德冠新材的现金流水平不佳。据招股书披露,公司2017年至2019年经营活动产生的现金流量净额分别为-10868.82万元、1131.32万元、-4166.72万元,三年合计净流出13904.22万元。而公司这三年净利润合计为13103.06万元,两相比较存在巨大差异。

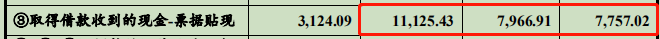

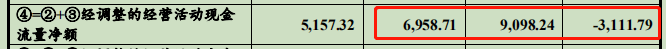

对此,德冠新材解释,报告期各期净利润和经营活动现金流差异较大主要系部分票据贴现收

到的现金计入筹资活动收到的现金所致。公司2017年至2019年因票据贴现收到现金分别为7757.02万元、7966.91万元、11125.43万元。

在进行调整后,2017年至2019年经营活动现金流量净额分别为-3111.79万元、9098.24万元、6958.71万元,三年合计净流入12945.16万元。虽然在金额上吻合了,但公司现金流的波动仍然较大,且2017年现金流仍然为负。

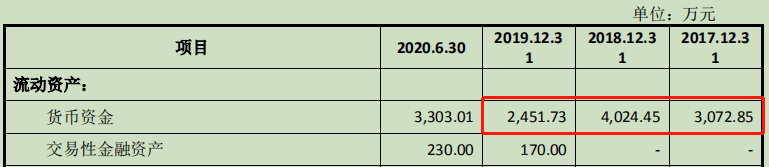

比较奇怪的是,德冠新材在进行票据贴现操作后,2017年至2019年各期货币资金的余额分别为3072.85万元、4024.45万元、2451.73万元,并未发生大幅增长,于此相反,还有所下滑。

销售人员贡献大,薪酬低?

德冠新材的销售费用一直保持较低水平,为公司的盈利作出了不小的贡献。2017年至2019年,公司销售费用分别为1332.32万元、1247.51万元、1259.28万元,销售费用率分别为1.41%、1.24%、1.19%,存在下滑趋势且大幅低于同行业可比上市公司4%左右的销售费用率水平,比较奇怪。

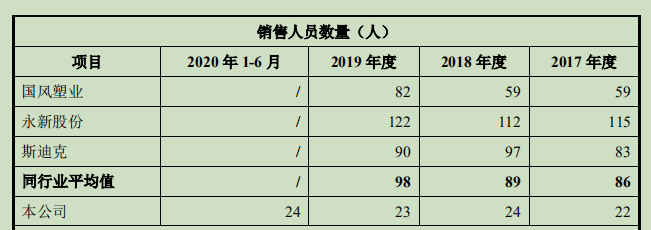

进一步研究,我们发现,德冠新材的销售人员可谓是公司业绩的最大功臣,拿着不高的薪资,却创造了数倍于同行的营收贡献。据招股说明书披露,公司报告期各期销售人员数量分别为22人、24人、23人、24人,对于一家销售额达10亿元的公司来说,销售人员数量确实较少。

以德冠新材列举的三家可比上市公司为例,国风塑业(000859.SZ)、永新股份(002014.SZ)、斯迪克(300806.SZ)在2017年至2019年平均销售人员数量分别为86人、98人、98人,是德冠新材销售人员数量的3倍以上。而除了永新股份的营业收入在20亿元以上,国风塑业和斯迪克的营业收入规模和德冠新材十分接近,在10亿元上下。

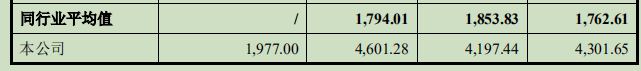

这导致德冠新材销售人员创造的人均营业收入非常高。据招股说明书披露2017年至2019年同行业可比公司销售人员人均营业收入贡献额为1762.61万元、1853.83万元、1794.01万元,德冠新材的人均贡献额分别为4301.65万元、4197.44万元、4601.28万元,差异巨大。

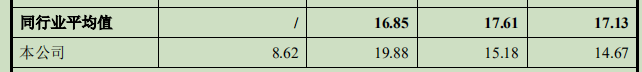

德冠新材的销售人员业绩这么优秀,薪酬水平是否较高呢?答案是否定的。同行业销售人员2017年至2019年平均薪资为17.13万元、17.61万元、16.85万元,而德冠新材销售人员的平均薪资分别为14.67万元、15.18万元、19.88万元,除了2019年薪资有较大增长外,2017年、2018年德冠新材的销售人员平均薪酬水平都远低于同行业水平。

德冠新材在招股说明书中解释称,上述销售费用数据较为异常的原因系近年来不断加强并扩展其与规模较大的客户之间的稳定合作,同时减少对部分销售较为分散,采购量较小的客户及个人客户的维护。但德冠新材报告期各期前五大客户销售占比分别为14.93%、15.10%、17.25%、15.76%,并不是很集中,且没有明显高于同行也可比公司。以2019年为例,国风塑业前五大客户销售占比为17.41%,永新股份前五大客户销售占比为17.93%,斯迪克前五大客户销售占比为37.29%,均高于德冠新材2019年水平。这说明德冠新材的解释也是站不住脚的。

我们还注意到,德冠新材有两家控股子公司在2019年11月注销,分别为东莞市德冠东盛薄膜新材料有限公司(以下简称:德冠东盛)和佛山市德冠长盛包装材料有限公司(以下简称:德冠长盛),主营业务为销售薄膜材料。德冠新材注销销售子公司是否为了掩盖销售费用偏低的问题,我们就不得而知了。

销售真实性存疑,毛利率异常

德冠新材料(香港)有限公司(以下简称:香港德冠)是德冠新材在香港的全资控股子公司,成立于2009年1月,主要从事进出口贸易及投资,2019年营业收入为27274.34亿元,占德冠新材2019年营收的25.77%。

奇怪的是,据招股说明书披露,德冠新材2019年的外销金额为18813.50万元,占总营收的18.20%,与香港德冠的销售数据存在8460.84万元的差距。一般来说,公司在香港设立子公司是为境外销售提供便利,以此看来,公司存在将货物销往香港后仍然销售给境内客户,是否不符合一般商业惯例?德冠新材这么做的用意是什么呢?

除此之外,德冠新材对部分客户的销售毛利率存在异常。据招股说明书披露,公司报告期内综合毛利率分别为15.33%、12.78%、14.29%、17.77%。而HOA TRUNG PACKING MATERIALS CO LTD是德冠新材报告期内主要客户,公司对其的销售金额分别为1597.23万元、1763.11万元、1950.31万元、379.08万元,销售毛利率分别为25.26%、26.94%、29.41%、32.76%,大幅高于德冠新材平均毛利率水平。但据第三方机构显示,该公司仅有员工4人,是否足以支撑上千万的业绩呢?我们也就不明白了。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]