ж—¶й—ҙ:2017-09-19 13:55 ж Ҹзӣ®:е°Ғйқўж•…дәӢ зј–иҫ‘:жҠ•иө„жңүйҒ“ зӮ№еҮ»: 3,752 ж¬Ў

е®ңеҚҺеҒҘеә·еӯҗе…¬еҸёиҫҫеӯңиөӣеӢ’еә·жӢҹд»Ҙ1.12дәҝе…ғ收иҙӯзҷҫж„ҸдёӯеҢ»51%иӮЎжқғпјҢжң¬ж¬ЎдәӨжҳ“д»Ҙзҷҫж„ҸдёӯеҢ»еңЁиӮЎиҪ¬зі»з»ҹз”іиҜ·ж‘ҳзүҢ并еҸҳжӣҙдёәжңүйҷҗиҙЈд»»е…¬еҸёдёәеүҚжҸҗпјҢ收иҙӯе®ҢжҲҗеҗҺиҫҫеӯңиөӣеӢ’еә·е°ҶеҸ–еҫ—зҷҫж„ҸдёӯеҢ»зҡ„жҺ§еҲ¶жқғгҖӮеҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢеңЁж”¶иҙӯзҷҫж„ҸдёӯеҢ»д№ӢеүҚпјҢиҜҘеӯҗе…¬еҸёиҝҳжү“з®—д»ҘзҺ°йҮ‘ж–№ејҸ收иҙӯеҸҰдёҖ家еҢ»з–—е…¬еҸёгҖӮ

иҫҫеӯңиөӣеӢ’еә·жү©еӨ§жҲҳз•ҘеёғеұҖеҶҚж·»дёҖдҫӢ

е®ңеҚҺеҒҘеә·(000150.SZ)8жңҲ7ж—Ҙе…¬е‘ҠжҠ«йңІпјҢеҗҢж„Ҹе…¬еҸёеӯҗе…¬еҸёиҫҫеӯңиөӣеӢ’еә·еҢ»з–—жҠ•иө„з®ЎзҗҶжңүйҷҗе…¬еҸёпјҲд»ҘдёӢз®Җз§°пјҡвҖңиҫҫеӯңиөӣеӢ’еә·вҖқпјүеңЁзҷҫж„ҸдёӯеҢ»еҗ‘иӮЎиҪ¬зі»з»ҹз”іиҜ·з»ҲжӯўжҢӮзүҢ并еҸҳжӣҙдёәжңүйҷҗиҙЈд»»е…¬еҸёеҗҺпјҢд»Ҙ1.12дәҝе…ғзҺ°йҮ‘иҙӯд№°жІҲж•ҸгҖҒе°ҡдәҝжҠ•иө„гҖҒдёҒи•ҫгҖҒдёҒзӣӣеҗҲи®ЎжүҖжҢҒжңүзҡ„зҷҫж„ҸдёӯеҢ»51%иӮЎжқғгҖӮ

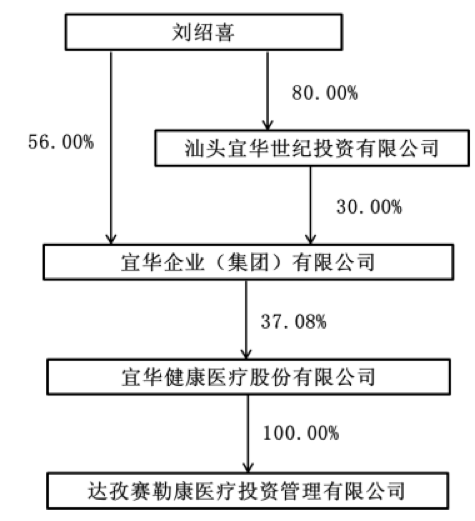

жҚ®дәҶи§ЈпјҢе®ңеҚҺеҒҘеә·жҢҒжңүиҫҫеӯңиөӣеӢ’еә·100%иӮЎжқғпјҢзі»иҫҫеӯңиөӣеӢ’еә·зҡ„жҺ§иӮЎиӮЎдёңгҖӮжң¬ж¬Ўж”¶иҙӯе®ҢжҲҗеҗҺ,иҫҫеӯңиөӣеӢ’еә·е°ҶжҢҒжңүзҷҫж„ҸдёӯеҢ»51%зҡ„иӮЎжқғпјҢеҸ–еҫ—зҷҫж„ҸдёӯеҢ»жҺ§еҲ¶жқғпјҢеҲҳз»Қе–ңе°ҶжҲҗдёәзҷҫж„ҸдёӯеҢ»е®һйҷ…жҺ§еҲ¶дәәгҖӮ

иҫҫеӯңиөӣеӢ’еә·дә§жқғжҺ§еҲ¶е…ізі»пјҡ

жӯӨеӨ–пјҢж №жҚ®еҸҢж–№зӯҫзҪІзҡ„гҖҠиӮЎжқғиҪ¬и®©еҚҸи®®гҖӢпјҢдәӨжҳ“еҜ№жүӢж–№жүҝиҜә收иҙӯзҷҫж„ҸдёӯеҢ»2017е№ҙеәҰиҮі2021е№ҙеәҰеҮҖеҲ©ж¶ҰеҲҶеҲ«дёҚдҪҺдәҺ1600дёҮе…ғгҖҒ1920дёҮе…ғгҖҒ2308дёҮе…ғгҖҒ2308дёҮе…ғгҖҒ2308дёҮе…ғгҖӮеҰӮеңЁжүҝиҜәжңҹеҶ…жңҖеҗҺдёҖе№ҙпјҢзҷҫж„ҸдёӯеҢ»жҲӘиҮіеҪ“жңҹжңҹжң«зҙҜз§Ҝе®һзҺ°зҡ„еҮҖеҲ©ж¶Ұж•°дҪҺдәҺжүҝиҜәзҡ„еҮҖеҲ©ж¶Ұж•°пјҢдәӨжҳ“еҜ№жүӢж–№иҰҒеҗ‘иҫҫеӯңиөӣеӢ’еә·иҝӣиЎҢзҺ°йҮ‘иЎҘеҒҝгҖӮ

еҖјеҫ—дёҖжҸҗзҡ„жҳҜпјҢиҫҫеӯңиөӣеӢ’еә·зҡ„收иҙӯзӣ®ж ҮдёҚжӯўзҷҫж„ҸдёӯеҢ»дёҖ家гҖӮ2017е№ҙ7жңҲ26ж—ҘпјҢе®ңеҚҺеҒҘеә·и‘ЈдәӢдјҡе®Ўи®®йҖҡиҝҮе…ідәҺиҫҫеӯңиөӣеӢ’еә·ж”¶иҙӯжҳҶеұұй•ҝжө·еҢ»йҷўжңүйҷҗе…¬еҸёпјҲд»ҘдёӢз®Җз§°вҖңй•ҝжө·еҢ»йҷўвҖқпјүиӮЎжқғзҡ„и®®жЎҲпјҢеҗҢж„ҸиҫҫеӯңиөӣеӢ’еә·еңЁй•ҝжө·еҢ»йҷўе®һйҷ…жҺ§еҲ¶дәәеҫҗиҝһиғңе®ҢжҲҗй•ҝжө·еҢ»йҷўиӮЎжқғйҮҚз»„еүҚжҸҗдёӢпјҢд»ҘзҺ°йҮ‘6335дёҮе…ғ收иҙӯй•ҝжө·еҢ»йҷў70%иӮЎжқғгҖӮжҲӘжӯўзӣ®еүҚпјҢиҜҘ项收иҙӯе°ҡжңӘе®ҢжҲҗгҖӮ

жҚ®дәҶи§ЈпјҢиҫҫеӯңиөӣеӢ’еә·дё»иҰҒдё“жіЁдәҺдёҙеәҠеҢ»з–—гҖҒиӮҝзҳӨжІ»з–—гҖҒй«ҳз«ҜдҪ“жЈҖзӯүйўҶеҹҹпјҢжң¬ж¬Ўж”¶иҙӯзҷҫж„ҸдёӯеҢ»е°ҶжҲҗдёәиҫҫеӯңиөӣеӢ’еә·жҲҳз•ҘеёғеұҖдёӯйҮҚиҰҒзҡ„з»„жҲҗйғЁеҲҶгҖӮеҗҢж—¶д№ҹжңүеҲ©дәҺе…¶жҺ§иӮЎиӮЎдёңе®ңеҚҺеҒҘеә·еҠ ејәж——дёӢзӣёе…ідә§дёҡеҚҸеҗҢпјҢејҖжӢ“ж…ўжҖ§з—…з®ЎзҗҶгҖҒеҒҘеә·з®ЎзҗҶгҖҒе…»иҖҒжңҚеҠЎзӯүж–°е…ҙдёҡеҠЎгҖӮ

ж•°жҚ®жҳҫзӨәпјҢиҫҫеӯңиөӣеӢ’еә·2016е№ҙиҗҘдёҡ收е…Ҙ2.29дәҝе…ғпјҢеҪ’еұһдәҺжҢӮзүҢе…¬еҸёиӮЎдёңзҡ„еҮҖеҲ©ж¶Ұдёә1.30дәҝе…ғгҖӮжҚ®жӮүпјҢжң¬ж¬ЎдәӨжҳ“д»·ж¬ҫзҡ„иө„йҮ‘е…ЁйғЁжқҘжәҗдәҺиҮӘжңүжҲ–иҮӘзӯ№иө„йҮ‘пјҢе…¶дёӯиҮӘзӯ№иө„йҮ‘еҢ…жӢ¬е№¶иҙӯиҙ·ж¬ҫгҖҒжҺ§иӮЎиӮЎдёңеҖҹж¬ҫпјҢдёҚеӯҳеңЁеҲ©з”Ёжң¬ж¬Ўж”¶иҙӯзҡ„иӮЎд»Ҫеҗ‘银иЎҢзӯүйҮ‘иһҚжңәжһ„иҙЁжҠјеҸ–еҫ—иһҚиө„зҡ„жғ…еҪўпјҢд№ҹдёҚеӯҳеңЁзӣҙжҺҘжҲ–й—ҙжҺҘеҲ©з”Ёиў«ж”¶иҙӯе…¬еҸёиө„жәҗиҺ·еҫ—е…¶д»»дҪ•еҪўејҸиҙўеҠЎиө„еҠ©зҡ„жғ…еҪўгҖӮ

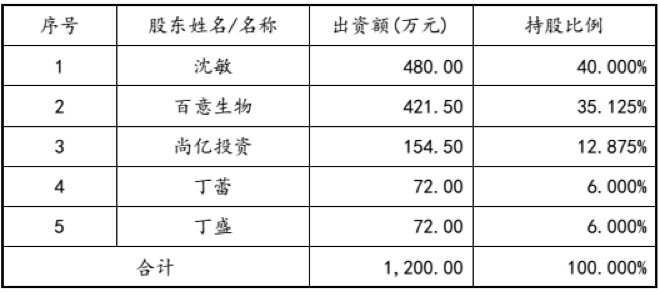

收иҙӯеүҚзҷҫж„ҸдёӯеҢ»иӮЎжқғз»“жһ„пјҡ

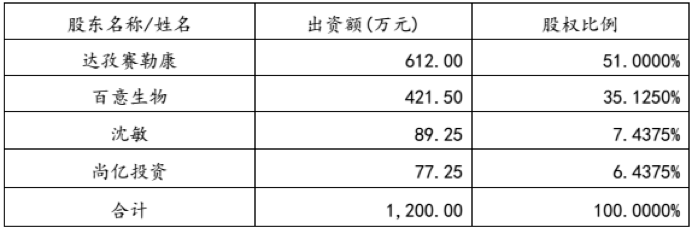

жң¬ж¬ЎдәӨжҳ“е®ҢжҲҗеҗҺпјҢзҷҫж„ҸдёӯеҢ»зҡ„иӮЎжқғз»“жһ„дёәпјҡ

вҖңеҚ–иә«вҖқеүҚжҸҗе…Ҳж‘ҳзүҢпјҢеҜ№иөҢд»Ҡе№ҙзӣҲеҲ©1600дёҮ

жҚ®дәҶи§ЈпјҢжұҹйҳҙзҷҫж„ҸдёӯеҢ»еҢ»йҷўиӮЎд»Ҫжңүйҷҗе…¬еҸёпјҲиҜҒеҲёз®Җз§°пјҡзҷҫж„ҸдёӯеҢ» иҜҒеҲёд»Јз Ғпјҡ834612.OC)дәҺ2015е№ҙ12жңҲ4ж—ҘеңЁж–°дёүжқҝжҢӮзүҢпјҢе…¶дё»иҗҘдёҡеҠЎжҳҜд»ҘдёӯеҢ»дёәдё»гҖҒиҘҝеҢ»дёәиҫ…зҡ„з»јеҗҲжҖ§еҢ»з–—жңҚеҠЎпјҢдё»иҰҒеҢ…жӢ¬дёӯеҢ»еҶ…科гҖҒиҘҝеҢ»еҶ…科гҖҒдёӯеҢ»иӮҝзҳӨ科гҖҒдёӯеҢ»йӘЁз§‘гҖҒй’ҲзҒёжҺЁжӢҝ科зӯүгҖӮ

еҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢиҫҫеӯңиөӣеӢ’еә·дёҺзҷҫж„ҸдёӯеҢ»зӯҫи®ўзҡ„гҖҠдёҡз»©иЎҘеҒҝеҚҸи®®гҖӢдёӯпјҢзҷҫж„ҸдёӯеҢ»зӣёе…іж–№жүҝиҜәе…¬еҸё2017е№ҙеҮҖеҲ©ж¶ҰдёҚдҪҺдәҺ1600дёҮе…ғгҖӮж•°жҚ®жҳҫзӨәпјҢзҷҫж„ҸдёӯеҢ»2017е№ҙдёҠеҚҠе№ҙе®һзҺ°иҗҘдёҡ收е…Ҙ2135.61дёҮе…ғпјҢжҜ”еҺ»е№ҙеҗҢжңҹеўһй•ҝ20.25%пјӣеҪ’еұһдәҺжҢӮзүҢе…¬еҸёиӮЎдёңзҡ„еҮҖеҲ©ж¶Ұдёә246.01дёҮе…ғпјҢеҗҢжҜ”еўһй•ҝ30.69%гҖӮжҢүз…§дёҠеҚҠе№ҙзҡ„дёҡз»©жғ…еҶөжқҘзңӢпјҢзҷҫж„ҸдёӯеҢ»еңЁд»Ҡе№ҙдёӢеҚҠе№ҙзҡ„еҺӢеҠӣдёҚе°ҸгҖӮ

жӯӨеӨ–пјҢзҷҫж„ҸдёӯеҢ»2016е№ҙиҗҘдёҡ收е…Ҙдёә3826.23дёҮе…ғпјҢжҜ”дёҠе№ҙеҗҢжңҹеўһй•ҝ34.73%гҖӮе…¶дёӯпјҢдҪҸйҷўйғЁиҙЎзҢ®ж”¶е…Ҙ2225.91дёҮе…ғпјҢеҚ жҖ»иҗҘдёҡ收е…Ҙзҡ„58.17%гҖӮеҪ’еұһдәҺжҢӮзүҢе…¬еҸёиӮЎдёңзҡ„еҮҖеҲ©ж¶Ұдёә755.88дёҮе…ғпјҢжҜ”дёҠе№ҙеҗҢжңҹеўһеҠ 235.57%гҖӮеҹәжң¬жҜҸиӮЎж”¶зӣҠ0.63е…ғгҖӮжҲӘжӯўжҠҘе‘Ҡжңҹжң«пјҢзҷҫж„ҸдёӯеҢ»зҡ„жҖ»иө„дә§дёә4056.96дёҮе…ғпјҢеҮҖиө„дә§дёә2385.05дёҮе…ғгҖӮ

дҪңдёәзӣ®еүҚеӣҪеҶ…йҰ–家жҲҗеҠҹжҢӮзүҢж–°дёүжқҝзҡ„дёӯеҢ»еҢ»з–—жңәжһ„пјҢжӯӨж¬ЎеҚҙдёәдәҶвҖңеҚ–иә«вҖқиҫҫеӯңиөӣеӢ’еә·йҖүжӢ©ж‘ҳзүҢгҖӮжҲӘжӯўжҠҘе‘Ҡжңҹжң«пјҢзҷҫж„ҸдёӯеҢ»жҖ»иӮЎжң¬дёә1200дёҮиӮЎпјҢиӮЎдёңжҲ·ж•°дёә5жҲ·гҖӮе…¶дёӯпјҢжІҲж•ҸзӣҙжҺҘе’Ңй—ҙжҺҘжҢҒжңүзҷҫж„ҸдёӯеҢ»901.50дёҮиӮЎиӮЎд»ҪпјҢдёәзҷҫж„ҸдёӯеҢ»е®һйҷ…жҺ§еҲ¶дәәгҖӮ

еҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢжң¬ж¬ЎдәӨжҳ“зҷҫж„ҸдёӯеҢ»иҰҒеңЁиӮЎиҪ¬зі»з»ҹдёҠз”іиҜ·з»ҲжӯўжҢӮзүҢ并еҸҳжӣҙдёәжңүйҷҗиҙЈд»»е…¬еҸёдёәеүҚжҸҗгҖӮ

еӣ з”іиҜ·з»ҲжӯўжҢӮзүҢдәӢе®ңе°ҡйңҖе…¬еҸёиӮЎдёңеӨ§дјҡе®Ўи®®пјҢеӣ жӯӨиҜҘдәӢе®ңе°ҡеӯҳеңЁдёҚзЎ®е®ҡжҖ§гҖӮжҚ®жӮүпјҢзҷҫж„ҸдёӯеҢ»дёҙж—¶иӮЎдёңеӨ§дјҡдјҡи®®е°ҶдәҺ2017е№ҙ8жңҲ23ж—ҘеҸ¬ејҖгҖӮ

еЈ°жҳҺ: пјҲжң¬ж–ҮдёәжҠ•иө„жңүйҒ“зӯҫзәҰдҪңиҖ…еҺҹеҲӣж–Үз« пјҢиҪ¬иҪҪиҜ·жіЁжҳҺеҮәеӨ„еҸҠдҪңиҖ…пјҢеҗҰеҲҷи§ҶдёәдҫөжқғпјҢжң¬еҲҠе°ҶиҝҪ究法еҫӢиҙЈд»»пјү

жқҺжҖ»еЁҒжӯҰ

йҰҷжёҜй«ҳеҺҹиө„жң¬еӣҪйҷ…йҮ‘иһҚйӣҶеӣўиў«йӘ—еӯҗжү“

1

sad

[зҘһ马]