时间:2014-06-03 16:35 栏目:封面故事 编辑:投资有道 点击: 6,434 次

作者:马文刚 来源:投资有道14年1月刊

长线持有才是造富之路!不过前提是有精明的判断和雷打不动的决心,再加上好运的眷顾,方能演绎股神一般的故事。

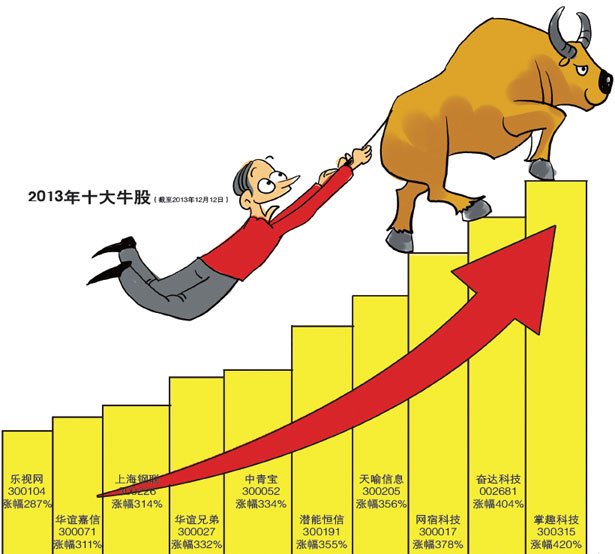

2013年已经过去,虽然国内股市整体波澜不惊,但不断出现的结构性行情也造就了一批牛股,其中当年涨幅超过300%的股票也有不少,而在香港的腾讯,股价在10年内更是涨了100倍。这些“雷人”的数据无疑让A股投资者多少有些心酸。“涨10倍的股票我见过,100倍的股票真没听说过。”一些老股民感叹,“如果是2007年入市的那批股民,别说涨10倍,能拿回本金,就已经谢天谢地了。”

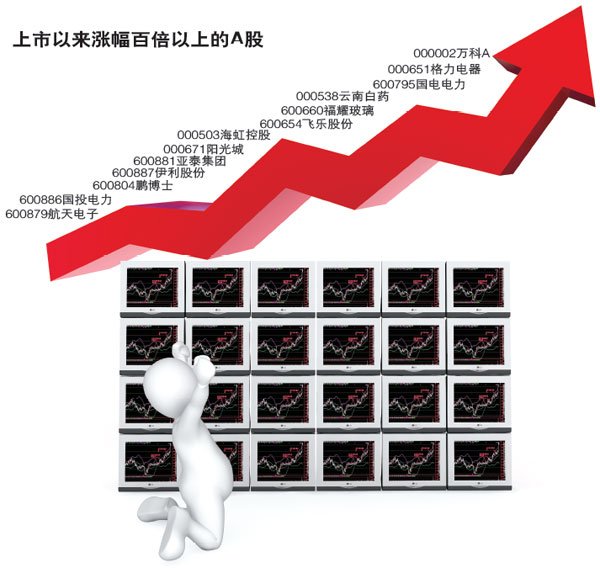

但事实上,还真有那么一批股票,自上市以来,较发行价涨幅超过了百倍,相比短线投资以博取差价的行为来看,投资者若能根据自身情况实施长期投资,一样能取得不俗的投资收益。可见,巴菲特的价值投资理论,在A股依然能够得到验证,但是否真有那么多有耐心的投资者呢?

最耐心股东和300倍收益

人性的弱点使得股民即便有大牛股摆在眼前,但试问谁能够像当年阿杜在歌中所唱的那样“坚持到底”呢?而万科A的最“牛”股东刘元生就做到了。由于历史上多次拆股、分送配,复权后万科的股价实际已在1000元之上,在最牛的2007年,万科A复权后股价最高曾达到2688.32元,较之1元面值的发行价,足足有千倍涨幅。

从1991年1月29日万科A正式登陆深交所算起,自然人股东刘元生便扎根于万科,任凭22年A股市场起起落落,刘元生始终情定万科,不为所动。尽管在一些年度的十大流通股东名单中落榜,但刘元生持有万科A的股份却是有增无减,如1993年为504.39万股,1995年为767万股,2006年为5844.63万股,2007年为8252.97万股,成为了中国名副其实的超级散户。但相比于刘元生最初投入于万科A的400万元而言,增值已在几百倍之上。难怪有人感叹,刘元生的投资案例,较之巴菲特也有过之而无不及。这或许也是价值投资的魅力所在。

牛股擦肩而过多

较之万科A,1996年11月18日登陆深交所的格力电器,也是一只创造奇迹的股票,其复权后的股价曾达到1225.03元,17年前发行价仅为2.5元,累计涨幅高达489倍。不过,数据显示,能够坚持到底的散户却一个也没有,都和牛股擦肩而过。究其原因,在格力电器上市当天,股价就由最低的17.5元涨至55元,在1996年,每股47元的股票已算是天文数字,因此大量散户即便“胆大”买入,往往在赚钱效应的刺激下溜之大吉了,于是就和此后的造富神话擦肩而过。

同样,1996年3月12日上市的伊利股份,当初以5.95元发行,但其复权价曾高达710.74元,较其发行价上涨118.45倍。而大量错过的散户也纷纷感叹:“好股票得放盐‘腌’起来,只有长期投资才能够赚大钱!”

长线造就“牛散”

股市跌跌皆为利来,股市涨涨皆为利往。尽管中国A股仅有二十余年的发展历史,但已历经数次令投资者印象深刻的牛熊市转换,而通过长线造就的牛散也为数不少,连续持有双鹭药业(002038)长达6年的自然人股东汪滨无疑是最大的赢家。数据显示,汪滨于2006年第二季报出现在双鹭药业的前十大流通股东名单中,持股111.7万股,而按后复权计双鹭药业的累计涨幅已达到了828.50%,6年年均涨幅高达138.08%,而同期上证指数的累计涨幅仅为38.26%。

此外,国海证券(000750)的自然人股东杨淑华也是一个牛散。2011年8月国海证券成功借壳SST集琦登陆深交所,由此演绎了一段“妖股”神话。杨淑华于2006年年报现身于SST集琦的前十大流通股东名单,多年的守候使其账面财富凭借国海证券的借壳实现滚动式的增长。按后复权计,自2006年12月31日以来,国海证券(含前身SST集琦)已累计上涨772.09%。而康美药业(600518)的两位自然人股东许冬瑾、许燕君,自2006年年报起便出现在该股的前十大流通股东名单中,2006年12月31日以来康美药业的累计涨幅按后复权计也达到了760.95%。

从历史数据分析,A股“重融资、轻回报”的营运模式是造成投资者普遍热衷于短线功利投资的主要原因之一,也正因此,绝大部分投资人士一直认为所谓的价值投资根本就不适合A股。不过,超级耐心牛散为代表的价值投资者不仅使得价值投资在A股凸显了珍贵性,更让投资者从另一个角度领略到“牛股”的造富之路。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]