时间:2020-05-19 13:03 栏目:IPO专栏 编辑:投资有道 点击: 5,855 次

无锡芯朋微电子有限公司(以下简称:芯朋微)是一家集成电路设计企业,主要产品电源管理芯片包括四大类应用产品线:家用电器类芯片、标准电源类芯片、移动数码类芯片、工业驱动类芯片。目前公司正在冲刺科创板IPO,不过经我们研究发现,公司采购单价、经销商客户、募投项目方面还存在一些疑点。

纵观芯朋微的招股书,我们发现,2017年至2019年的三年报告期内,公司营业总收入分别为27449.07万元、31230.52万元、33510.35万元,增长率分别为19.58%、13.78%、7.30%,增长速度逐年放缓,其背后是2017年以来中国集成电路产业整体增速疲软,因而芯朋微的的增收能力也在遭受严峻的考验。此外,是供应商集中度极高,最近三年芯朋微向前五大供应商采购额合计占采购总额的比重分别为94.82%、91.31%、89.67%,采购项目主要为晶圆制造和封装测试。在这些供应商中,公司尤其依赖华润微电子有限公司(证券简称:华润微,证券代码:688396.SH),采购占比持续在50%以上,甚至在晶圆采购中向华润微电子的采购占比高达90%。除了以上两大问题外,芯朋微的晶圆采购单价、经销商客户、募投项目等方面也存在疑点。

采购单价披露存在差异,晶圆生产商变贸易商

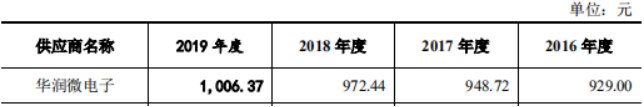

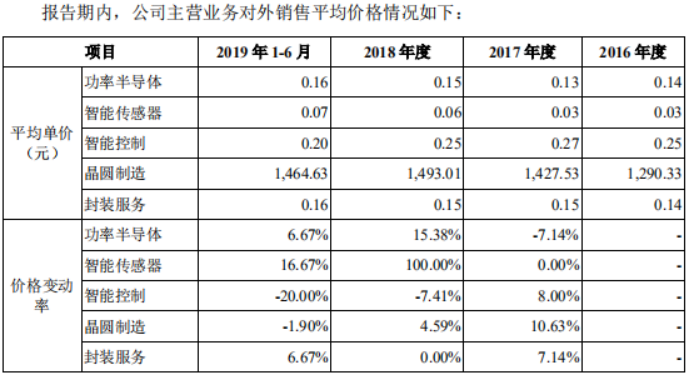

前面说过,芯朋微接近90%的晶圆都是采购自华润微电子,因而华润微电子的晶圆单价应该对公司的晶圆采购成本产生决定性影响。据芯朋微披露,公司2019年度向华润微电子采购晶圆的平均单价为1006.37元/片,而另一边华润微电子在其招股书中披露,2019年上半年对外销售晶圆的平均单价为1464.63元/片。如果说半年度单价和全年度单价缺乏可比性的话,那么如下图所示,2016年至2018年期间芯朋微向华润微电子的采购单价也与华润微电子披露的销售单价之间相差逾500元。而且,华润微电子表示,2019年受行业周期性影响,晶圆平均单价有所回落,2019年上半年销售单价1464.63元/片低于2018年销售单价1493.01元/片。但在芯朋微提供的数据中,2019年向华润微电子采购晶圆的单价反而较2018年上升。因此,无论是绝对金额,还是变动趋势,芯朋微晶圆采购单价与华润微电子晶圆销售单价之间的差异还有待解释。

(来自芯朋微及保荐机构问询函的回复)

(来自华润微电子招股书)

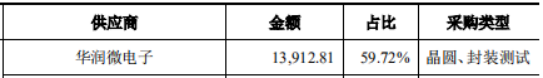

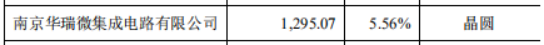

但奇怪的是,尽管采购单价存疑,但芯朋微的采购额与华润微电子的销售额基本对得上。以2018年度为例,芯朋微招股书披露向华润微电子采购额为13912.81万元,同时华润微电子招股书披露对芯朋微销售额为13907.58万元,数额之间的微小差异可能是计税差异导致。既然采购总额基本无异,而采购单价存在巨大差异,那么采购数量也就同样存在疑问。然而,芯朋微无论在招股书还是问询函回复中都没有披露采购数量。

(来自芯朋微招股书)

(来自华润微电子招股书)

与采购相关的另一疑点是供应商南京华瑞微集成电路有限公司(以下简称:华瑞微)。工商信息显示,华瑞微成立于2018年5月18日,注册资本792万元,从事集成电路、电子元器件、电子产品、半导体器件的研发、设计、制造、销售和技术服务,参保人员18人,员工规模较小。据芯朋微披露,在2018年,即华瑞微成立半年期间,公司向华瑞微采购晶圆的金额就达到1295.07万元。对此疑问,芯朋微的解释是,华瑞微是一家贸易商,不生产晶圆,只是晶圆的搬运工。显然这一解释与华瑞微的工商信息有些矛盾,而且一家贸易商怎么会拥有13项集成电路相关的专利?

(来自芯朋微招股书)

经销商三角关系迷雾重重,销售数据也存疑

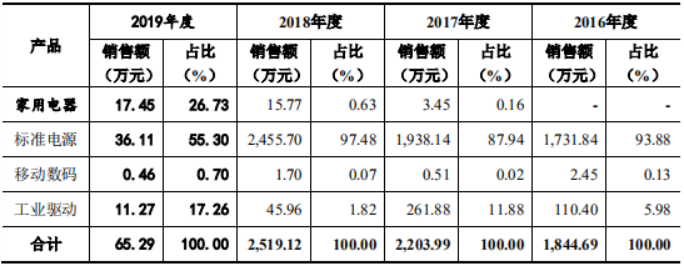

在销售模式方面,芯朋微以经销为主、直销为辅。2017年年和2018年,经销收入占比接近98%,2019年经销比重下降至92.73%,同时直销比重上升5.18个百分点。据芯朋微解释,直销收入从651.57万元增长至2436.01万元的原因是经销商深圳市仁荣电子有限公司(以下简称:仁荣电子)的原客户深圳市睿德电子实业有限公司(以下简称:睿德电子)从2019年开始直接向芯朋微采购,因此芯朋微对仁荣电子的经销收入减少、对睿德电子的直销收入增加。三家公司之间合作模式的改变看似如此简单,但背后还藏着许多疑点。

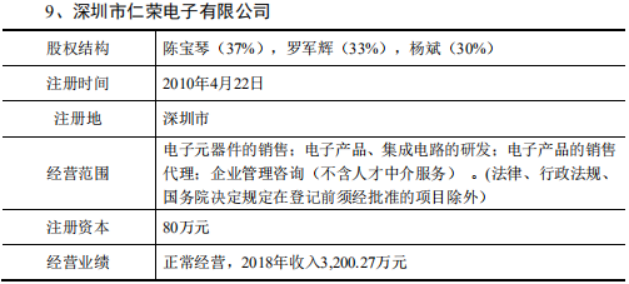

首先看芯朋微与仁荣电子之间的关系。据问询函回复显示,仁荣电子注册资本为80万元,2018年营业收入3200.27万元。值得注意的是,2018年芯朋微对仁荣电子销售额为2519.12万元。通过对比仁荣电子的收入规模和向芯朋微的采购规模,可以推定芯朋微几乎是仁荣电子唯一的供应商,即便不是唯一,仁荣电子向芯朋微采购比重也极高。

(来自芯朋微及保荐机构问询函回复)

(来自芯朋微及保荐机构问询函回复)

接着看仁荣电子与睿德电子之间的关系,需要说明的是,睿德电子是上市公司福建实达集团股份有限公司(证券简称:实达集团,证券代码:600734.SH)的全资子公司。从上图可知,2019年失去睿德电子这个客户后,仁荣电子的采购额从2519.12万元骤然减少至65.29万元。这说明睿德电子原本是仁荣电子的主要客户,似乎有悖经销商的特征,也与芯朋微所说的仁荣电子下游客户资源丰富相矛盾。

再看芯朋微与睿德电子之间的关系。据芯朋微解释,公司转变合作模式的原因是,仁荣电子下游客户业绩不佳回款减慢,影响到仁荣电子的还款能力,存在大量逾期账款,因此公司决定主动降低对仁荣电子的销售,转而直接与更靠谱的睿德电子合作。然而问题在于,睿德电子贡献了仁荣电子大部分销售,仁荣电子还款能力差也是睿德电子直接导致的,那么芯朋微对睿德电子转为直销也并不能改善回款状况,因此芯朋微对转变合作模式的解释其实似乎不太合理。更何况,睿德电子的母公司实达集团2018年净亏损2.67亿元,芯朋微还认为其回款能力强是否有些勉强呢?

另外,在新的合作模式下,芯朋微也不是直接对睿德电子供货,而是将货物发往至仁荣电子保管,再应睿德电子的要求,由仁荣电子发往睿德电子。这就可能出现一个神奇的现象:在芯朋微的账上形成对睿德电子的销售,而且商品已经发出,在睿德电子的账上也有对芯朋微的采购,但是商品一直在途,最终这部分商品无论在芯朋微那里,还是在睿德电子那里,都无法实地盘点。芯朋微对睿德电子的销售可能有些不合理。

综上来看,芯朋微几乎是仁荣电子的唯一供应商,睿德电子又曾几乎是仁荣电子的唯一客户,而且在直销模式下,芯朋微的商品依然经由仁荣电子发往睿德电子,三角关系着实迷雾重重,尤其是仁荣电子在其中扮演的角色十分异常。

而仁荣电子的异常点也不止这一个。据招股书披露,2016年至2018年,芯朋微对仁荣电子销售额分别为1844.69万元、2203.99万元、2519.12万元,应收账款期末余额分别为1109.40万元、1710.30万元、2064.63万元,回款速度慢且出现过大量逾期,但仁荣电子2019年回款速度突然提升,回款金额1497.57万元。结合前面信息可知,仁荣电子对芯朋微的回款主要是来自睿德电子对仁荣电子的回款,难道是睿德电子经营状况改善了吗?据睿德电子所属的实达集团年报显示,2019年归属净利润亏损30.51亿元、期末归属净资产-4.72亿元,受银行收贷和偿还公司债的双重压力,全年资金十分紧张。睿德电子这边2019年经营业绩和财务状况急剧恶化,却对仁荣电子加快款项支付,实在异常。

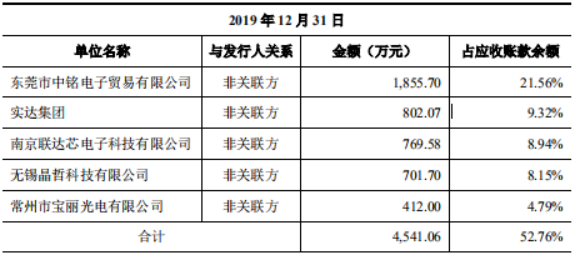

实达集团的财务恶化进而涉及坏账准备的问题。据招股书披露,芯朋微2019年的坏账准备748.64万元全部依据账龄分析法计提。应收账款余额前五名情况显示,芯朋微对实达集团的应收账款余额为802.07万元。在实达集团2019年已经出现净资产为负、资不抵债的情况下,芯朋微对相关应收账款没有单独计提坏账准备就不合理了。

(来自芯朋微招股书)

买房、补充流动性资金占六成,研发生产资金未过半

据招股书披露,与多数集成电路企业类似,芯朋微采用Fabless(即无工厂)经营模式,自身仅从事集成电路的设计业务,其余的掩膜、晶圆制造、封装、测试等环节全部通过专业的生产厂商完成,这也决定了其具备轻资产特征,生产人员规模和固定资产规模都较小。

再看本次IPO的募投项目,此次芯朋微首次发行拟募集资金不超过56576.59万元,用于大功率电源管理芯片开发及产业化项目、工业级驱动芯片的模块开发及产业化项目、研发中心建设项目以及补充流动资金。募投项目看起来很符合其扩大规模和加强研发的需求,但每个项目的投资概况却并非如此。

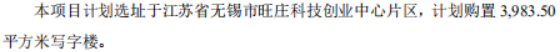

(来自芯朋微招股书)

如上图所示,在大功率电源管理芯片开发及产业化项目中,办公场地购置费、办公场地装修费预算4859.87万元,占项目总投资的27.62%,似乎与芯朋微一贯坚持的轻资产模式背道而驰。而且,芯朋微将所有生产测试工作都交给外部厂商,本身不从事生产活动,这个项目也没有增加生产线,却打算购置3983.50平方米的房屋建筑物。再剔除铺底流动资金4828.72万元,真正可能与研发相关的资金仅占项目总投资的40.54%,这个利用效率着实有些低。

在另一个工业级驱动芯片的模块开发及产业化项目中也类似,办公场地购置费、办公场地装修费预算3777.12万元,占项目总投资的24.34%,用于购置3096.00平方米的房屋建筑物。剔除铺底流动资金4450.53万元,真正可能与研发相关的资金仅占项目总投资的42.69%。

在研发中心建设项目中也是如此,办公场地购置费、办公场地装修费预算2331.42万元,占项目总资金的31.11%,用于购置1911.00平方米的房屋建筑物。另外,芯朋微在这个项目中预计打造集成电路设计中心、中大功率电源产品实验平台、电机驱动产品实验平台、晶圆测试实验室、成品测试实验室等,一方面与前两个募投项目的内容存在重合,另一方面也与公司将晶圆测试交由外部厂商完成这一事实相悖,而芯朋微并未表示将改变无工厂模式。

在前三个项目里重金买房、预留铺底资金的同时,芯朋微还另外募集16000万元用于补充流动资金,这些资金合计万元35402.44万元,占募集资金比重高达62.57%。如此来看,芯朋微此次发行所募集资金,真正用于研发生产的不足一半。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]