时间:2014-04-25 14:06 栏目:封面故事 编辑:投资有道 点击: 7,538 次

作者:雷俊 来源:投资有道11年12月刊

这个行业低调、封闭,仅仅为小众群体打开大门,却因为“天价艺术品”等事件一次次成为公众聚焦的对象。这,正是中国艺术品基金。

这是一个新生的行业,也是一个神秘的行业。正因其神秘,导致了外界对其种种误解,以及臆测。这,就是中国艺术品基金。

这个行业诞生仅仅数年,却以飞快的速度不断成长。这个行业低调、封闭,仅仅为小众群体打开大门,却因为“天价艺术品”等事件一次次成为公众聚焦的对象。这,正是中国艺术品基金。

历经长时间的调查采访,与艺术品基金产业链条上多位一线人士的访谈交流,我们试图还原这个行业的点点滴滴,让公众能真正了解这个行业。

艺术品基金的里程碑

要了解这个行业,首先要解答:什么是艺术品基金?

国际普遍认可的理解:艺术品基金是一种与房地产基金类似的投资基金,一般是由基金管理人负责募集资金,并通过多种艺术品类组合或者单一艺术品类组合的投资方式,以达到最终实现较高收益的目的。

艺术品基金,在国际金融市场上也属新兴事物,其真正受到广泛关注也不过只有数十年历史。

中国艺术品基金是随着2000年以来中国艺术品市场的迅猛发展而涌现的,其发展大致经历了3个标志性事件。

北京保利艺术投资管理有限公司基金管理部项目总监何洋认为:“国内金融与艺术携手首次以艺术品基金的形式出现,可以追溯到2005年5月的中国国际画廊博览会上。那时一家来自西安的名为‘蓝玛克’的艺术基金,一鸣惊人地以50万美元的价格收购了当代油画家刘小东的《十八罗汉》组画,让人们看到了艺术与资本结合的力量。”

两年后2007年6月,中国民生银行从银监会拿到了中国银行业第一个“艺术基金”牌照,并随即推出了首个银行艺术品理财产品——“非凡理财·艺术品投资计划1号”。该基金投资门槛50万元,投资期限为两年,面向私人高端客户限量发售,所募集资金按照一定比例投资于中国现代书画和中国当代艺术品。

民生银行这款产品开国内先河,运作期间又恰逢世界金融危机,因此受到海内外艺术品和金融投资业的双重关注。根据民生银行网站公告,该基金最终的年化收益率达到12.75%,也就是说,投资该基金的客户2年后净收益超过25%,远远高于一般的理财产品,可谓交出了一份相当可观的答卷。而民生银行也借此成为国内第一家涉足艺术品投资领域的银行业金融机构,金融资本与艺术市场的对接也由此掀开了崭新的一页。

民生银行虽然开业界之先河,但金融与艺术毕竟是两个截然不同的市场,国内金融机构对涉足艺术品基金仍然有着重重顾虑,这种模式并未得到大规模效仿。甚至有知情人士称,民生的这只基金所募资金仅有三成投资于艺术品,七成投资的仍然是证券市场,所以从严格意义上说,还不是一只真正的艺术品基金。

艺术品基金的爆发始于2009年,保利文化携手国投信托以及建设银行合作发行了“飞龙艺术品基金·盛世宝藏1号保利艺术品投资集合信托计划”。该产品计划募集资金规模4650万元,期限为18个月,产品一经推出,便得到了投资者的热情踊跃认购,仅3个工作日就销售完毕。在此之后,大量艺术品信托开始出现,并成为艺术品基金的主流模式。

徐悲鸿《放下你的鞭子》

不仅仅是被通胀“逼”出来的

艺术品基金的兴起,与通货膨胀的宏观背景有关。信托网数据研究中心胡斌认为,2011年6月以来,CPI指数一直在6%以上,而银行一年期定期存款利率为3.5%,月均仅0.3%,投资者的资金面临着严重的缩水风险,投资理财需求非常大。

投资者之前主要的两大投资渠道均面临巨大困境:股市,2011年年初到现在,上证指数从3300点跌到了最低2400点,跌幅近40%;房地产,从2010来以来,国家一直调控,甚至很多房地产信托也遭到了严令禁止。大量的炒房、炒股资金只得寻求新的生财之道,艺术品成了继房市、股市之后的又一个投机与投资平台。

而从国际经验来看,艺术品投资也是证券、房地产之后的第三大投资市场。深圳杏石投资管理有限公司董事长徐永斌介绍说:“从世界规律看,当人均GDP达到4000美元以上时,是艺术品市场的流行期,中国现在的人均GDP大概处于4000美元多的水平,也就难怪艺术品市场越来越受到重视,艺术品基金也获得越来越快的发展。”

有数据统计,中国艺术品收藏爱好者和投资者已达7000万人,并且还在以每年10%到20%的速度递增,这些庞大资金的拥有者也成为很多金融机构和私募艺术基金的目标客户,对照西方艺术品基金的发展经历,可以说中国艺术品投资市场已经开始走上了西方上世纪八九十年代的成长之路。

京沪深“三城记”

作为一个新兴的市场,中国艺术品基金目前主要还是分布于国内一线城市,即北京、上海、深圳三地。

从我们收集到的资料来看,北京无疑是艺术品基金的最爱。包括保利、艺融、邦文等行业领头羊皆位于北京。

北京艺融国际拍卖有限公司副总经理王莺歌表示:“随着中国艺术品市场的高速发展,原本以私人藏家为主的购买群体正逐渐让位于拥有强大资金实力的机构投资者,这直接导致了拍卖市场格局的变化。对有意涉足这一领域的金融机构来说,他们所面临的最大问题即在于缺乏渠道和学术的支撑。如何沟通金融和艺术市场是这一市场发展的关键所在。”

显然,拥有天然优势的北京,是最能直面金融和艺术市场的所在。数据显示,北京有拍卖公司140家左右,其中90余家具备文物拍卖资质,国内排名前列的拍卖公司基本都位于北京。而一级市场方面,根据中央美术学院教授赵力所作的统计,北京目前共有605家画廊,占全国画廊总数40%。这些都成为艺术品基金良好的发展土壤。

北京的艺术品基金多数与金融机构关系密切,部分还拥有央企背景,这反过来也更加巩固了北京在中国艺术品基金市场上的中心地位。

与北京不同,以国际金融中心著称的上海在艺术品基金发展中,还并未能很好地展现出连通海内外的窗口优势。曾经以海派文化享誉全国的上海,如今在艺术市场领域却被北京远远抛在身后。上海目前有画廊237家,仅占全国总数的16%。而根据上海拍卖行业协会网站统计,上海本地的拍卖公司共有153家,绝对数量并不少。但这些拍卖公司多数规模较小,在业界影响力也远不如北京的拍卖公司。

因此,选择上海作为根据地的艺术品基金数量有限,但都有鲜明的特色。上海的艺术品基金基本都是民企主导,且均有跨行业的集团公司在背后支持,具有代表性的如上海证大、淳大投资等都兼具证券投资、房地产开发。它们虽然基金数量不多,但一只只“个性”却很突出。

上海证大的以中青年画家为主的投资模式,淳大投资独领国内古玩瓷器投资风骚,泰瑞艺术基金则是国内中小型艺术品基金运作的典范,都显示出了其与众不同。

与北京、上海相比,深圳以敢闯敢试在艺术品基金领域闯出了自己独有的一片天地。深圳本土的艺术品基金,一个显著特点是与深圳文交所的紧密结合,不仅将文交所作为基金退出的重要渠道之一,还将文交所作为融资渠道。

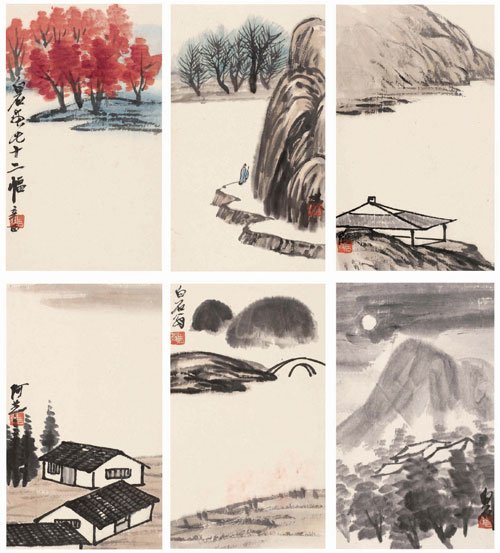

齐白石《山水册》局部

谁是玩家?

作为艺术品市场与金融的结合,艺术品基金的玩家主要也来自艺术品市场和金融两大领域,艺术品市场的“知识”加上金融领域的“资本”,是艺术品基金的两大支柱。

由于艺术品投资需要较高的鉴赏能力,艺术品市场的专家自然而然成为艺术品基金的主角之一。二级市场的拍卖行如保利、嘉德,一级市场的美术馆、画廊,以及艺术家,如国子监油画馆的靳尚谊,如今都是艺术品基金领域的活跃分子。

而资本方面,目前在艺术品基金领域最为活跃的是私营投资机构,如北京艺融民生的主要支持就是来自以多元化投资闻名的中植集团。上海证大的老板戴志康、淳大投资的老板柳志伟在股票投资和房地产投资领域也都名声在外。

由房地产公司支持的艺术品基金还包括当代置业旗下的北京同鑫汇投资基金管理公司,山东长青集团出资的国子监油画艺术馆有限公司等。

“正规”的金融机构,凭借其庞大的资源,在艺术品基金领域也是呼风唤雨,如民生银行。他们不仅在2007年发行了首个银行系艺术品基金,在北京艺融民生里面更是投下了6亿元巨资。而其他银行以及信托公司在艺术品基金市场,更多的是扮演渠道的角色。

上下游通吃

由于艺术品基金的玩家大多具有艺术品市场或金融市场背景,产业链上下游结合,如拍卖行与艺术品基金结合,艺术品基金与信托公司结合,是当前国内艺术品基金运营模式最大的特色之一。

保利投资就是其中的典型代表。何洋介绍说:“我们运作的艺术品基金,最大的优势在于得到保利文化下属的保利拍卖、保利艺术中心等的全方位支持。保利拍卖的专家团队能保障所投资的艺术品的真实,并且能为艺术品购买、退出提供良好的渠道资源。”

同样,北京邦文也同时拥有艺术品基金与拍卖行,该公司艺术总监赵孝萱认为,打通基金和拍卖公司两个渠道的优势在于,既能利用拍卖公司既有的艺术品收购渠道,为基金收购到高价值的艺术精品,又能规避拍卖公司高达15%的拍卖佣金。而在目前基金退出渠道相对缺乏的情况下,拍卖公司是无法选择的最佳渠道,“通吃”可以最大限度降低退出费用,保证基金的盈利。

艺融民生的布局则更进一步,除了艺术品基金、拍卖行,他们还拥有自己的发行渠道——信托公司。艺融民生的投资方之一中植集团同时也是中融信托的主要股东,中融信托是目前发行艺术品信托最多的信托公司之一。

此外,中植集团和中融信托又分别设有多个第三方理财机构,如恒天财富、大唐财富和新湖财富。

当然,产业链延伸的方向也少不了“艺术”。不少艺术品基金或其关联方都建有自己的美术馆,确保所投资艺术品的保管和展览运作。

目前国内基金对艺术品保管主要有两种模式:其一是由文交所、美术馆等第三方机构委托保管;其二即是通过自有的美术馆保管。而自有美术馆保管,不但能为基金节省保管费用,还能吸引投资人。有业内人士即透露,曾经有过案例,即大藏家看中一家艺术投资公司自有的美术馆保管条件,为了让藏品得到保管而专门委托该公司发行信托基金。

国投信托总经理吕益民

还是新生儿

“中国艺术品市场经过近20年的蓬勃发展,艺术品作为另类投资的财富效应日益彰显,但艺术品市场毕竟是一个高门槛、高风险、高收益的市场。艺术品基金的产生最主要的原因在于资金的投资渠道需要扩大,扩大到艺术领域,原动力是基金本身的流淌力量,就像山泉一样,必须找到一个出口。中国艺术品市场的巨大潜力决定艺术品基金的发展只会向前进,不会停滞,更不会倒退。”艺术品投资顾问邵建武的话可以说是代表了多数艺术品基金领域参与者的心声。

与此同时,艺术品基金的出现,也正在改变中国的艺术品市场。一个引人注目的现象是,随着艺术品市场价格飞速上涨,传统藏家被逐步边缘化,包括艺术品基金在内的机构已经成为艺术品市场的主导力量。

不过,作为一种新兴的代客投资理财模式,中国的艺术品基金仍是一个新生儿。和其它新兴事物一样,艺术品基金市场也存在种种问题,面临诸多挑战,尤其是系统性风险和制度性风险。

在应对这些挑战方面,艺术品基金行业的准备似乎还不够充分,这也是一些业内人士担心的地方。

中华文物学会理事长王定乾对艺术品基金前景的判断很有代表性:“未来市场整体发展看好,但短期需要审慎对待。”

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]