时间:2020-05-11 14:06 栏目:IPO专栏 编辑:投资有道 点击: 4,422 次

东莞市宇瞳光学科技股份有限公司(以下简称:宇瞳光学)是一家以研发、生产、销售光学镜头为主营业务的创业板拟上市公司。其同行业主要竞争对手包括舜宇光学科技(集团)有限公司(证券简称:舜宇光学科技,证券代码:02382.HK)和福建福光股份有限公司(证券简称:福光股份,证券代码:688010.SH)。据证监会发审委工作会议公告披露,2019年8月15日,宇瞳光学将迎来上会审核。

可是,经过我们深入研究,发现上会在即的宇瞳光学仍然存在不少隐忧,包括:2018年上半年,公司的单位电耗水平远高于2015年到2017年的水平,但却没有任何解释;公司的委外加工业务中,多家供应商在合作时成立不足半年;公司的董监高核心团队成员半数来自同行业竞争对手,若存在违反竞业禁止的情形,或有引发诉讼纠纷的可能性。

单位电耗异常,却未解释

2018年上半年,宇瞳光学的单位电耗相比报告期可比前三年平均值,高出40%以上,但是招股书对此财务异常毫无解释。

据招股书披露,2018年上半年,宇瞳光学的电力消耗量为1825.54万千瓦时,公司生产的光学镜头合计产量为3731.73万件,每生产一个光学镜头产生的单位电耗为0.49千瓦时/件。

而从2015年到2017年的报告期可比前三年内,宇瞳光学的电力消耗量分别为1053.07万千瓦时、1640.86万千瓦时和2538.06万千瓦时,各期公司生产的光学镜头合计产量分别为3055.78万件、4861.01万件和7159.59万件,那么可比前三年内的单位电耗分别为0.34千瓦时/件、0.34千瓦时/件和0.35千瓦时/件,单位电耗持续平稳,三年内的平均单位电耗为0.343千瓦时/件。

将2018年上半年的单位电耗与前三年平均单位电耗相比,高了42.86%,2018年上半年的单位电耗上涨比较异常。可是,招股书却并未解释导致这一异常情况的原因,我们只能从招股书的细节中来寻找蛛丝马迹。

宇瞳光学生产的光学镜头产品分两类,分别为定焦镜头和变焦镜头,上述2018年上半年的单位电耗异常,是否来自于两类产品生产占比的剧烈变动呢?

据招股书披露,三年一期报告期内,宇瞳光学的定焦镜头产量分别为2371.35万件、4078.37万件、6454.27万件和3295.13万件,占两类光学镜头合计产量之比分别为77.60%、83.90%、90.15%和88.30%。2018年上半年的定焦镜头产量占比相对2017年度仅下滑了1.85个百分点,而公司2016年和2017年的定焦镜头产量占比,则分别同比上涨了6.30和6.25个百分点,变动幅度远高于2018年上半年。但是如上所述,在可比前三年内,公司的单位电耗始终保持平稳,仅有0.01千瓦时/件的变化。

再来看宇瞳光学的变焦镜头产量占比:报告期内,公司的变焦镜头产量分别为684.43万件、782.64万件、705.32万件和436.60万件,占合计镜头产量之比分别为22.40%、16.10%、9.85%和11.70%。与定焦镜头产量占比的情况相似,2018年上半年的变焦镜头产量占比变动,远小于2016年和2017年,但是2018年上半年的单位电耗变化却要明显得多。

由此可见,报告期内,宇瞳光学的定焦镜头和变焦镜头产量占合计产量之比的变化,与当期公司单位电耗的变动不太相关。

此外,制造业企业的单位电耗异常上涨,通常与正常量产之外的设备测试运行等特殊耗电情况有关。那么报告期内,宇瞳光学是否存在厂址搬迁、产能利用率显著上涨等其他导致单位电耗异常上涨的因素呢?

先看搬迁情况:据招股书披露,报告期内,宇瞳光学虽然因承租房产存在租赁瑕疵,可能有被强制搬迁的风险,但是并未实际发生搬迁,因此2018年上半年的单位电耗异常上涨,并非由生产设备搬迁引起的重新调试所致。

再看产能利用率的变动:据招股书披露,报告期内,宇瞳光学的合计产能利用率分别为84.37%、93.25%、90.64%和91.43%,2018年上半年与2017年度相比,产能利用率仅上涨了0.79个百分点。而2016年和2017年,公司的合计产能利用率分别同比上涨了8.88和-2.61个百分点,变动幅度都明显超过2018年上半年,可是可比前三年内,单位电耗的变动却是微乎其微。因此就宇瞳光学的产能利用率变动而言,与单位电耗的变化也不太相关。

如此这般,宇瞳光学2018年上半年的单位电耗为何变化如此之大?恐怕只能等待公司向发审委好好解释清楚了。

多家外协加工供应商属半年内新设企业

报告期内,宇瞳光学的外协加工供应商选择,也存在异常。在宇瞳光学的外协供应商中,有部分与公司合作时成立不足半年,包括关联企业和非关联企业。

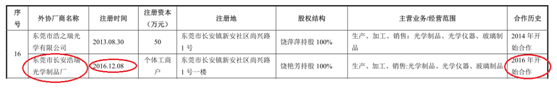

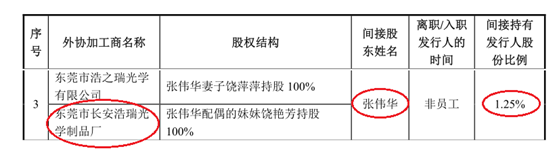

据招股书披露,东莞市长安浩瑞光学制品厂(以下简称:长安浩瑞)是由宇瞳光学间接股东张伟华的小姨子饶艳芳持有100%股权的企业。张伟华通过持有东莞市宇瞳实业投资合伙企业(有限合伙)8.42%的有限合伙份额,间接持有宇瞳光学1.25%的股份,因此长安浩瑞与宇瞳光学之间存在关联关系。

招股书披露其与宇瞳光学之间外协合作的历史为“2016年开始合作”,而长安浩瑞设立于2016年12月8日。将外协加工订单委托给一家新设不超过23天的制造业企业,外协加工的质量如何控制?这一点值得关注。

数据来源:宇瞳光学招股书

不仅是类似长安浩瑞这样有据可查的关联企业,还有部分非关联企业,也在新设不到半年之内,就接到了宇瞳光学的委外加工订单。

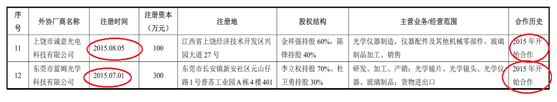

据招股书披露,东莞市蓝姆光学科技有限公司(以下简称:蓝姆光学)设立于2015年7月1日,但是在2015年内,已经与宇瞳光学开始委外加工合作,从设立到合作,至多不超过半年时间。此外,上饶市诚意光电科技有限公司设立于2015年8月5日,与蓝姆光学相似,也在2015年内就与拟上市公司开始外协加工合作,从新设到启动合作,至多不到5个月时间。

上述两家公司,我们无法从公开信息中找到其与宇瞳光学的关联关系,是否有关联企业非关联化,我们不得而知。

数据来源:宇瞳光学招股书

按制造业企业的惯例,一家企业从新设,到规划建设产能,再到完成新建产能投资建设,然后启动试生产,最终进入稳定的达产状态,期间至少需要半年时间。需要1年甚至2年走完上述建设流程的,也比比皆是。宇瞳光学在与这两家新设“非关联企业”的实际控制方无合作前例的情况下,竟然将外协加工订单委托给这两家成立不足半年的新设企业,有违常理,可能需要公司进行解释了。

董监高半数来自竞争对手

宇瞳光学除独立董事之外的董监高核心团队成员多数来自于公司的竞争对手,其中部分人员的职务变动过程,有涉嫌违反竞业禁止的可能,或为公司上市埋下了潜在的诉讼纠纷之“雷”。

据招股书披露,截至招股书签署的2018年11月30日,宇瞳光学除独立董事之外,董监高管理团队共有12人。其中,董事长张品光、副董事长兼副总经理谭家勇、董事谷晶晶、监事会主席康富勇、监事朱盛宏和总经理金永红,合计6人,都曾经就职于深圳市天瞳光学有限公司(以下简称:深圳天瞳)。2012年,深圳天瞳迁往福建省福清市,并更名为福建福光天瞳光学有限公司,目前是科创板上市公司福光股份的全资子公司,如上所述,福光股份是宇瞳光学在同行业中的主要竞争对手之一。

在上述6名来自深圳天瞳的董监高管理人员中,张品光曾经于2009年2月至2011年7月之间担任深圳天瞳董事长,负责其经营管理,此后的2011年8月至2013年11月,从事家族经营事务,直到2013年12月才出山成为宇瞳光学前身宇瞳有限的执行董事,形式上并没有触犯竞业禁止的规定。

可是谭家勇、谷晶晶、康富勇、朱盛宏和金永红,从深圳天瞳离职之前分别担任该公司总经理、销售部经理、镜片事业部副经理、副总经理(负责生产管理)和总工程师兼副总经理,全部都是前脚从深圳天瞳离职,后脚就到宇瞳光学上班,是否涉嫌违反竞业禁止的规定呢?深圳天瞳乃至其现在的控股股东福光股份很可能是比较清楚的。

除了深圳天瞳的核心团队集体出走到宇瞳有限创业之外,我们发现,宇瞳光学还有一位董事也有在福光股份任职的经历。

据招股书披露,2007年6月至2011年8月,现任宇瞳光学董事的林炎明,时任福光股份前身福建福光数码科技股份有限公司的销售经理一职。此后,从2011年9月开始,林炎明跳槽到宇瞳光学,先后担任营业部业务经理和市场营运中心副总经理。

宇瞳光学的6名董监高来自竞争对手福光股份,在跳槽过程中如果存在违法行为,酿成诉讼纠纷,或将在短期内成为影响宇瞳光学上市的重要因素。

值得一提的是,除了上述6名董监高管理人员之外,宇瞳光学还有1名核心技术人员刘官禄,于2010年10月至2013年3月期间,担任舜宇光学(中山)有限公司高级工程师,负责镜头设计;而后的2013年4月至今,刘官禄又担任宇瞳光学的光学设计部经理。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]