时间:2020-05-19 10:20 栏目:IPO专栏 编辑:投资有道 点击: 5,081 次

扬州海昌新材股份有限公司(以下简称:海昌新材)是一家以粉末冶金制品的研发、生产和销售作为主营业务的深交所创业板拟上市公司。公司主要产品为电动工具零部件、汽车零部件和办公、家电零部件。

先看公司经营业绩,从2016年到2018年的报告期可比前三年内,海昌新材的营业收入分别为1.14亿元、1.45亿元和1.68亿元,持续增长,年化复合增长率为21.40%;净利润分别为3459.73万元、3778.18万元和4604.63万元,也持续增长,年化复合增长率为15.37%,两者的成长性中规中矩,但是就业务规模和经营业绩而言,都还比较单薄。

可是,最关键的问题,还是在于海昌新材经营的合法合规性、可持续性和财务内控的规范性。通过深入研究,我们发现,在公司首次预披露和更新预披露招股书中,有多组与气体原材料有关的财务数据存在明显偏差,但是招股书并未对此给出任何解释。此外,关于募投项目“新建4000吨高等级粉末冶金零部件项目”的投资规模,招股书和环评报告各执一词,两者的差异也比较大;公司对第一大客户美国史丹利百得集团(Stanley Black&Decker)(以下简称:史丹利百得)的销售收入占比持续高于50%,可能存在对单一大客户的严重依赖,前五大客户集中度显著高于大多数同行业可比公司,且多数主要客户集中在欧美市场,在新冠肺炎疫情肆虐的当下,经营风险不可小觑。

两版招股书中的气体消耗差异显著

海昌新材生产的粉末冶金制品,在其“烧结”工艺步骤中,需要向高温烧结炉中通入丙烷及液氨等气体,因此这两类气体也是公司生产过程中需要的原材料。可是,公司的首次预披露和更新预披露招股书中,对丙烷和液氨的成本、消耗量和平均单价等数据披露,存在明显的差异。

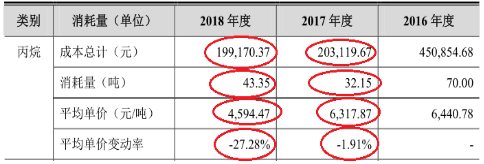

先来看丙烷:按首次预披露招股书提供的数据,2017年和2018年,海昌新材丙烷成本总计分别为20.31万元和19.92万元,消耗量分别为32.15吨和43.35吨,平均单价分别为6317.87元/吨和4594.47元/吨,平均单价同比增长率分别为-1.91%和-27.28%。

数据来源:海昌新材首次预披露招股书

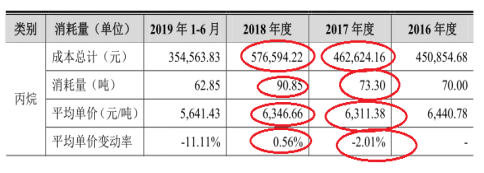

可是,按更新预披露招股书提供的数据,2017年和2018年,海昌新材丙烷成本总计分别为46.26万元和57.66万元,消耗量分别为73.30吨和90.85吨,平均单价分别为6311.38元/吨和6346.66元/吨,平均单价同比增长率分别为-2.01%和0.56%。

数据来源:海昌新材更新预披露招股书

两相比较,2017年度,海昌新材更新预披露招股书中的丙烷成本总计、消耗量、平均单价和平均单价同比增长率分别比首次预披露提供的相同项目下的数据高了127.77%、127.99%、-0.1%和-0.1个百分点,成本总计和消耗量的数据差异非常明显。其中,成本总计的差额为25.95万元。而2018年度,公司更新预披露招股书中的丙烷成本总计、消耗量、平均单价和平均单价同比增长率分别比首次预披露提供的相同项目下的数据高了189.46%、109.57%、38.14%和27.84个百分点,所有四个项目的数据差异都非常明显。其中,成本总计的差额为37.74万元。

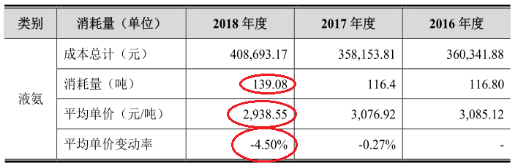

再来看液氨:按首次预披露招股书提供的数据,2018年度,海昌新材液氨的消耗量为139.08吨,平均单价为2938.55元/吨,平均单价同比增长率为-4.50%。

数据来源:海昌新材首次预披露招股书

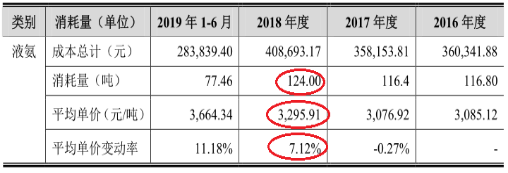

可是,按更新预披露招股书提供的数据,2018年度,海昌新材液氨的消耗量为124.00吨,平均单价为3295.91元/吨,平均单价同比增长率为7.12%。

数据来源:海昌新材更新预披露招股书

两相比较,2018年度,海昌新材更新预披露招股书中的液氨消耗量、平均单价和平均单价同比增长率分别比首次预披露提供的相同项目下的数据高了-10.84%、12.16%和11.62个百分点,消耗量、平均单价和平均单价同比增长率的数据差异也都比较明显。

按理说,同一期相同项目下的财务数据,在前后两版招股书中不应有任何差异,如果因会计差错需要作出更正,也应在更新预披露招股书中增加关于会计差错更正的说明,可是翻遍了海昌新材的更新预披露招股书,并未找到任何与会计差错更正有关的内容,也未提供对上述气体成本、消耗量、平均单价等数据明显变动的任何解释,这一点非常可疑。

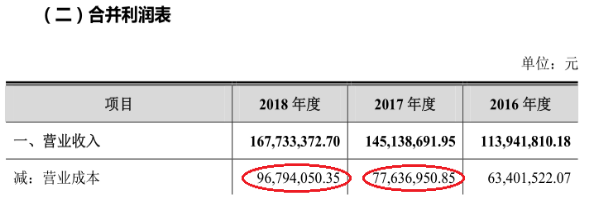

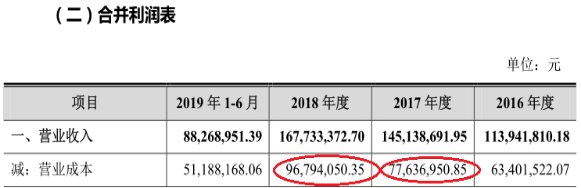

值得特别关注的是,如上所述,2017年和2018年,由于丙烷成本总计在更新预披露招股书中分别比首次预披露招股书中高出25.95万元和37.74万元,在其他项目下成本金额并未出现变化的情况下,更新预披露招股书中,2017年和2018年营业成本总金额应该比首次预披露招股书中的营业成本分别高25.95万元和37.74万元。可是,两版招股书的合并利润表中,2017年和2018年的营业成本数据完全相同,都是77,636,950.85元和96,794,050.35元,从分到千万元总共10位数字,分毫不差,真让人莫名其妙。

数据来源:海昌新材首次预披露招股书

数据来源:海昌新材更新预披露招股书

主投项目投资总额比环评报告高11.76%

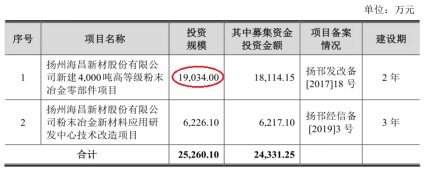

募投项目“新建4,000吨高等级粉末冶金零部件项目”(以下简称:4,000吨项目),更新预披露招股书(以下简称:招股书)中披露的投资总规模为1.90亿元,拟使用募集资金1.81亿元,占海昌新材本次申请IPO募集资金总额2.43亿元之比为74.49%,是两个募投项目中的主投项目。

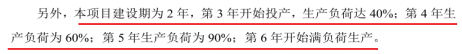

据招股书披露,除了投资总额为1.90亿元以外,4000吨项目的建设周期为两年,第3年开始投产,直到启动建设后的第6年才能开始满负荷生产。

数据来源:海昌新材招股书

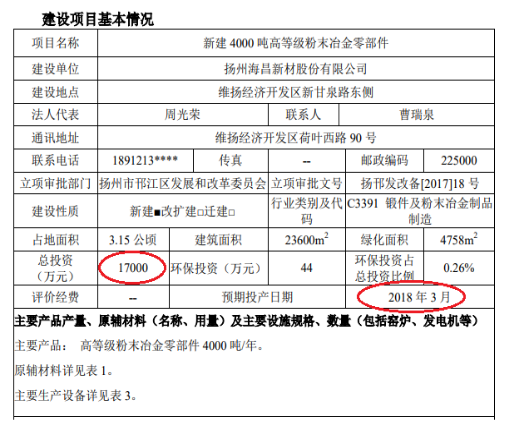

可是,从海昌新材所在的扬州市邗江区的生态环境局官网得到的信息,据上述4000吨项目的《建设项目环境影响报告表》(以下简称:环评报告)披露,该项目的建设总投资为1.70亿元,预期投产日期为2018年3月,仅比环评时间2017年8月晚了7个多月。

数据来源:4,000吨项目环评报告

两相比较,招股书披露的4000吨项目投资总额比环评报告的投资总额高了11.76%,而建设周期至少长了1年零5个月,差异都非常明显。到底是招股书中披露的募投项目信息明显夸大,还是该项目的环评报告有误差?还需要海昌新材给出合理的解释。

对单一大客户存在依赖,客户集中度远超同行业可比公司

从2016年到2019年上半年的三年一期报告期内,史丹利百得始终是海昌新材的第一大客户,拟上市公司对其销售收入占比始终高于50%,存在对单一大客户的严重依赖。

据招股书披露,报告期内,海昌新材对第一大客户史丹利百得的销售收入分别为5854.87万元、7718.61万元、9342.40万元和5048.30万元,占当期营收之比分别为51.38%、53.18%、55.70%和57.19%,始终高于50%,并且销售收入占比持续显著增长。未来,如果公司与史丹利百得之间的合作搁浅,海昌新材或许将不得不面对“业绩大变脸”的经营风险。

除了上述销售收入向单一大客户集中的情况之外,从前五大客户集中度来看,海昌新材的可持续经营风险也不容乐观。

先来看海昌新材报告期内客户集中度的纵向变化:据招股书披露,海昌新材各期前五大客户的客户集中度分别为85.11%、88.86%、87.72%和84.05%,始终高于80%,且客户集中度较低的2016年和2019年上半年,依然保持在85%左右,明显偏高。

再与东睦股份(证券代码:600114.SZ)、精研科技(证券代码:300709.SZ)、天宜上佳(证券代码:688033.SH)、立德股份(证券代码:430701.OC)、聚能股份(证券代码:835698.OC)和明阳科技(证券代码:837663.OC)等六家同行业可比公司进行横向比较。

据招股书披露,2018年度,东睦股份、精研科技、天宜上佳、立德股份、聚能股份和明阳科技的客户集中度分别为21.84%、52.05%、99.96%、59.23%、48.47%和65.99%,经简单计算,同行业可比公司客户集中度平均值为57.92%,比上述海昌新材2018年的前五大客户集中度87.72%,低了29.80个百分点,差异非常显著。其中,除了天宜上佳的客户集中度比拟上市公司高了12.24个百分点之外,其他五家同行业可比公司的客户集中度分别依次比海昌新材低了65.88、35.67、28.49、39.25和21.73个百分点,差距都比较大。

值得一提的是,天宜上佳的主营业务是研发、生产和销售用于高铁动车组、机车和城轨车辆的粉末冶金闸片、闸瓦系列产品,其下游行业本身具有高度集中的特点。2018年,天宜上佳从第一大客户中国铁路总公司获得的销售收入占当期营收之比高达95.44%,具有行业特殊性,与海昌新材之间的可比性并不强。除此以外,其他五家同行业可比公司的下游行业分别包括汽车、家电、摩托车、消费电子和电动工具中的一种或几种,与海昌新材产品的下游客户具有明显的相似性,可比性更高,但是2018年度海昌新材比5家同行业可比公司的客户集中度分别高了那么多,其中包含的经营风险可想而知。

特别值得关注的是,报告期内,海昌新材的前五大客户构成比较稳定,除了2018年的第四大客户宜宾天工机械股份有限公司是国内客户以外,其他主要客户诸如:史丹利百得、德国博世集团(BOSCH)、日本牧田株式会社(Makita)、美国艾默生电气公司(Emerson),都是境外公司,且都位于当前新冠疫情肆虐的重灾区,预计海昌新材2020年度经营业绩会被拖累。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]