时间:2019-06-18 18:32 栏目:IPO专栏 编辑:投资有道 点击: 4,936 次

近期,随着上交所科创板的正式开板,科创板拟上市公司的上会审核步伐明显加速,从2019年6月17日到6月21日的一周内,就将有多达10家科创板拟上市公司上会。以物联网Wi-Fi MCU通信芯片及其模组的研发、生产和销售作为主营业务的拟上市公司乐鑫信息科技(上海)股份有限公司(以下简称:乐鑫信息)也在其中。

从2016年到2018年的三年报告期内,乐鑫信息的营业收入分别为1.23亿元、2.72亿元和4.75亿元,年化复合增长率高达96.51%,接近连年翻番。同期,公司的净利润分别为44.93万元、2,937.19万元和9,388.26万元,年化复合增长率更是高达1,345.52%,平均逐年以十倍以上的增速上涨,其经营业绩的高成长性毋庸置疑。

可是,经过我们的深入研究,却发现乐鑫信息报告期内在其财务处理上依然存在诸多瑕疵。例如:2016年,公司披露向新三板挂牌公司博安通的控股子公司销售收入,可是在博安通的年度报告上却找不到这家“第一大供应商”;在公司业务处于巨额美元净支出情况下,在美元汇率贬值的2017年度,公司却出现了汇兑净损失,不好理解;2018年度,公司的固定资产-仪器设备的原值同比显著上涨,但是其固定资产净值却同比明显下跌,计提折旧的金额比较异常。

采购金额与销售收入不匹配

乐鑫信息在2016年对新三板挂牌公司深圳市博安通科技股份有限公司(证券简称:博安通,证券代码:430597.OC)下属孙公司的销售收入,让人琢磨不透。

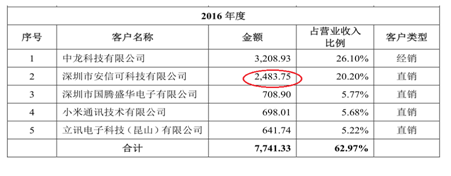

据招股书披露,2016年度,深圳市安信可科技有限公司(以下简称:安信可)是乐鑫信息的第二大客户,当期乐鑫信息从安信可获得的销售收入为2,483.75万元,占公司当期营业收入之比为20.20%。

信息来源:乐鑫信息招股书上会稿

据招股书披露,安信可是中山市博安通通信技术有限公司的控股子公司,又是新三板挂牌公司博安通的控股孙公司,其向乐鑫信息提供的销售收入,理应在博安通2016年的年度报告上有所反应。

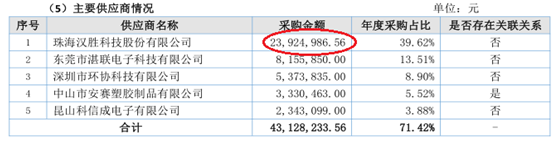

数据来源:博安通2016年年度报告

可是,从博安通2016年年报的主要供应商中,却根本找不到乐鑫信息及其下属子公司。

是因为乐鑫信息向安信可的销售金额太小,不属于前五大供应商之列,从而在博安通的年报中无法披露这笔交易吗?

可是以上述2016年乐鑫信息向安信可销售收入的金额为依据,我们发现,该金额比当期博安通向其年报中披露的第一大供应商,珠海汉胜科技股份有限公司的采购金额还要高91.25万元,实际上理应名列当期博安通的第一大供应商。

那么是否是因为博安通并未将安信可的采购信息并表呢?我们不妨再看一下2017年度的情况。

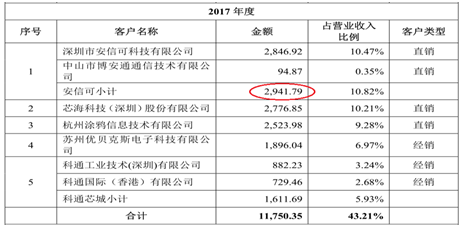

数据来源:乐鑫信息招股书上会稿

据招股书披露,2017年度,安信可及其控股股东名列乐鑫信息第一大客户,两者合计销售收入为2,941.79万元,占当期公司营收之比为10.82%。

而在博安通的2017年年度报告上,并未再度将乐鑫信息拒之于千里之外,乐鑫信息的前身乐鑫有限实至名归,成了当期博安通的第一大供应商。博安通对乐鑫有限的采购金额为2,843.52万元,比上述博安通下属子公司对乐鑫有限的合计采购金额2,941.79万元,还低了98.27万元。

数据来源:博安通2017年年度报告

由此可见,安信可及其控股股东对乐鑫信息的采购金额,是应该被博安通并表,并且应该纳入当期主要供应商明细分析中的。

可是,在博安通的2016年年报上,博安通下属子公司向乐鑫信息近2,500万元的采购事项,为何会不翼而飞?这到底是乐鑫信息做了假账,还是博安通的信披存在遗漏?有待有权部门翻查两家公司的审计底稿,给市场各方一个可信的答案。

汇兑损益与汇率变动不匹配

除了销售收入数据异常以外,报告期内,乐鑫信息的境外采购金额都显著高于外销收入,并且没有带息负债,因此公司在外币项目中处于净支出的状态。在主要外币结算货币为美元的情况下,2017年度美元兑人民币汇率大幅贬值,而公司的财务费用却收获了汇兑净损失,令人匪夷所思。

据招股书披露,乐鑫信息“存在境外采购及境外销售,并以美元进行结算”。2017年度,公司向中国以外地区销售收入为3081.85万元,而向港澳台地区的销售收入为4,710.50万元,两者合计的境外销售总收入为7,792.35万元。当期公司向境外采购金额为1.31亿元,比境外销售总收入高5,339.98万元。说明公司在2017年度处于美元净支出的状态。

值得一提的是,向港澳台地区的出口通常较多使用人民币或者新台币结算,如果仅以中国以外地区的销售作为美元结算的范围,那么公司2017年度的美元净支出折算为人民币就高达1.01亿元。

据在岸美元兑人民币汇率交易报价,2017年全年美元兑人民币汇率累计贬值幅度高达6.33%。美元兑人民币汇率贬值,即人民币汇率升值,换句话说,以相同金额的人民币能够换取更多的美元用于对外支付,对于美元净支出状态的企业,通常应该产生汇兑收益。而且2017年乐鑫信息的美元净支出金额巨大,且当期美元汇率贬值幅度非常明显,汇兑收益也应该比较高才是。

可是,据招股书披露,乐鑫信息2017年度财务费用中的汇兑损益项目却呈现出汇兑净损失,损失金额为11.16万元,非常不合理。

是否有可能是乐鑫信息通过举借巨额美元债务导致美元净支出的状况在2017年度发生了翻转呢?

据招股书披露的合并资产负债表,整个从2016年到2018年的三年报告期内,乐鑫信息一无短期借款,二无长期借款,而且还没有应付债券,一句话,没有带息负债,甚至连其他金融负债也完全没有。因此不存在公司因美元融资而导致外币收支特征翻转的情况。

这就奇怪了,为什么用更少的人民币能够买到更多的境外设备及原材料,反倒会造成汇兑损失了呢?需要乐鑫信息多多指点了。

固定资产折旧速度异常

除了销售数据对不上,汇兑损益与汇率变动不匹配外,乐鑫信息的固定资产折旧速度有些偏快,令人费解。

据招股书披露,乐鑫信息报告期内的固定资产主要包括仪器设备和电子及办公设备。2017年末和2018年末,公司的固定资产原值分别为2,552.04万元和2,965.28万元,同比增长16.19%;而固定资产净值分别为1,649.07万元和1,507.15万元,同比下滑了8.61%。

数据来源:乐鑫信息招股书上会稿

其中,导致固定资产原值增加、净值下降的主要原因在于仪器设备项目。2017年和2018年末,仪器设备项目原值分别为2,150.40万元和2,427.47万元,同比增长12.88%;同期,仪器设备项目净值为1,401.17万元和1,159.25万元,同比下跌17.27%。2018年乐鑫信息仪器设备项目,合计计提518.97万元折旧,占当期末该项目原值的21.38%,计提折旧比例可能偏高。

我们按招股书披露的折旧摊销年限对上述仪器设备项目进一步展开分析。截至2018年末,乐鑫信息的仪器设备项目分为光罩、硬件仿真加速其和测试设备三大类,其原值为1,496.50万元、478.94万元和452.02万元,相应的折旧摊销年限分别为8年、3年和3年。

根据上述数据,不考虑残值,我们采用按当期末仪器设备各项目原值按其相应折旧摊销年限计算,即2018年,公司光罩、硬件仿真加速器和测试设备分别为其原值的1/8、1/3和1/3,可得计提当期折旧金额为187.06万元、159.65万元和150.67万元,合计497.38万元,比招股书披露数据低21.59万元。

那是不是因固定资产计提了减值准备呢?据招股书披露,“发行人产销持续增长,仪器设备等固定资产使用情况正常,不存在减值迹象无需计提减值准备”。

乐鑫信息2018年超常幅度计提折旧,而且还对此不置一词?这或许是公司需要向上市委、证监会和整个市场好好解释的地方。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]