ж—¶й—ҙ:2020-09-02 10:34 ж Ҹзӣ®:IPOдё“ж Ҹ зј–иҫ‘:жҠ•иө„жңүйҒ“ зӮ№еҮ»: 5,051 ж¬Ў

йҮҚеәҶеӣӣж–№ж–°жқҗиӮЎд»Ҫжңүйҷҗе…¬еҸё(е…¬еҸёз®Җз§°пјҡеӣӣж–№ж–°жқҗ)дё»иҗҘдёҡеҠЎжҳҜе•Ҷе“Ғж··еҮқеңҹз ”еҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®пјҢеҗҢж—¶з”ҹдә§е»әзӯ‘з”Ёз ӮзҹійӘЁж–ҷзӯүе»әзӯ‘жқҗж–ҷгҖӮе…¬еҸёзҡ„ж··еҮқеңҹдё»иҰҒз”ЁдәҺйҒ“и·ҜгҖҒжЎҘжўҒгҖҒйҡ§йҒ“гҖҒж°ҙеҲ©зӯүеҹәзЎҖи®ҫж–Ҫе»әи®ҫд»ҘеҸҠжҲҝең°дә§ејҖеҸ‘зӯүйўҶеҹҹгҖӮзӣ®еүҚпјҢе…¬еҸёжӯЈеңЁеҶІеҲәдё»жқҝIPOгҖӮ

еә”收иҙҰж¬ҫеҚ жҖ»иө„дә§и¶…дёҖеҚҠпјҢзҺ°йҮ‘жөҒзҙ§еј

е…ҲзңӢе…¬еҸёз»ҸиҗҘж•°жҚ®гҖӮ2016-2018е№ҙеҸҠ2019е№ҙдёҠеҚҠе№ҙпјҢеӣӣж–№ж–°жқҗеҲҶеҲ«е®һзҺ°иҗҘ收7.07дәҝе…ғгҖҒ9.28дәҝе…ғгҖҒ14.52дәҝе…ғе’Ң6.7дәҝе…ғпјҢеҲҶеҲ«еҗҢжҜ”еўһй•ҝ31.23 %пјҲ2017е№ҙеәҰпјүе’Ң56.43%пјҲ2018е№ҙеәҰпјүпјӣе®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ0.53дәҝе…ғгҖҒ0.66дәҝе…ғгҖҒ1.44дәҝе…ғе’Ң0.85дәҝе…ғпјҢеҲҶеҲ«еҗҢжҜ”еўһй•ҝ24.57%пјҲ2017е№ҙеәҰпјүе’Ң118.45%пјҲ2018е№ҙеәҰпјүпјҢжҠҘе‘ҠжңҹеҶ…е…¬еҸёзҡ„иҗҘ收е’ҢеҮҖеҲ©ж¶ҰйғҪе®һзҺ°дәҶдёҚе°Ҹзҡ„еўһй•ҝгҖӮ

д»Һе…·дҪ“дә§е“ҒзңӢпјҢ2016-2018е№ҙеҸҠ2019е№ҙдёҠеҚҠе№ҙпјҢеӣӣж–№ж–°жқҗзҡ„е•Ҷе“Ғж··еҮқеңҹй”Җ售收е…ҘеҲҶеҲ«дёә7.06дәҝе…ғгҖҒ9.19дәҝе…ғгҖҒ14.44дәҝе…ғе’Ң6.56дәҝе…ғпјҢеҚ еҪ“жңҹжҖ»иҗҘ收зҡ„99.77%гҖҒ99.01%гҖҒ99.46%е’Ң97.85%пјҢжҳҜе…¬еҸёдё»иҰҒ收е…ҘжқҘжәҗгҖӮ

2016е№ҙеҲ°2019е№ҙдёҠеҚҠе№ҙпјҢе…¬еҸёе•Ҷе“Ғж··еҮқеңҹй”Җе”®зҡ„жҜӣеҲ©зҺҮеҲҶеҲ«дёә20.75%гҖҒ17.73%гҖҒ20.62%гҖҒ23.09%пјҢиҖҢеҗҢиЎҢдёҡеҸҜжҜ”дёҠеёӮе…¬еҸёе№іеқҮеҖјдёә15.74%гҖҒ14.40%гҖҒ16.46%е’Ң13.72%пјҢе…¬еҸёиҝңи¶…еҗҢиЎҢдёҡеҸҜжҜ”дёҠеёӮе…¬еҸёе№іеқҮгҖӮеҜ№жӯӨпјҢеӣӣж–№ж–°жқҗеңЁжӢӣиӮЎд№Ұз§°иҝҷдё»иҰҒжҳҜе•Ҷе“Ғж··еҮқеңҹиЎҢдёҡзҡ„еҢәеҹҹжҖ§зү№зӮ№жүҖиҮҙгҖӮ

дёҚиҝҮпјҢ2016еҲ°2019е№ҙдёҠеҚҠе№ҙпјҢе…¬еҸёз»ҸиҗҘжҙ»еҠЁдә§з”ҹзҡ„зҺ°йҮ‘жөҒеҮҖйўқеҲҶеҲ«жҳҜ0.46 дәҝе…ғгҖҒ-0.19дәҝе…ғгҖҒ-0.44дәҝе…ғе’Ң0.71дәҝе…ғпјҢзҡҶдҪҺдәҺеҗҢжңҹеҮҖеҲ©ж¶ҰгҖӮ2017е№ҙе’Ң2018е№ҙпјҢе…¬еҸёз»ҸиҗҘеҮҖзҺ°йҮ‘жөҒдёәиҙҹеҖјпјҢеҜ№жӯӨпјҢеӣӣж–№ж–°жқҗз§°пјҢзҺ°йҮ‘жөҒдёҺеҮҖеҲ©ж¶ҰдёҚеҢ№й…Қдё»иҰҒзі»еә”收иҙҰж¬ҫеўһй•ҝжүҖиҮҙгҖӮ

2016-2018е№ҙпјҢ2019е№ҙдёҠеҚҠе№ҙеҗ„жңҹжң«пјҢеӣӣж–№ж–°жқҗзҡ„еә”收иҙҰж¬ҫиҙҰйқўд»·еҖјеҲҶеҲ«жҳҜ6.47дәҝе…ғгҖҒ7.66дәҝе…ғ гҖҒ10.22дәҝе…ғе’Ң10.49дәҝе…ғпјҢеҲҶеҲ«еҚ еҪ“жңҹжҖ»иө„дә§зҡ„52.24%гҖҒ57.61%гҖҒ58.81%е’Ң56.16%гҖӮеҜ№дәҺеә”收иҙҰж¬ҫеўһй•ҝзҡ„еҺҹеӣ пјҢе…¬еҸёз§°дёӢжёёе®ўжҲ·дё»иҰҒжҳҜе»әзӯ‘ж–Ҫе·ҘдјҒдёҡпјҢе»әзӯ‘ж–Ҫе·ҘиЎҢдёҡе…·жңүе·ҘзЁӢе»әи®ҫе‘Ёжңҹй•ҝгҖҒиө„йҮ‘е‘ЁиҪ¬ж…ўгҖҒе·ҘзЁӢж¬ҫз»“з®—е‘Ёжңҹй•ҝзӯүзү№зӮ№гҖӮ

然иҖҢпјҢеӣӣж–№ж–°жқҗзҡ„еә”收иҙҰж¬ҫе‘ЁиҪ¬зҺҮдҪҺдәҺеҗҢиЎҢе№іеқҮж°ҙе№ігҖӮ2016-2018е№ҙпјҢе…¬еҸёзҡ„еә”收иҙҰж¬ҫе‘ЁиҪ¬зҺҮеҲҶеҲ«жҳҜ0.98ж¬ЎгҖҒ1.21ж¬Ўе’Ң1.5ж¬ЎпјҢеҗҢиЎҢдёҠеёӮе…¬еҸёзҡ„е№іеқҮеҖјдёә1.77ж¬ЎгҖҒ1.67ж¬Ўе’Ң1.85ж¬ЎгҖӮ2018е№ҙпјҢеӣӣж–№ж–°жқҗзҡ„еә”收иҙҰж¬ҫе‘ЁиҪ¬зҺҮд»…й«ҳдәҺжө·еҚ—з‘һжіҪзҡ„1.34пјҢдҪҺдәҺе…¶д»–жүҖжңүеҗҢиЎҢеҸҜжҜ”е…¬еҸёгҖӮ

дҫӣеә”е•ҶжӯҮдёҡдёӨе№ҙпјҢжңҹй—ҙиҝҳиғҪеҗ‘е…¬еҸёдҫӣиҙ§пјҹ

жҠҘе‘ҠжңҹеҶ…пјҢйҮҚеәҶеёӮеӢҮжўҰе»әжқҗжңүйҷҗе…¬еҸё(д»ҘдёӢз®Җз§°вҖңеӢҮжўҰе»әжқҗвҖқ)пјҢиҜҘе…¬еҸёд»Һ2017е№ҙиҮід»ҠпјҢеқҮеңЁеӣӣж–№ж–°жқҗеүҚдә”еӨ§дҫӣеә”е•Ҷд№ӢеҲ—гҖӮ2018е№ҙеҸҠ2019е№ҙдёҠеҚҠе№ҙпјҢиҜҘе…¬еҸёйғҪжҳҜеӣӣж–№ж–°жқҗзҡ„第дёҖеӨ§дҫӣеә”е•ҶгҖӮ

ж №жҚ®жҹҘиҜўжҳҫзӨәпјҢеӢҮжўҰе»әжқҗжҲҗз«ӢдәҺ2016е№ҙ9жңҲ14ж—ҘпјҢз»ҸиҗҘиҢғеӣҙдёәвҖңеҠ е·ҘгҖҒй”Җе”®пјҡжІіжІҷгҖҒзҹіеӯҗгҖҒеҚөзўҺзҹігҖҒжңәз ӮгҖҒе•Ҷе“Ғж··еҮқеңҹгҖҒж°ҙжіҘзЁіе®ҡеұӮпјӣй”Җе”®пјҡе»әзӯ‘жқҗж–ҷ(дёҚеҗ«еҢ–еӯҰеҚұйҷ©е“Ғ)гҖҒиЈ…йҘ°жқҗж–ҷ(дёҚеҗ«еҢ–еӯҰеҚұйҷ©е“Ғ)гҖҒж°ҙжіҘвҖқгҖӮд№ҹе°ұжҳҜиҜҙпјҢжҲҗз«Ӣж¬Ўе№ҙеӢҮжўҰе»әжқҗе°ұжҲҗдёәдәҶеӣӣж–№ж–°жқҗзҡ„еүҚдә”еӨ§дҫӣеә”е•ҶгҖӮ

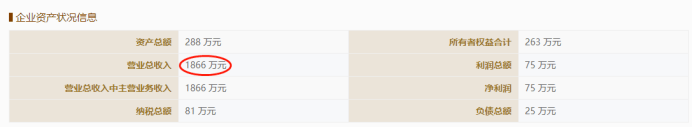

жӯӨеӨ–пјҢж №жҚ®еӣҪ家дјҒдёҡдҝЎз”ЁжҹҘиҜўзі»з»ҹпјҢ2017е№ҙеӢҮжўҰе»әжқҗжҠ«йңІзҡ„е№ҙеәҰжҠҘе‘ҠжҳҫзӨәпјҢ2017е№ҙиҜҘе…¬еҸёжҖ»иҗҘдёҡ收е…Ҙдёә1866дёҮе…ғпјҢдҪҶжҳҜеӣӣж–№ж–°жқҗжӢӣиӮЎд№ҰдёӯжҳҫзӨәпјҢ2017е№ҙеӣӣж–№ж–°жқҗжҖ»и®Ўеҗ‘е…¶йҮҮиҙӯ3188.64дёҮе…ғжІіз ӮпјҢиҝңи¶…иҝҮеӢҮжўҰе»әжқҗеҪ“е№ҙиҗҘдёҡ收е…ҘпјҢйӮЈд№Ҳеӣӣж–№ж–°жқҗжӢӣиӮЎд№Ұж•°жҚ®жҠ«йңІжҳҜеҗҰжӯЈзЎ®пјҹ

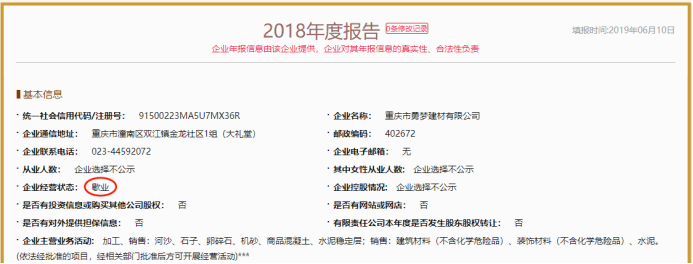

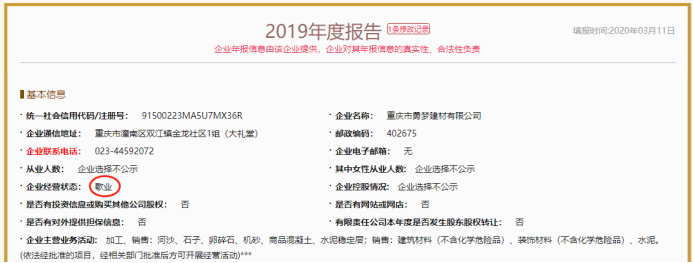

жӣҙеҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢж №жҚ®еӢҮжўҰе»әжқҗеҺҶе№ҙзҡ„е№ҙеәҰжҠҘе‘ҠжҳҫзӨәпјҢ2018е№ҙеҸҠ2019е№ҙиҜҘе…¬еҸёеӨ„дәҺжӯҮдёҡзҠ¶жҖҒпјҢдҪҶжҳҜпјҢеӣӣж–№ж–°жқҗ2018е№ҙжҖ»и®Ўеҗ‘е…¶йҮҮиҙӯдәҶ1.35дәҝе…ғжІіз ӮгҖҒжңәеҲ¶з ӮгҖҒзўҺзҹізӯүпјҢ2019е№ҙдёҠеҚҠе№ҙеӣӣж–№ж–°жқҗеҗ‘е…¶йҮҮиҙӯдәҶ5849.37дёҮе…ғжІіз ӮгҖҒжңәеҲ¶з ӮгҖҒзўҺзҹізӯүпјҢиҝҷдәӣдәӨжҳ“жҳҜеҗҰзңҹе®һеҸҜдҝЎпјҹжҳҜеҗҰеӯҳеңЁиҷҡеҒҮжҠ«йңІе‘ўпјҹеҸҜиғҪиҝҳйңҖиҰҒеӣӣж–№ж–°жқҗеҒҡеҮәжӣҙеӨҡзҡ„и§ЈйҮҠгҖӮ

дә§иғҪй—ІзҪ®дёҘйҮҚпјҢд»ҚиҰҒеӨ§е№…жү©дә§

жң¬ж¬ЎIPOпјҢеӣӣж–№ж–°жқҗжӢҹжҠ•е…ҘеӢҹйӣҶиө„йҮ‘15.2дәҝе…ғпјҢз”ЁдәҺиЈ…й…ҚејҸж··еҮқеңҹйў„еҲ¶жһ„件项зӣ®гҖҒе№ІжӢҢз ӮжөҶйЎ№зӣ®гҖҒзү©жөҒй…ҚйҖҒдҪ“зі»еҚҮзә§йЎ№зӣ®еҸҠиЎҘе……жөҒеҠЁиө„йҮ‘гҖӮе…¶дёӯиЈ…й…ҚејҸж··еҮқеңҹйў„еҲ¶жһ„件项зӣ®и®ҫи®Ўдә§иғҪиҫҫ30дёҮз«Ӣж–№зұі/е№ҙпјҢжҠ•иө„йҮ‘йўқдёә4.51дәҝе…ғгҖӮеӣӣж–№ж–°жқҗжӢӣиӮЎд№ҰдёӯиЎЁзӨәпјҢиҜҘйЎ№зӣ®жҳҜе…¬еҸёеҜ№дј з»ҹе•Ҷе“Ғж··еҮқеңҹдёҡеҠЎзҡ„дә§дёҡеҚҮзә§гҖҒдә§е“Ғз»“жһ„дјҳеҢ–гҖӮ

дҪҶжҳҜпјҢеӣӣж–№ж–°жқҗжҠҘе‘ҠжңҹеҶ…зҡ„дә§иғҪеҲ©з”ЁзҺҮ并дёҚй«ҳгҖӮзӣ®еүҚпјҢеӣӣж–№ж–°жқҗжӢҘжңү8жқЎе…Ёе°Ғй—ӯ240еһӢж··еҮқеңҹиҮӘеҠЁеҢ–з”ҹдә§зәҝпјҢеҗҲи®Ўи®ҫи®Ўз”ҹдә§иғҪеҠӣдёә480дёҮз«Ӣж–№зұі/е№ҙгҖӮ2016-2018е№ҙеҸҠ2019е№ҙдёҠеҚҠе№ҙзҡ„дә§йҮҸеҲҶеҲ«жҳҜ239.9дёҮmВігҖҒ270.49дёҮmВігҖҒ317.23дёҮmВіе’Ң133.88дёҮmВіпјҢдә§иғҪеҲ©з”ЁзҺҮеҲҶеҲ«жҳҜ49.98%гҖҒ56.35%гҖҒ66.09%е’Ң55.78%пјҢйғҪдёҚи¶і70%пјҢ2019е№ҙдёҠеҚҠе№ҙжӣҙжҳҜдёҚи¶і60%гҖӮ

еҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢиҖҢж··жіҘеңҹдә§дёҡзҡ„ең°еҹҹжҖ§жһҒејәгҖӮеңЁеӣӣж–№ж–°жқҗйҖ’дәӨжӢӣиӮЎд№Ұд№ӢеүҚпјҢйҮҚеәҶе·Із»Ҹжңү2家дёҠеёӮе…¬еҸёз»ҸиҗҘе•Ҷе“Ғж··еҮқеңҹдёҡеҠЎпјҢдёҖ家жҳҜйҮҚеәҶе»әе·Ҙе»әжқҗзү©жөҒжңүйҷҗе…¬еҸёпјҢдёәйҮҚеәҶе»әе·ҘпјҲ600939.SHпјүзҡ„еӯҗе…¬еҸёпјҢеҸҰеӨ–дёҖ家жҳҜдёүеңЈиӮЎд»ҪеҸёпјҲ002742.SZпјүпјҢдәҺ2015е№ҙдёҠеёӮгҖӮ

2019е№ҙ7жңҲпјҢеҗҢдёәйҮҚеәҶең°еҢәж··еҮқеңҹдёҠеёӮдјҒдёҡзҡ„дёүеңЈиӮЎд»Ҫе°ұжҠ«йңІпјҢжӢҹд»ҘдёҚи¶…иҝҮ10дәҝе…ғжҠ•иө„з»ҝиүІеҫӘзҺҜе»әжқҗдә§дёҡеҹәең°йЎ№зӣ®пјҢиҜҘйЎ№зӣ®дәҢжңҹеҢ…жӢ¬йў„еҲ¶иЈ…й…ҚејҸж··еҮқеңҹжһ„件з”ҹдә§еҹәең°йЎ№зӣ®зӯүгҖӮ

иҖҢжҚ®дёүеңЈиӮЎд»ҪжӯӨеүҚжҠ«йңІзҡ„зҡ„гҖҠе…¬еҸёеҖәеҲёи·ҹиёӘиҜ„зә§жҠҘе‘ҠгҖӢжҳҫзӨәпјҢе…¶еңЁ2018е№ҙзҡ„дә§иғҪеҲ©з”ЁзҺҮдёә48.69%гҖӮдә§иғҪеҲ©з”ЁзҺҮеҗҢж ·дёҚй«ҳгҖӮиҝҷеҸҜиғҪд№ҹж„Ҹе‘ізқҖйҮҚеәҶең°еҢәзҡ„ж··жіҘеңҹдҫӣеә”жҲ–е·Іи¶Ӣеҗ‘йҘұе’ҢпјҢеҢәеҹҹеёӮеңәжңүйҷҗгҖӮ

дә§иғҪй—ІзҪ®зҡ„жғ…еҶөдёӢпјҢеӣӣж–№ж–°жқҗдҫқ然еӨ§е№…жү©дә§пјҢеҗҺз»ӯиғҪеҗҰи§ЈеҶіж–°еўһдә§иғҪеҸҜиғҪжҳҜдёӘеӨ§й—®йўҳгҖӮ

жӯӨеӨ–пјҢеӣӣж–№ж–°жқҗзҡ„дёӢжёёең°дә§иЎҢдёҡж–№йқўпјҢиҮӘ2016е№ҙжң«дёӯеӨ®йҰ–жҸҗвҖңжҲҝдҪҸдёҚзӮ’вҖқе®ҡдҪҚд№ӢеҗҺпјҢдёӯеӨ®еұӮйқўзҡ„еҹәи°ғе§Ӣз»ҲжІЎеҸҳпјҢдёҚе°ҶжҲҝең°дә§дҪңдёәзҹӯжңҹеҲәжҝҖз»ҸжөҺзҡ„жүӢж®өгҖӮ

2019е№ҙе•Ҷе“ҒжҲҝжҲҗдәӨйқўз§Ҝдёә17.16дәҝе№іпјҢеҗҢжҜ”дёӢйҷҚ0.1%пјӣиҖҢеҸ—ж”ҝзӯ–и°ғжҺ§еҸҠеҹәжң¬йқўзӯүеӣ зҙ еҪұе“ҚпјҢ2020е№ҙжҲ–иҝҳе°ҶжҢҒз»ӯжЁӘзӣҳпјҢиҝҷеҜ№еӣӣж–№ж–°жқҗжқҘиҜҙпјҢеҸҜиғҪ并дёҚжҳҜеҘҪж¶ҲжҒҜгҖӮ

еЈ°жҳҺ: пјҲжң¬ж–ҮдёәжҠ•иө„жңүйҒ“зӯҫзәҰдҪңиҖ…еҺҹеҲӣж–Үз« пјҢиҪ¬иҪҪиҜ·жіЁжҳҺеҮәеӨ„еҸҠдҪңиҖ…пјҢеҗҰеҲҷи§ҶдёәдҫөжқғпјҢжң¬еҲҠе°ҶиҝҪ究法еҫӢиҙЈд»»пјү

жқҺжҖ»еЁҒжӯҰ

йҰҷжёҜй«ҳеҺҹиө„жң¬еӣҪйҷ…йҮ‘иһҚйӣҶеӣўиў«йӘ—еӯҗжү“

1

sad

[зҘһ马]