时间:2020-10-16 10:16 栏目:IPO专栏 编辑:投资有道 点击: 4,668 次

福建恒而达新材料股份有限公司(以下简称:恒而达)是一家主要从事模切工具、锯切工具、裁切工具等金属切割工具研发、生产和销售,并为客户提供配套智能数控设备的创业板拟上市公司。

从经营业绩来看,2017年到2019年,即报告期可比前三年内,恒而达的营业收入分别为3.12亿元、3.62亿元和3.77亿元,年化复合增长率为9.92%。净利润分别为6107.94万元、6463.61万元和7201.15万元,年化复合增长率为8.58%,虽然经营业绩保持增长,但是增幅并不明显。

或许是为了维持业绩增长,恒而达的主要客户中包括了若干与公司存在关联关系的单位,但招股书对此并无披露。此外,我们对比相关项目环评报告和招股书发现,公司2019年双金属带锯条产能,以及募投项目“模切工具生产智能化升级改扩建生产项目”(以下简称:模切工具改扩建项目)的拟建设产能的数据披露竟不一致。

与两大客户都有未披露的关联关系

2019年,恒而达新增了智能数控装备业务,当期销售收入仅有43.98万元。到了2020年上半年,该主营业务已经初具规模,报告期最后一期销售收入已经上千万元。可是,公司智能数控装备业务的第一大客户与公司存在关联关系,而且招股书对此没有任何信息披露。

招股书显示,2020年上半年,恒而达智能数控装备业务的第一大客户是莆田市鸿腾医疗器械有限公司(以下简称:鸿腾医疗)。该客户向公司采购柔性材料智能裁切机,销售金额为341.59万元。

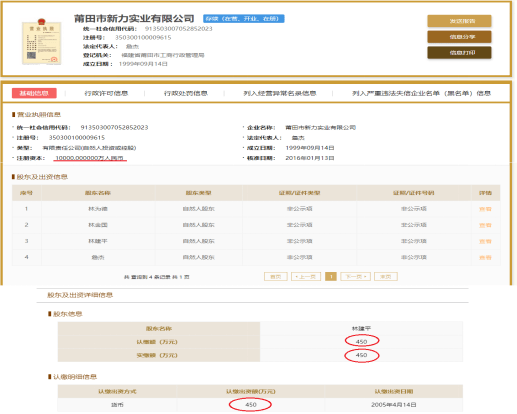

另据国家企业信用信息公示系统显示,林建平担任鸿腾医疗的执行董事兼总经理,并且是该公司的法定代表人。此外,该公司是莆田市新力实业有限公司(以下简称:新力实业)的全资子公司,林建平是新力实业的第一大股东,持股占比为45%。因此林建平也就是鸿腾医疗的间接第一大股东,是鸿腾医疗的实际控制人。此外,新力实业的第二大股东詹杰,持有新力实业40%的股份,是林建平的合作伙伴。

信息来源:国家企业信用信息公示系统

值得关注的是,林建平除了是鸿腾医疗的实控人之外,还是恒而达关联方莆田市闽台旅游开发服务有限公司(以下简称:闽台旅服)的第一大股东,持有闽台旅服48%的股权。其合作伙伴詹杰在闽台旅服的持股占比为32%。剩下的20%股权,则由恒而达实控人林正华持有。闽台旅服的执行董事、经理为林建飞,从姓名角度分析,通常应该是林建平的兄弟或者同宗近亲。换句话说,林建平也是闽台旅服的实控人。

数据来源:国家企业信用信息公示系统

那么鸿腾医疗的林建平和闽台旅服的林建平是同一个人吗?

一方面,两家公司同在福建省莆田市,同一城市中创业的同名同姓者很少见;另一方面,两家公司的第二大股东都是林建平的合作伙伴詹杰,要满足合作伙伴也同名同姓,可能性就更小了。因此上述两家公司的实控人林建平是两个人的可能性实在微乎其微。

既然如此,鸿腾医疗与闽台旅服,彼此就是同一实控下的关联方,那么鸿腾医疗与恒而达当然存在关联关系。

无独有偶,2020年上半年,恒而达的第二大直销客户莆田市涵江步峰鞋业有限公司(以下简称:步峰鞋业),与公司也存在招股书没有披露的关联关系。

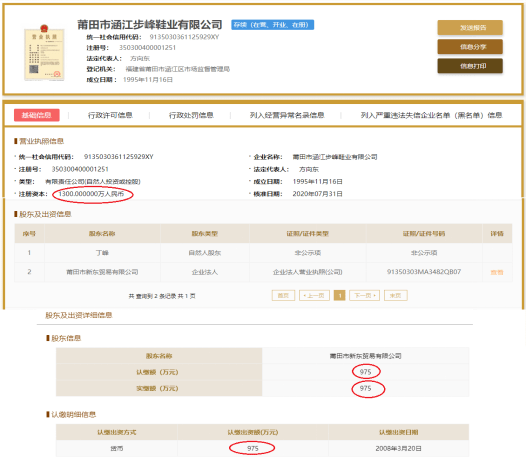

据国家企业信用信息公示系统显示,步峰鞋业是莆田市新东贸易有限公司(以下简称:新东贸易)的控股子公司,新农贸易持有步峰鞋业75%的股权。

信息来源:国家企业信用信息公示系统

而彭宗贤担任新东贸易的监事,又在恒而达关联方闽台旅服担任监事。由于在两家同处福建省莆田市的企业中,同名同姓又同时任职监事的可能性也很低,因此新东贸易和闽台旅服的监事彭宗贤也很可能是同一自然人。那么新东贸易与闽台旅服彼此应该是董监高互相任职的关联方,于是新东贸易的控股子公司步峰鞋业与恒而达也存在关联关系。

信息来源:国家企业信用信息公示系统

那么,招股书未披露恒而达与上述两家主要客户的关联关系,是否存在信披违规?对这两家主要客户销售时,是否存在利益输送?都需要公司给出合理的解释。

现有产能、募投项目拟建设产能都成谜

模切工具改扩建项目是恒而达本次IPO募投项目,但该项目《环境影响报告表》(以下简称:环评报告)所显示的公司双金属带锯条现有产能,以及该募投项目拟建设模切工具产能,都与招股书披露的数据不一致。

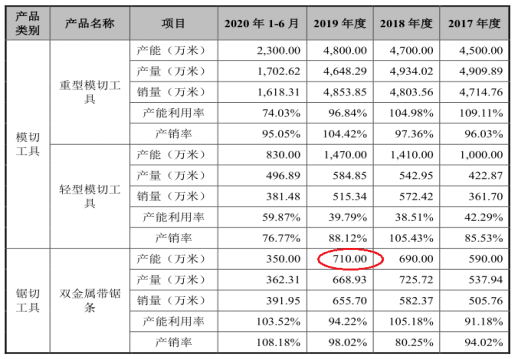

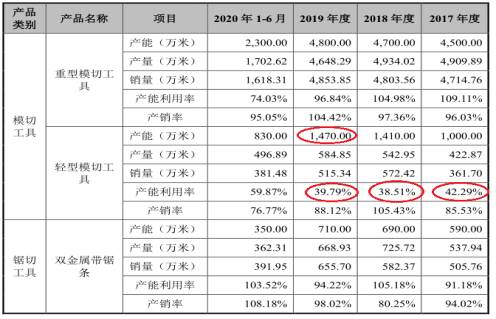

先看双金属带锯条现有产能。据招股书披露,2019年度,恒而达的双金属带锯条产能为710万米。

数据来源:恒而达招股书

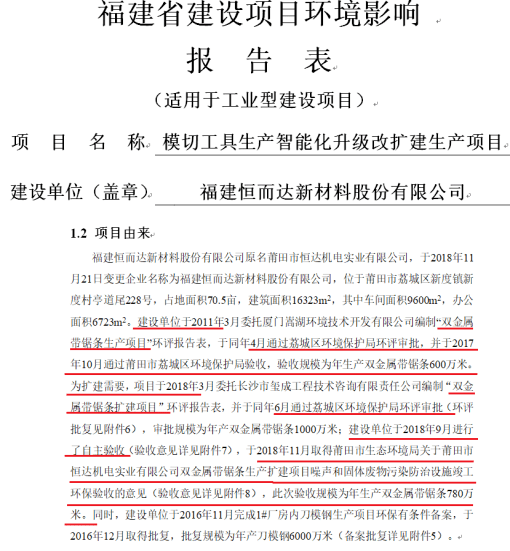

但据环评报告显示,恒而达曾经于2018年6月,通过莆田市荔城区环保局环评审批“双金属带锯条扩建项目”,9月公司进行自主验收,11月取得莆田市生态环境局的环保验收意见,此次扩建项目验收的产能规模为780万米/年。换句话说,截至2018年11月,恒而达的现有双金属带锯条年产能至少是780万米了。两相比较,差异幅度为9.86%,比较明显。

信息来源:模切工具改扩建项目环评报告

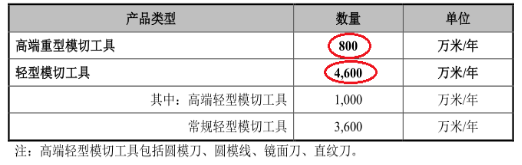

再看模切工具的项目拟建设产能。据招股书披露,模切工具改扩建项目建成达产之后,将新增高端重型模切工具产能800万米/年,新增轻型模切工具产能4600万米/年,两者合计新增模切工具产能5400万米/年。

数据来源:恒而达招股书

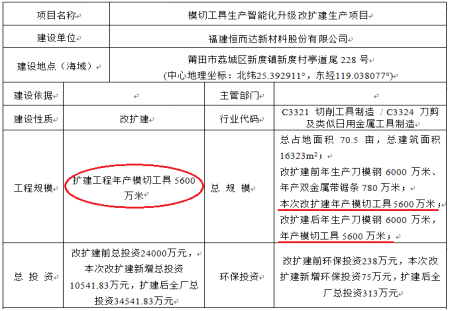

但据环评报告显示,该募投项目的建设工程规模为年产模切工具5600万米。

数据来源:模切工具改扩建项目环评报告

两相比较,环评报告显示的募投项目拟新增产能5600万米/年,比招股书披露的5400万米/年,高了200万米,差异也比较明显。

为什么环评报告中显示的恒而达现有双金属带锯条产能和项目拟新增模切工具产能,都明显高于招股书披露的产能呢?

一方面,对于双金属带锯条的现有产能来说:如果环评报告显示2018年11月恒而达经验收的780万米/年产能是事实,那么2019年度,公司的双金属带锯条产能应该为780万米。按招股书披露,2019年度,公司的双金属带锯条产量为668.93万米。将公司当期双金属带锯条产量除以环评报告显示的相应产能,通过简单计算可以得到,2019年公司实际产能利用率为85.76%。这样的产能利用率数据虽然不低,但是可比前三年内,双金属带锯条的产能利用率累计下滑了8.26个百分点,整体呈现明显下滑趋势。那么,对公司另一募投项目“锯切工具生产项目”拟新增双金属带锯条年产能600万米来说,必要性或遭质疑。

另一方面,对于项目新增模切工具产能而言:即使按招股书披露的新增产能方案,即项目建成达产之后,分别新增高端重型模切工具产能800万米/年和轻型模切工具产能4600万米/年,恐怕都存在严重的消化产能问题。

招股书显示,可比前三年内,恒而达轻型模切工具的产能利用率分别为42.29%、38.51%和39.79%,始终低于50%,并且呈整体下滑趋势。而模切工具改扩产项目拟新增轻型模切工具产能4600万米/年,是公司2019年产能的3.13倍。本身产能大量闲置,还募投扩产,新增产能如何消化?

数据来源:恒而达招股书

招股书披露的模切工具新增产能5400万米/年,尚且难以消化,更何况环评报告显示的新增产能还要高200万米/年。恒而达是否隐瞒了双金属带锯条现有产能和模切工具改扩建项目实际建设产能?有待公司作出充分解释。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]