ж—¶й—ҙ:2020-09-16 15:10 ж Ҹзӣ®:IPOдё“ж Ҹ зј–иҫ‘:жҠ•иө„жңүйҒ“ зӮ№еҮ»: 4,843 ж¬Ў

зҰҸз«Ӣж—әзІҫеҜҶжңәз”өпјҲдёӯеӣҪпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёпјҲе…¬еҸёз®Җз§°вҖңзҰҸз«Ӣж—әвҖқпјүдё»иҰҒд»ҺдәӢзІҫеҜҶйҮ‘еұһйӣ¶йғЁд»¶зҡ„з ”еҸ‘гҖҒеҲ¶йҖ е’Ңй”Җе”®пјҢдё»иҰҒдёә3CгҖҒжұҪиҪҰгҖҒз”өеҠЁе·Ҙе…·зӯүдёӢжёёеә”з”ЁиЎҢдёҡзҡ„е®ўжҲ·жҸҗдҫӣзІҫеҜҶйҮ‘еұһйӣ¶йғЁд»¶дә§е“ҒгҖӮзӣ®еүҚпјҢе…¬еҸёжӯЈеңЁеҶІеҲә科еҲӣжқҝIPOгҖӮ

3Cзұ»зІҫеҜҶйӣ¶йғЁд»¶ж”¶е…Ҙйқ иӢ№жһң

дёҡз»©ж–№йқў2017е№ҙгҖҒ2018е№ҙгҖҒ2019е№ҙгҖҒ2020е№ҙ1-6жңҲпјҢзҰҸз«Ӣж—әе®һзҺ°иҗҘдёҡ收е…Ҙ2.70дәҝе…ғгҖҒ2.91дәҝе…ғгҖҒ4.43дәҝе…ғгҖҒ2.00дәҝе…ғпјӣе®һзҺ°еҪ’еұһдәҺжҜҚе…¬еҸёжүҖжңүиҖ…зҡ„еҮҖеҲ©ж¶Ұ4775.26дёҮе…ғгҖҒ4927.63дёҮе…ғгҖҒ1.07дәҝе…ғгҖҒ4451.04дёҮе…ғгҖӮе…¬еҸёз»ҸиҗҘжҲҗй•ҝжҖ§зңӢдјјдёҚй”ҷгҖӮ

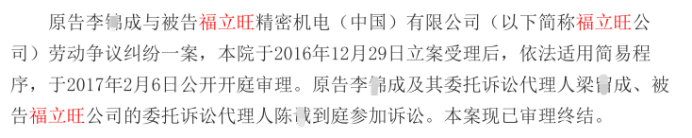

жҠҘе‘ҠжңҹеҶ…пјҢзҰҸз«Ӣж—әдё»иҗҘдёҡеҠЎж”¶е…Ҙдё»иҰҒжқҘжәҗдәҺ3Cзұ»зІҫеҜҶйӣ¶йғЁд»¶гҖҒжұҪиҪҰзұ»зІҫеҜҶйӣ¶йғЁд»¶еҸҠз”өеҠЁе·Ҙе…·зІҫеҜҶйӣ¶йғЁд»¶пјҢиҝҷдёүзұ»зІҫеҜҶйӣ¶йғЁд»¶ж”¶е…ҘеҗҲи®ЎеҚ дё»иҗҘдёҡеҠЎж”¶е…ҘжҜ”дҫӢеҲҶеҲ«дёә90.16%гҖҒ86.43%гҖҒ89.75%еҸҠ87.78%гҖӮе…¶дёӯпјҢ3Cзұ»зІҫеҜҶйӣ¶йғЁд»¶ж”¶е…ҘеҚ дё»иҗҘдёҡеҠЎж”¶е…ҘжҜ”дҫӢеҲҶеҲ«дёә38.81%гҖҒ29.88%гҖҒ50.69%гҖҒ48.31%пјҢжҳҜе…¬еҸёйҮҚиҰҒдёҡеҠЎгҖӮ

иҖҢжҚ®жӢӣиӮЎд№ҰжҳҫзӨәпјҢзҰҸз«Ӣж—әдәҺ2017е№ҙеәҰиҺ·еҫ—з»Ҳз«Ҝе“ҒзүҢиӢ№жһңе…¬еҸёзҡ„дҫӣеә”е•Ҷиө„ж ји®ӨиҜҒпјҢдёәе…¶жҸҗдҫӣзІҫеҜҶйҮ‘еұһйӣ¶йғЁд»¶зҡ„ејҖеҸ‘пјҢжӯӨеӨ–пјҢе…¬еҸёиҝҳйҖҡиҝҮиҺ·еҸ–еҜҢеЈ«еә·гҖҒиҺ«д»•гҖҒжӯЈеҙҙгҖҒжҳ“еҠӣеЈ°зӯүеҺӮе•Ҷзҡ„и®ўеҚ•пјҢжңҖз»Ҳе°Ҷдә§е“Ғеә”з”ЁдәҺиӢ№жһңе…¬еҸёзҡ„дә§е“ҒгҖӮ

2017е№ҙгҖҒ2018е№ҙгҖҒ2019е№ҙгҖҒ2020е№ҙ1-6жңҲпјҢзҰҸз«Ӣж—әжңҖз»Ҳеә”з”ЁдәҺиӢ№жһңе…¬еҸёдә§е“Ғзҡ„3Cзұ»зІҫеҜҶйӣ¶йғЁд»¶дә§е“ҒиҗҘдёҡ收е…ҘеҚ е…¬еҸё3Cзұ»зІҫеҜҶйӣ¶йғЁд»¶дә§е“ҒиҗҘдёҡ收е…Ҙзҡ„жҜ”дҫӢеҲҶеҲ«дёә70.04%гҖҒ64.63%гҖҒ75.24%еҸҠ71.90%пјҢеҚ жҜ”йўҮй«ҳпјҢзҰҸз«Ӣж—әзҡ„3Cзұ»зІҫеҜҶйӣ¶йғЁд»¶еҜ№иӢ№жһңе…¬еҸёе·Із»ҸеӯҳеңЁдёҖе®ҡдҫқиө–гҖӮ

жӯӨеӨ–пјҢжҠҘе‘Ҡжңҹеҗ„жңҹжң«пјҢзҰҸз«Ӣж—әеә”收иҙҰж¬ҫдҪҷйўқеҲҶеҲ«дёә1.16дәҝе…ғгҖҒ1.35дәҝе…ғгҖҒ2.41дәҝе…ғгҖҒ1.79дәҝе…ғпјҢ2017е№ҙвҖ”2019е№ҙжң«еә”收иҙҰж¬ҫиҙҰйқўдҪҷйўқеҚ иҗҘдёҡ收е…ҘжҜ”дҫӢеҲҶеҲ«дёә42.76%гҖҒ46.38%гҖҒ54.40%пјҢеә”收иҙҰж¬ҫеӨ§е№…еўһеҠ гҖӮдёҚд»…еҰӮжӯӨпјҢе…¬еҸёзҡ„йҖҫжңҹжғ…еҶөд№ҹж„ҲеҸ‘дёҘйҮҚпјҢжҠҘе‘Ҡжңҹеҗ„жңҹжң«пјҢзҰҸз«Ӣж—әеә”收иҙҰж¬ҫйҖҫжңҹйҮ‘йўқеҲҶеҲ«дёә2133.29дёҮе…ғгҖҒ3000.58дёҮе…ғгҖҒ4569.58дёҮе…ғгҖҒ4346.73дёҮе…ғпјҢеә”收иҙҰж¬ҫйҖҫжңҹйҮ‘йўқеҚ жҜ”еҲҶеҲ«дёә18.46%гҖҒ22.21%гҖҒ18.95%гҖҒ24.34%гҖӮ

жӯӨеӨ–пјҢзҰҸз«Ӣж—әйҖҡиҝҮ收иҙӯејәиҠҜ科жҠҖпјҢдәҺ2018е№ҙж–°еўһйҮ‘еҲҡжҜҚзәҝдә§е“ҒпјҢдё»иҰҒз”ЁдәҺе…үдјҸиЎҢдёҡзЎ…зүҮзҡ„еҲҮеүІпјҢжү©еј дәҶдә§е“Ғзұ»еһӢгҖӮдҪҶжҳҜз”ұдәҺиҜҘ收иҙӯпјҢе…¬еҸёеҪўжҲҗе•ҶиӘү2810.27дёҮе…ғпјҢ2019е№ҙжң«пјҢејәиҠҜ科жҠҖеҪўжҲҗзҡ„е•ҶиӘүе°ұеҮҸеҖј223.33дёҮе…ғгҖӮ收иҙӯж¬Ўе№ҙе°ұи®ЎжҸҗеҮҸеҖјпјҢиҝҷ笔зҡ„收иҙӯжҳҜеҗҰеҰӮж„ҝд»ҘеҒҝпјҹжӣҙеҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢзҰҸз«Ӣж—әеңЁжӢӣиӮЎд№ҰдёӯиЎЁзӨәпјҢиӢҘжңӘжқҘе…үдјҸиЎҢдёҡе»әи®ҫ规模дёҚеҸҠйў„жңҹпјҢдә§дёҡж”ҝзӯ–зӯүеӨ–йғЁеӣ зҙ еҸ‘з”ҹйҮҚеӨ§дёҚеҲ©еҸҳеҢ–пјҢжҲ–ејәиҠҜ科жҠҖдёҚиғҪдҝқжҢҒдә§е“Ғзҡ„еёӮеңәз«һдәүеҠӣпјҢ收иҙӯејәиҠҜ科жҠҖеҪўжҲҗзҡ„е•ҶиӘүеӯҳеңЁиҝӣдёҖжӯҘеҮҸеҖјзҡ„йЈҺйҷ©гҖӮ

еӨ§е®ўжҲ·й”Җе”®жҳҜеҗҰдҫқиө–е…іиҒ”е…ізі»пјҹ

ж №жҚ®жӢӣиӮЎиҜҙжҳҺд№ҰпјҢзҰҸз«Ӣж—әзҡ„йғЁеҲҶи‘ЈдәӢгҖҒй«ҳз®ЎгҖҒж ёеҝғжҠҖжңҜдәәе‘ҳжӣҫеңЁдёҠжө·з«ӢжІӘдә”йҮ‘еј№з°§жңүйҷҗе…¬еҸёд»»иҒҢпјҢз«ӢжІӘеј№з°§дёәе…¬еҸёе®һйҷ…жҺ§еҲ¶дәәд№ӢдёҖзҡ„жҙӘж°ҙй”Ұжӣҫ100%жҺ§еҲ¶зҡ„дјҒдёҡпјҢиҜҘе…¬еҸё2017е№ҙ6жңҲе·Іиў«жіЁй”ҖпјҢжіЁй”ҖеҗҺпјҢзҰҸз«Ӣж—әжүҝжҺҘдәҶз«ӢжІӘеј№з°§19еҗҚе‘ҳе·ҘпјҢдё»иҰҒдёәз®ЎзҗҶйғЁгҖҒиҙўеҠЎйғЁгҖҒйҮҮиҙӯйғЁгҖҒе“ҒдҝқйғЁеҸҠз”ҹдә§йғЁдәәе‘ҳпјҢдёҺиҝҷдәӣдәәе‘ҳеқҮйҮҚж–°зӯҫзҪІдәҶеҠіеҠЁеҗҲеҗҢпјҢ并дёәе…¶зјҙзәізӨҫдјҡдҝқйҷ©гҖҒдҪҸжҲҝе…¬з§ҜйҮ‘зӯүгҖӮйӮЈд№ҲпјҢжӯӨеүҚз«ӢжІӘеј№з°§жҳҜеҗҰзӢ¬з«ӢеӯҳеңЁпјҹиҝҷдәӣе‘ҳе·ҘжҳҜеҗҰжӯӨеүҚе®һйҷ…е·Із»ҸеңЁдёәзҰҸз«Ӣж—әе·ҘдҪңе‘ўпјҹ

иҖҢеҗҲдј—жңәз”ө(жҳҶеұұ)жңүйҷҗе…¬еҸёпјҲе…¬еҸёз®Җз§°пјҡеҗҲдј—жңәз”өпјүдёәе…¬еҸёе®һйҷ…жҺ§еҲ¶дәәд№ӢдёҖзҡ„и®ёжғ й’§жӣҫжҺ§еҲ¶е№¶жӢ…д»»и‘ЈдәӢзҡ„дјҒдёҡпјҢе…¬еҸёи‘ЈдәӢжҙӘж°ҙй”Ұд№ҹжӣҫеҮәд»»иҜҘе…¬еҸёи‘ЈдәӢгҖҒзӣ‘дәӢпјҢзҰҸз«Ӣж—әзҺ°д»»зҡ„зӣ‘дәӢдјҡдё»еёӯгҖҒжұҪиҪҰдәӢдёҡеӨ„еӨ„й•ҝиҖҝзәўзәўд№ҹжӣҫз»Ҹд»»еҗҲдј—жңәз”өйҮҮиҙӯиҜҫй•ҝпјҢиҒҢе·Ҙд»ЈиЎЁзӣ‘дәӢйғ‘з§ӢиӢұжӣҫд»»еҗҲдј—жңәз”өдјҡи®ЎгҖӮжӯӨеӨ–пјҢеҗҲдј—жңәз”өзҡ„йӮ®з®ұеҹҹеҗҚд№ҹдёҺзҰҸз«Ӣж—әзӣёеҗҢпјҢйғҪжҳҜfreewon.com.cnгҖӮеҸҰжҚ®зҰҸз«Ӣж—әзІҫеҜҶжңәз”өпјҲдёӯеӣҪпјүжңүйҷҗе…¬еҸёдёҺжқҺжҹҗжҲҗеҠіеҠЁдәүи®®дёҖе®Ўж°‘дәӢеҲӨеҶід№ҰжҳҫзӨәпјҢ2010е№ҙ5жңҲжқҺжҹҗжҲҗеҠіеҠЁе…ізі»з”ұеҗҲдј—жңәз”өиҪ¬е…ҘеҲ°зҰҸз«Ӣж—әпјҢзҰҸз«Ӣж—әдёәдҪ•дјҡд»ҺеҗҲдј—жңәз”өиҪ¬е…Ҙе‘ҳе·ҘпјҹжҳҜеҗҰеӯҳеңЁе‘ҳе·Ҙе…ұз”Ёзҡ„жғ…еҶөпјҹеҗҲдј—жңәз”өжӯӨеүҚжҳҜеҗҰд№ҹе’Ңз«ӢжІӘеј№з°§еӯҳеңЁдёҖж ·зҡ„й—®йўҳе‘ўпјҹ

жӯӨеӨ–пјҢеҸҰдёҖдёӘйңҖиҰҒиӯҰжғ•зҡ„жҳҜе…¬еҸёз¬¬дёҖеӨ§е®ўжҲ·й”Җе”®еңЁ2018е№ҙзҡ„дёӢж»‘жғ…еҶөгҖӮжҠҘе‘ҠеҶ…пјҢзҰҸз«Ӣж—әзҡ„第дёҖеӨ§е®ўжҲ·еқҮдёәеҜҢеЈ«еә·пјҢеҜ№е…¶дё»иҰҒй”Җе”®дә§е“Ғдёә3Cзұ»зІҫеҜҶйҮ‘еұһйӣ¶йғЁд»¶пјҲжңҖз»Ҳе®ўжҲ·дёәиӢ№жһңе…¬еҸёпјүпјҢ2017е№ҙиҮі2019е№ҙж•ҙдҪ“й”Җ售收е…ҘеҲҶеҲ«дёә5583.54дёҮе…ғгҖҒ4099.06дёҮе…ғгҖҒ5914.66дёҮе…ғпјҢеҚ иҜҘе…¬еҸё3Cзұ»йӣ¶йғЁд»¶ж”¶е…Ҙзҡ„жҜ”йҮҚеҲҶеҲ«дёә53.31%гҖҒ47.94%гҖҒ26.51%пјҢиҖҢеҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢзҰҸз«Ӣж—әзҡ„еҺҹеүҜжҖ»з»ҸзҗҶи©№дҪіеҪ¬дәІеұһжӢ…д»»еҜҢеЈ«еә·пјҲжҳҶеұұпјүз”өи„‘жҺҘжҸ’件жңүйҷҗе…¬еҸёи‘ЈдәӢй•ҝе…јжҖ»з»ҸзҗҶгҖҒж–°жө·жҙӢзІҫеҜҶ组件пјҲжұҹиҘҝпјүжңүйҷҗе…¬еҸёи‘ЈдәӢй•ҝгҖӮжӯӨеӨ–пјҢеҜҢеЈ«еә·пјҲжҳҶеұұпјүз”өи„‘жҺҘжҸ’件жңүйҷҗе…¬еҸёжҢҒжңүеҜҢйјҺзІҫеҜҶе·ҘдёҡпјҲйғ‘е·һпјүжңүйҷҗе…¬еҸё75%иӮЎжқғпјҢеӣ жӯӨпјҢзҰҸз«Ӣж—әдёҺдёҠиҝ°дёү家公еҸёжһ„жҲҗе…іиҒ”е…ізі»гҖӮ然иҖҢпјҢи©№дҪіеҪ¬дәҺ2018е№ҙ4жңҲзҰ»иҒҢпјҢе…¶дәІеұһд№ҹе·ІдәҺ2018е№ҙ5жңҲзҰ»иҒҢеҜҢеЈ«еә·пјҲжҳҶеұұпјүз”өи„‘жҺҘжҸ’件жңүйҷҗе…¬еҸёпјҢдәҺ2018е№ҙ10жңҲзҰ»иҒҢж–°жө·жҙӢзІҫеҜҶ组件пјҲжұҹиҘҝпјүжңүйҷҗе…¬еҸёгҖӮйӮЈд№ҲпјҢ2018е№ҙзҰҸз«Ӣж—әдёҺеҜҢеЈ«еә·дёҡеҠЎйҮҸдёӢж»‘жҳҺжҳҫпјҢжҳҜеҗҰдёҺжӯӨжңүе…іпјҹе…¬еҸёй”Җе”®жҳҜеҗҰдҫқиө–дәҶиҝҷз§Қе…іиҒ”е…ізі»пјҹ

з ”еҸ‘иҙ№з”ЁиҫҫеҲ°з§‘еҲӣжқҝиҰҒжұӮдәҶеҗ—пјҹ

科еҲӣжқҝе…¬еҸёйқһеёёйҮҚи§Ҷз ”еҸ‘гҖӮз ”еҸ‘дәәе‘ҳж–№йқўпјҢ2017е№ҙеҲ°2020е№ҙ6жңҲжң«пјҢзҰҸз«Ӣж—әе‘ҳе·ҘжҖ»дәәж•°еҲҶеҲ«дёә838дәәгҖҒ867дәәгҖҒ1067дәәгҖҒ980дәәгҖӮжҲӘиҮі2020е№ҙ 6 жңҲ30ж—ҘпјҢжң¬з§‘еҸҠд»ҘдёҠзҡ„дәәж•°41дәәпјҢеҚ жҜ”4.18%гҖӮиҖҢжҢүз…§е‘ҳе·Ҙдё“дёҡз»“жһ„еҲ’еҲҶпјҢзҰҸз«Ӣж—әе…ұжңүжҠҖжңҜдәәе‘ҳ130дәәпјҢеҚідҪҝдёҠиҝ°жң¬з§‘еҸҠд»ҘдёҠ41дәәпјҢе…ЁйғЁжҳҜжҠҖжңҜдәәе‘ҳпјҢдҪҶеҚ жҜ”д№ҹеҸӘжңү31.54%гҖӮе…¬еҸёжҠҖжңҜдәәе‘ҳеӯҰеҺҶдјјд№ҺеҒҸдҪҺпјҢжҳҜеҗҰеӯҳеңЁе°Ҷйқһз ”еҸ‘дәәе‘ҳеҪ’йӣҶеҲ°з ”еҸ‘дәәе‘ҳзҡ„жғ…еҶөпјҹ

еҶҚзңӢз ”еҸ‘иҙ№з”ЁпјҢ2017-2019е№ҙпјҢзҰҸз«Ӣж—әзҡ„з ”еҸ‘иҙ№з”ЁеҲҶеҲ«дёә1327.18дёҮе…ғгҖҒ1923.45дёҮе…ғе’Ң2189.08дёҮе…ғпјӣз ”еҸ‘иҙ№з”ЁзҺҮеҲҶеҲ«дёә4.91%гҖҒ6.6%е’Ң4.94%пјҢдҪҺдәҺеҗҢиЎҢдёҡеҸҜжҜ”е…¬еҸёгҖӮд»Ҙ2019е№ҙж•°жҚ®дёәдҫӢпјҢеҗҢиЎҢдёҡдёҠеёӮе…¬еҸёз ”еҸ‘иҙ№з”ЁзҺҮзҡ„е№іеқҮж•°дёә6.53%пјҢдёӯдҪҚж•°дёә7.15%пјҢеқҮй«ҳдәҺзҰҸз«Ӣж—әзҡ„з ”еҸ‘иҙ№з”ЁзҺҮ4.94%гҖӮ

еҜ№дәҺз ”еҸ‘иҙ№з”ЁиҫғдҪҺзҡ„зҺ°зҠ¶пјҢзҰҸз«Ӣж—әиЎЁзӨәпјҢе…¬еҸёзҡ„дё»иҰҒз ”еҸ‘дәәе‘ҳж·ұиҖ•зІҫеҜҶйҮ‘еұһйӣ¶йғЁд»¶еҲ¶йҖ иЎҢдёҡеӨҡе№ҙпјҢеҜ№еҗ„йЎ№з”ҹдә§е·ҘиүәеҸҠдё»иҰҒжқҗж–ҷжҖ§иғҪжңүиҫғдёәж·ұеҲ»ең°зҗҶи§ЈпјҢеӣ жӯӨе…¬еҸёз ”еҸ‘жҠ•е…ҘзӣёеҜ№иҫғе°‘пјҢз ”еҸ‘иҙ№з”ЁзҺҮд№ҹз•ҘдҪҺгҖӮ

зҰҸз«Ӣж—әиҝҳеңЁжӢӣиӮЎд№Ұдёӯз§°пјҢе…¬еҸёз¬ҰеҗҲ科еҲӣжқҝ科еҲӣеұһжҖ§и®Өе®ҡиҰҒжұӮгҖӮеңЁжңүе…із ”еҸ‘жҠ•е…Ҙж–№йқўеЈ°з§°вҖңе…¬еҸёжңҖиҝ‘дёүе№ҙзҙҜи®Ўз ”еҸ‘иҙ№з”ЁеҚ зҙҜи®ЎиҗҘдёҡ收е…Ҙзҡ„жҜ”дҫӢдёә 5.41%вҖқпјҢдҪҶж №жҚ®иҜҒзӣ‘дјҡ3жңҲ20ж—ҘеҸ‘еёғзҡ„гҖҠ科еҲӣеұһжҖ§иҜ„д»·жҢҮеј•пјҲиҜ•иЎҢпјүгҖӢпјҢз¬ҰеҗҲж ҮеҮҶзҡ„科еҲӣдјҒдёҡеңЁз ”еҸ‘ж–№йқўзҡ„и®Өе®ҡж ҮеҮҶдёәвҖңжңҖиҝ‘дёүе№ҙз ”еҸ‘жҠ•е…ҘеҚ иҗҘдёҡ收е…ҘжҜ”дҫӢ 5%д»ҘдёҠпјҢжҲ–жңҖиҝ‘дёүе№ҙз ”еҸ‘жҠ•е…ҘйҮ‘йўқзҙҜи®ЎеңЁ 6000 дёҮе…ғд»ҘдёҠвҖқгҖӮ

зҰҸз«Ӣж—әжңҖиҝ‘дёүе№ҙдёӯжңүдёӨе№ҙзҡ„з ”еҸ‘иҙ№з”ЁеҚ жҜ”дёҚи¶і5%пјҢзҙҜи®Ўз ”еҸ‘иҙ№з”Ёдёүе№ҙз ”еҸ‘жҠ•е…ҘжҖ»и®ЎйҮ‘йўқд»…дёә5439.71дёҮпјҢдёҚи¶і6000дёҮе…ғгҖӮйӮЈд№ҲпјҢзҰҸз«Ӣж—әз ”еҸ‘иҙ№з”ЁжҳҜеҗҰиҫҫж Үпјҹе…¬еҸё2018е№ҙе’Ң2019е№ҙз ”еҸ‘иҙ№з”ЁзӣёеҜ№2017е№ҙеӨ§е№…еўһй•ҝпјҢжҳҜеҗҰи°ғиҠӮдәҶз ”еҸ‘иҙ№з”Ёпјҹ

еЈ°жҳҺ: пјҲжң¬ж–ҮдёәжҠ•иө„жңүйҒ“зӯҫзәҰдҪңиҖ…еҺҹеҲӣж–Үз« пјҢиҪ¬иҪҪиҜ·жіЁжҳҺеҮәеӨ„еҸҠдҪңиҖ…пјҢеҗҰеҲҷи§ҶдёәдҫөжқғпјҢжң¬еҲҠе°ҶиҝҪ究法еҫӢиҙЈд»»пјү

жқҺжҖ»еЁҒжӯҰ

йҰҷжёҜй«ҳеҺҹиө„жң¬еӣҪйҷ…йҮ‘иһҚйӣҶеӣўиў«йӘ—еӯҗжү“

1

sad

[зҘһ马]