时间:2020-07-29 09:28 栏目:IPO专栏 编辑:投资有道 点击: 5,071 次

深圳市科思科技股份有限公司(以下简称“科思科技”)主要从事军用电子信息装备及相关模块的研发、生产和销售,拟在科创板挂牌上市。经我们研究发现,科思科技涉嫌隐瞒关联交易,经营活动净现金流持续为负,研发费用与收入确认也存在疑点,而且签字注册会计师曾遭到证监会通报和警示。

现金流很差,或隐瞒大客户关联关系

据招股书披露,2017年至2019年,科思科技经营活动产生的现金流量净额分别为-3470.49万元、-5960.47万元和-24570.58万元,持续处于净流出状态。2018年,公司靠借款等筹资方式获得9500.00万元现金,勉强使当年现金净流量为正。2019年,公司通过股权融资和借款获得资金33716.67万元,但架不住经营活动和投资活动都产生大额净流出,导致当年现金净流量为负。持续的现金净流出,再结合公司2017年研发费用率高达129.63%来看,科思科技很可能被误以为是一家成立不久的初创企业,但实际上,很难想象公司早在2004年2月就成立了。

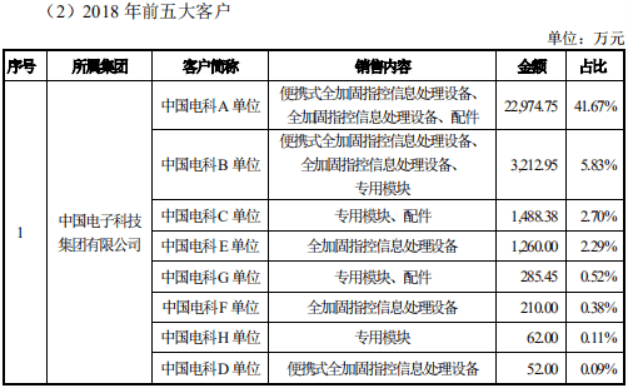

需要说明的是,由于所处军工行业的特殊属性,科思科技对每个具体客户都做了保密处理。但即便如此,公司也暴露出一些相关信息披露真实性的问题。

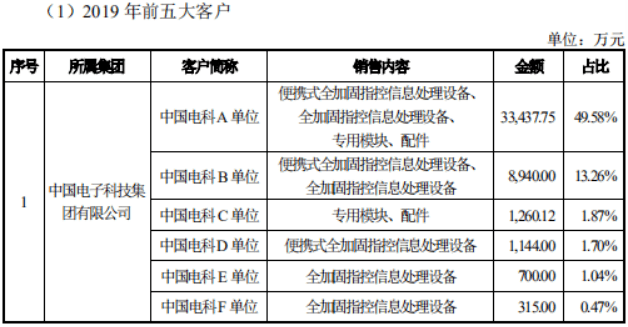

(来自科思科技招股书)

如上图所示,TC公司分别是科思科技2017年第四大客户和2019年第五大客户,销售商品是**加固机模块,销售收入分别为350.20万元和435.20万元,销售占比分别为10.40%和0.65%。科思科技在招股书中对于TC公司透露了一些信息:成立于2007年,主要从事特种计算机的研发、生产和销售,徐铖研通过间接持股的方式持有33.79%股权,安斗英通过间接持股的方式持有1.54%股权。结合这些信息来看,TC公司很可能就是西安天成益邦电子科技有限公司(以下简称“天成电子”)。据工商信息显示,天成电子成立于2007年11月23日,徐铖研为现任董事长,通北京天成益邦投资有限公司、北京益信永瑞投资管理中心、深圳京辉天弘投资合伙企业间接持股34.82%,与招股书披露的TC公司基本持平,安斗英在2017年9月13日至2020年1月9日期间任董事。

那么,徐铖研、安斗英与科思科技之间又是什么关系?科思科技旗下有一家控股子公司深圳高芯思通科技有限公司(以下简称“高芯思通”),科思科技持股比例66%,剩余34%股权由安斗英持有,而徐铖研在2015年12月24日至2017年2月16日期间任高芯思通的执行董事,在此期间,对高芯思通持股15%,之后2019年3月,将其所持高芯思通股份转给了安斗英。然而,科思科技却声称,前五名客户无公司关联方,公司董监高、核心技术人员、主要关联方及持股5%以上的股东与前五名客户也不存在任何关联关系。由于控股子公司高芯思通是科思科技的关联方,徐铖研、安斗英也是高芯思通的关联方,如果上述TC公司就是天成电子,那么科思科技的声明显然不成立。

此外,天成电子从事计算机行业,并非军工行业,公司是否借保密为名,掩盖了真实存在的关联关系呢?这还需要公司做出合理解释。

销售收入存在明显的造假痕迹

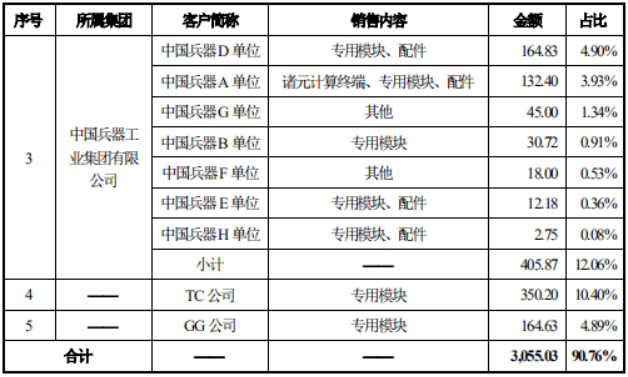

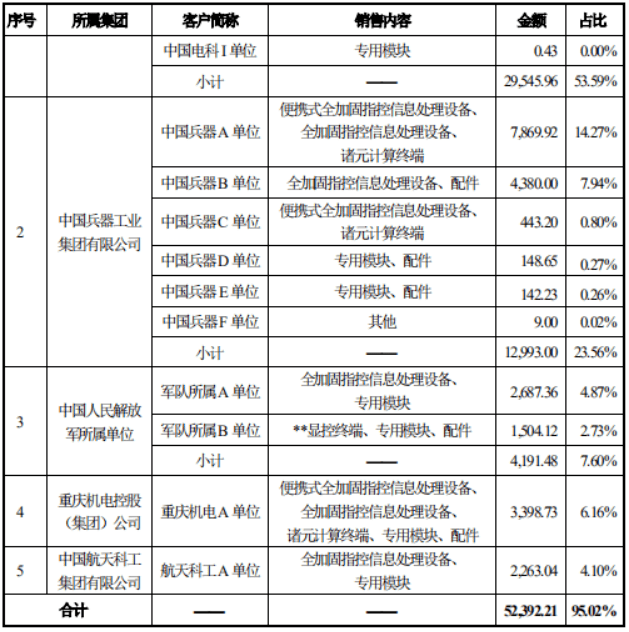

除了关联关系以外,科思科技披露的销售还存在两点硬伤。首先是客户收入的信息自相矛盾,收入的真实性存在疑问。如下图所示,据主要竞标情况显示,科思科技2018年在中国电科J单位的采购项目中中标,中标产品为**防空雷达信息处理设备。另外,科思科技又称,2018年**雷达信息处理设备完成设计定型,开始小批量交付,实现销售收入53.93万元,2019年**雷达信息处理设备销售规模持续扩大,实现营业收入357.00万元。

(来自科思科技招股书)

但是,据2018年和2019年前五大客户情况显示,中国电子科技集团有限公司(以下简称“中国电科”)的下属单位客户中并没有J单位,销售内容更没有**雷达信息处理设备。

那么,科思科技是否真的已经实现针对中国电子科技集团有限公司(以下简称“中国电科”)的下属J单位的**雷达信息处理设备的销售呢?这又还是个谜。

再者,在收入确认方面,由于最终收入数据有重大调整的可能性,收入数据的准确性也是一个大问题。科思科技称,对于需要军方最终批复价格的产品销售,在军方未最终批复前交付的产品按照暂定价格进行结算。由于批复周期较长,公司存在在价格最终批复前以暂定价格签署销售合同确认收入的情形,待军方最终批复后再按照最终批复的价格将差额调整结算当期营业收入。截至报告期末,各期未完成军方最终批复价格的营业收入分别为44.20万元、51051.00万元、63590.20万元,占各期营业收入比例分别为1.31%、92.59%、94.29%。换句话说,这些营业收入在未来期间很可能会调整,至于调整多少、何时调整都不确定,调整后的营业收入与招股书披露的已确认收入很可能存在明显差异。

研发费用确认有违会计准则,会计师曾被警示

据招股书披露,2017年至2019年,科思科技的研发费用分别为4363.52万元、5672.85万元、11771.45万元,占营业收入比例分别为129.63%、10.29%、17.46%。但科思科技对于研发费用的核算或许并不完全合理。

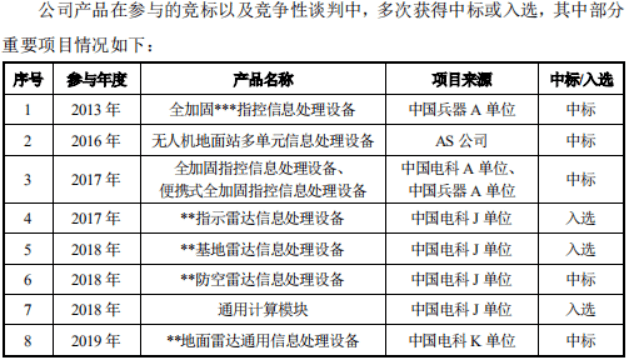

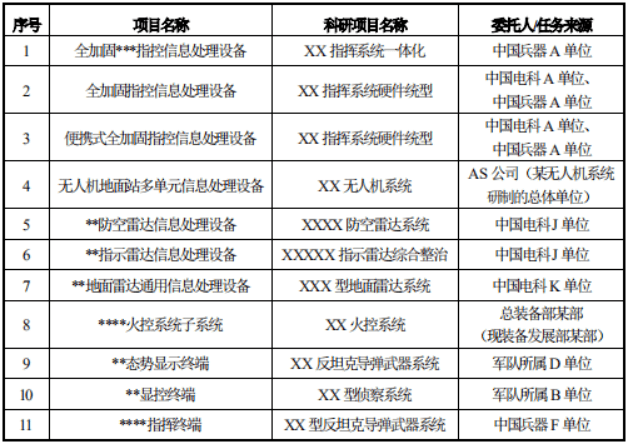

科思科技主要通过两种方式获得供应商资格。第一种是参与客户的招投标、竞争性谈判,获得产品承研承制资格。第二种是直接与客户签订研制任务书或技术协议等方式,获得产品承研承制资格。无论在哪一种方式下,科思科技都是依据客户的要求研发并制造产品。另外,如下图所示,公司披露的主要研发项目的任务来源均是客户,项目名称就是最终产品。结合这两点可以看出,科思科技这些产品的研发是专门为特定客户而发生的,例如XX指挥系统一体化全加固***指控信息处理设备的研发就是专门为中国兵器A单位发生。

(来自科思科技招股书)

依据企业会计准则的要求,企业为特定客户设计产品所发生的、可直接确定的设计费用应计入存货成本,继而结转至营业成本,而不应计入研发费用。科思科技发生的部分研发费用就属于这种情况。如果科思科技将本应该计入存货成本的研发支出计入了研发费用,会造成研发费用虚高、毛利率虚高。而对于拟在科创板挂牌的公司来说,研发费用是一项关键指标,公司是否倾向于虚增研发费用,以美化自己的科创属性呢?而且研发费用中的部分项目享受税前加计扣除,虚增研发费用还将带来更多的所得税抵扣。

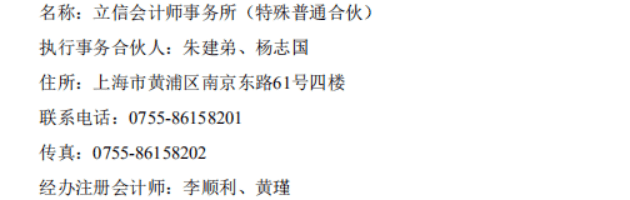

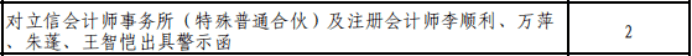

值得注意的是,科思科技本次发行采用的会计事务所是立信,签字注册会计师为李顺利、黄瑾。据证监会2018年4月通报2017年度审计与评估机构检查处理情况显示,个别签字注册会计师缺少必要的职业精神,审计执行程序流于形式,滥用职业判断,对收入确认等未获取充分的审计证据。而遭证监会通报并出具警示函的注册会计师之一就是立信的李顺利。这不得不令人质疑李顺利等人对科思科技执行的审计质量、获取审计证据的充分性,以及出具审计意见的客观性。

(来自科思科技招股书)

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]