时间:2020-09-09 13:52 栏目:IPO专栏 编辑:投资有道 点击: 4,922 次

江苏博俊工业科技股份有限公司(以下简称“博俊科技”)是一家汽车精密零部件和精密模具专业制造企业,正在申请创业板上市。经我们研究发现,公司已经多年增收不增利,两大主营业务呈现衰退之势,且对产能的披露方式较为蹊跷,与产量之间难以匹配。

多年增收不增利,两大主营业务收入下滑

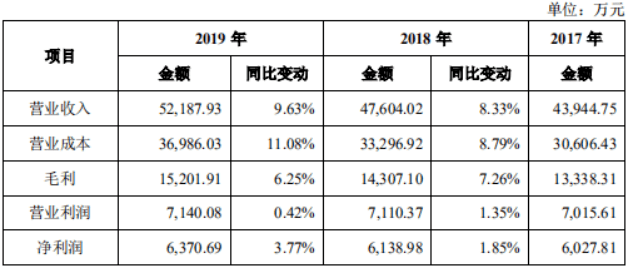

博俊科技主要从事汽车精密零部件和精密模具的研发、设计、生产和销售,掌握了模具设计与制造、冲压、激光焊接、注塑及装配等关键生产工艺和环节的技术。据招股书披露,2017年至2019年,公司分别实现营业收入43944.75万元、47604.72万元、52187.93万元,归属净利润6027.81万元、6138.98万元、6370.69万元,业绩持续增长。

但值得注意的是,博俊科技的收入增长与净利增长明显不同步。2017年至2019年,营业收入同比增长率分别为11.49%、8.33%、9.63%,归属净利润同比增长率分别为-1.73%、1.84%、3.77%。三年期间,营业收入稳健增长的同时,归属净利润增长却几乎停滞甚至下滑。

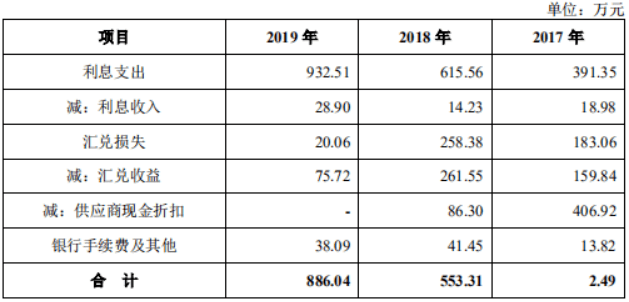

从数据上来看,造成博俊科技增收不增利的原因可能有两个。其一,营业成本增长速度超过营业收入。2017年至2019年,营业成本同比增长率分别为20.57%、8.79%、11.08%,均高于营业收入同比增长率11.49%、8.33%、9.63%,造成毛利增长不及营业收入增长,分别为-4.94%、7.26%、6.25%。其二,财务费用增长。2017年至2019年,期间费用总和分别为5674.34万元、6399.02万元、6721.61,而造成期间费用增长的主要因素是财务费用增长。一方面是利息支出不断增加,各年度利息支出分别为391.35万元、615.56万元、932.51万元。另一方面是供应商现金折扣不断减少,2017年和2018年供应商现金折扣分别为406.92万元和86.30万元,2019年甚至为零。

(来自博俊科技招股书)

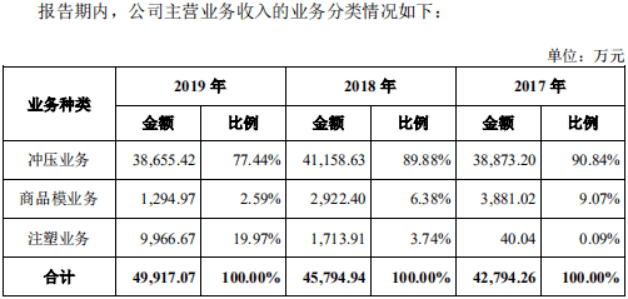

分业务来看。2017年至2019年,博俊科技冲压业务收入分别为38873.20万元、41158.63万元、38655.42万元,在2018年略有增长,但2019年就回落了,且销售占比从90.84%下降至77.44%。2017年至2019年,商品模业务收入分别为3881.02万元、2922.40万元、1294.97万元,销售占比分别为9.07%、6.38%、2.59%,金额和占比都在一路下滑。主营业务中只有注塑业务在持续增长,2017年至2019年收入分别为40.04万元、1713.91万元、9966.67万元。而且,2019年,主营业务收入增长4122.13万元,注塑业务收入增长8252.76万元,注塑业务收入增长占主营业务收入增长的200.21%。也就是说,博俊科技2019年主营业务收入增长全靠注塑业务支撑。

(来自博俊科技招股书)

注塑业务收入的大幅增长或许与销售价格的大幅下降有关。据招股书披露,2017年至2019年,注塑业务的平均销售单价分别为37.34元/件、20.49元/件、15.11元/件,显著降低的价格很可能刺激了销量的增长。

产能披露方式有蹊跷,与产量或不可比

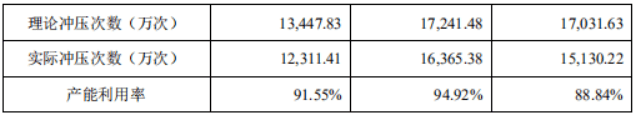

博俊科技对产能的披露比较蹊跷,并非按照主要产品冲压件的数量作为产能衡量单位,而是以理论冲压次数作为产能衡量单位。据招股书披露,2017年至2019年,理论冲压次数分别为17031.63万次、17241.48万次、13447.83万次,实际冲压次数分别为15130.22万次、16365.38万次、12311.41万次,产能利用率分别为88.84%、94.92%、91.55%。产能利用率看上去较高,但奇怪的是,2019年理论冲压次数13447.83万次较2018年17241.48万次明显下降。博俊科技的解释是,2019年大尺度模具及大尺寸冲压产品增多,单件产品需要的冲压时间更久,从而导致理论冲压次数和实际冲压次数都偏低。

(来自博俊科技招股书)

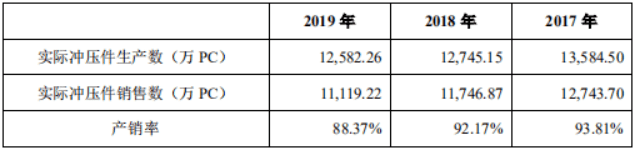

可是,如果依据博俊科技的说法,由于企业总体时间相对固定,2019年大尺度模具及大尺寸冲压产品需要的冲压时间更久,那么从理论上来说,2019年冲压件生产数量也应该明显下降。但产销率情况显示,2019年冲压件生产数12582.26万件与2018年冲压件生产数12745.15万件也没有相差太多。那么博俊科技的冲压次数与冲压件生产数之间是否匹配?

(来自博俊科技招股书)

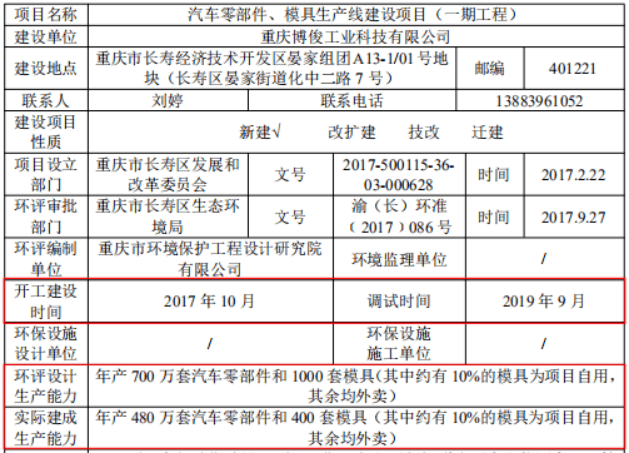

到募投项目里,博俊科技又换了口径,不再提理论冲压次数,而是以产品数量作为产能衡量单位。据募投项目“汽车零部件、模具生产线建设项目”一期工程验收报告显示,项目环评设计产能为700万套汽车零部件和1000套模具。总之,博俊科技对产能的披露方式不统一,从而导致对真实产能利用率的判断变得十分困难。

(来自重庆市长寿区生态环境局)

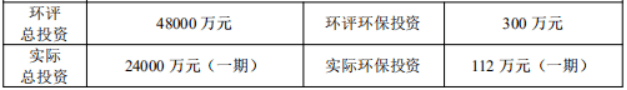

值得一提的是,在这一募投项目中,博俊科技对项目实施进度的披露也有问题。据招股书披露,项目计划建设期24个月(包括一期和二期),截至招股书签署日,项目已经开始建设实施。然而据验收报告显示,一期工程开工建设时间为2017年10月、调试时间为2019年9月,实际总投资24000万元,占环评总投资的50%。项目一期工程从开工到调试就已经接近24个月,那么从投资进度来看,截止二期工程完工将远超24个月,与博俊科技披露的项目总工期24个月不符。

借款增资又抽出资本,主要客户是监事老东家

博俊科技于2011年3月由伍亚林和伍阿凤出资设立,注册资本500万元。2011年4月,伍亚林和伍阿凤同比例增资,增资后公司注册资本15000万元,但是这次增资的过程有些诡异。增资款14500万元是伍亚林和伍阿凤从某未披露名称的第三方筹集的借款。增资完成验资后,伍亚林考虑到公司前期建设不需要大量资金,且公司计划后续收购伍亚林另外控制的上海博俊精密部件有限公司(以下简称“博俊部件”)和上海博俊精密模具有限公司(一下简称“博俊模具”),于是向博俊科技借款14500万元,并向第三方归还了之前的借款。博俊科技称,截至2014年8月,伍亚林、博俊部件和博俊模具已经向博俊科技共同偿还完毕14500万元借款。可是,既然当时伍亚林已经预判博俊科技不需要大量资金,为何通过向第三方借款的方式一次性注入大量资金呢?而后伍亚林从博俊科技将增资款全部借出,是否属于抽逃注册资本的行为?

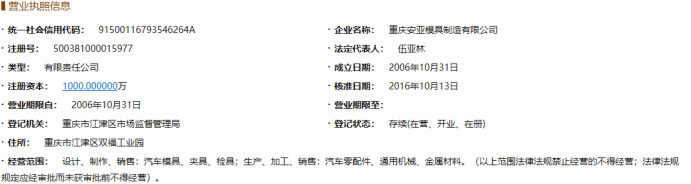

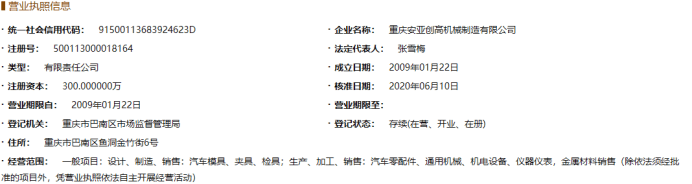

另外,在公司募投项目的实施地重庆,有一家叫做重庆安亚模具制造有限公司(以下简称“安亚模具”)的企业的执行董事兼总经理也叫伍亚林。而且安亚模具从事汽车零部件和汽车模具的设计、制作和销售,与博俊科技高度重合,其成立时间在2006年10月31日,与博俊部件的成立时间2006年11月14日也比较接近。另外,这位伍亚林还曾控制重庆安亚创高机械制造有限公司,但于2020年6月10日将其所持股份转让给张雪梅和赵云书。

(来自重庆市市场监督管理局)

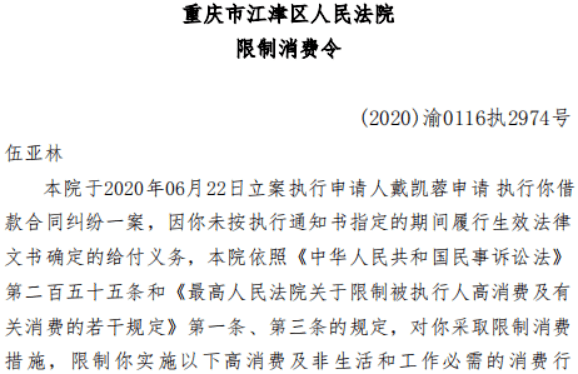

尽管名字相同,但由于招股书没有披露董事长伍亚林还另外控制了一家安亚模具,因此暂不能确定安亚模具的伍亚林就是博俊科技的董事长伍亚林。不过,安亚模具的财务状况似乎比较严峻,据公开信息查询,自成立以来曾经15次成为被执行人,其中从2017年至今就6次成为被执行人,目前还与上海轩赫机械科技有限公司、卡斯马星乔汽车系统重庆有限公司等存在纠纷。甚至,重庆市江津区人民法院2020年7月3日对安亚模具法定代表人伍亚林实施了限制消费令。

(来自重庆市江津区人民法院)

另外,博俊科技现任两名监事曾在公司的主要客户任职。据招股书披露,2017年至2019年,麦格纳集团分别是公司第五大客户、第二大客户、第四大客户,销售占比分别为7.72%、11.25%、7.80%。而博俊科技的监事兼销售经理侯琰春在2005年3月之2007年1月期间就曾任麦格纳集团旗下的麦格纳英提尔汽车座椅系统亚洲采购中心高级采购工程师。同时,伟速达集团是公司主要客户之一,但在报告期内未进入前五大客户,因此未披露相应销售收入和占比。而博俊科技的兼董事长助理姚金阳在2008年9月至2014年8月期间曾任伟速达采购部质量管理主管。那么,博俊科技是否曾借助主要人员的职场关系进行营销?离开“关系营销”后,其产品的竞争力还是否充分?

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]