时间:2020-09-29 09:51 栏目:IPO专栏 编辑:投资有道 点击: 4,693 次

无锡市尚沃医疗电子股份有限公司(以下简称“尚沃医疗”)是一家呼气分子诊断医疗器械研发生产商,正在进行科创板IPO。经我们研究发现,公司在核心技术指标对比中,不选择两家直接竞争品牌,反而刻意选择一家技术指标较差的品牌,或以此掩盖核心技术指标落后于直接竞争对手的事实。而且,公司研发费用披露前后矛盾,说不清自主研发投入究竟是多少。另外,公司第一大客户涉嫌年度报告弄虚作假,第二大客户刚成立就合作。

选择性披露:与“差生”比技术

尚沃医疗主要从事呼气分子诊断医疗器械的研发、生产和销售,目前已开发生产基于一氧化氮等气体信号分子呼气检测技术的炎症仪、菌群仪、一体机等呼气分子诊断产品,用于呼吸道相关炎症与消化道菌群代谢紊乱等相关疾病的病因鉴别、治疗评估和监测预后。据招股书披露,2017年至2019年,公司分别实现营业收入4349.01万元、5645.25万元、10811.48万元,归属净利润1084.30万元、1859.27万元、4957.22万元,业绩持续增长。

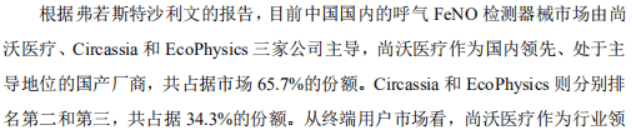

据招股书披露,目前中国国内的呼气一氧化氮检测器械市场由尚沃医疗、英国Circassia和瑞士Eco Physics三家公司主导。其中,尚沃医疗作为国内领先厂商,占据65.7%的市场份额,英国Circassia和瑞士Eco Physics分别排名第二和第三,共占据34.3%的市场份额。也就是说,尚沃医疗面临的最直接的竞争对手就是英国Circassia和瑞士Eco Physics,那么尚沃医疗将其核心技术与这两个品牌做对比才更合理、更具有说服力。然而令人迷惑的是,在对核心技术情况的阐述中,尚沃医疗却选择与另一家英国City Technology做对比。

(来自尚沃医疗招股书)

如下图所示,根据尚沃医疗选取的技术指标:公司传感器分辨率±3ppb,City Technology传感器分辨率±15ppb;公司传感器灵敏度1.5~5nA /ppb,City Technology传感器灵敏度0.7~1.7nA /ppb;公司传感器量程0~3000ppb,City Technology传感器量程0~300ppb;公司传感器储存温度-40~55℃,City Technology传感器储存温度10~30℃;公司传感器5%二氧化碳浓度下响应小于3ppb,City Technology传感器1.12%二氧化碳浓度下响应17.3ppb;公司传感器20ppm和50ppm一氧化碳浓度下响应小于3ppb,City Technology传感器4ppm一氧化碳浓度下响应17.6ppb。基于这些指标的对比,尚沃医疗得出结论,公司产品的分辨率更高、灵敏度更高、量程更大、储存温度范围更宽、更不易受人体呼出二氧化碳的影响、更不易受人体呼出一氧化碳的影响。通过这样一番对比,尚沃医疗就产品比同行更有优势。

(来自尚沃医疗招股书)

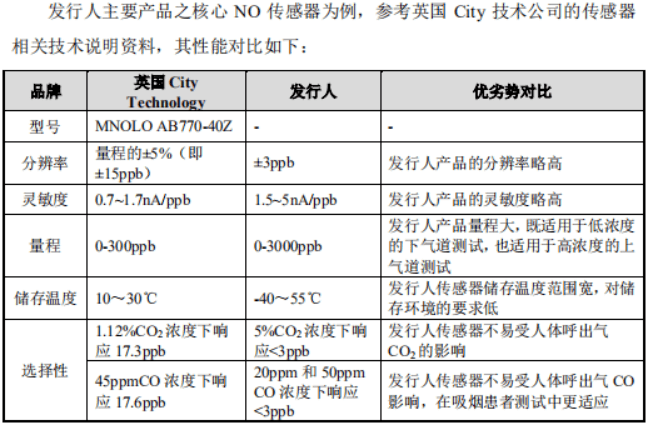

然而,这个对比能够真实反映出尚沃医疗的核心技术实力么?不妨看上文中提到的瑞士Eco Physics的技术指标。据Eco Physics官网显示,以nCLD AL型号传感器为例,在两项最关键的指标上,nCLD AL型号传感器量程为100ppb~50000ppb、分辨率为0.4ppb。而尚沃医疗传感器量程为0~3000ppb、分辨率为±3ppb。通过对比可见,尚沃医疗传感器的量程和分辨率都远远低于Eco Physics。

由此是否可以推测,尚沃医疗故意选择一家技术指标较差的英国City Technology做对比,意图掩盖其核心技术不如主要竞争对手的事实?而通过这样对比得出的失真结论,是否可能误导投资者?

(来自瑞士Eco Physics官网)

研发费用披露自相矛盾,投入金额说不清

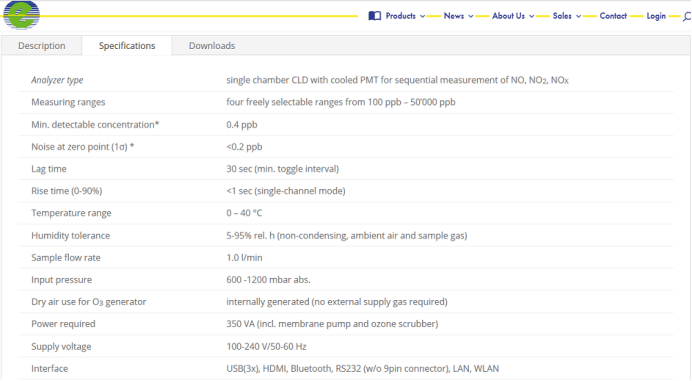

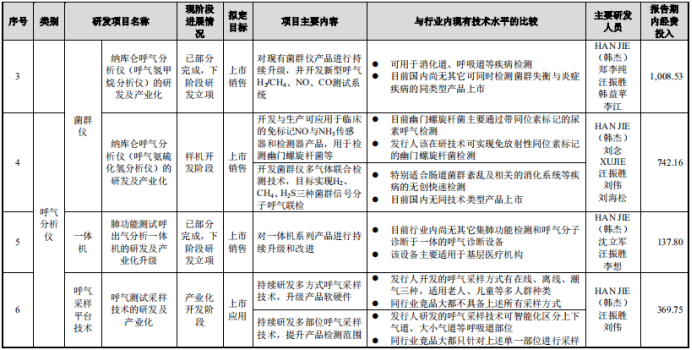

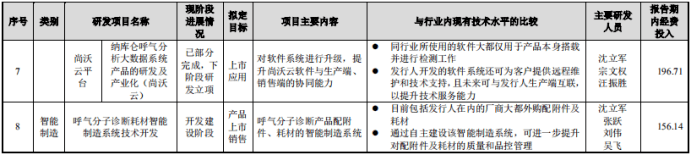

据招股书披露,尚沃医疗目前有8个在研项目,分别是“呼气硫化氢检测技术探索与临床应用”、“多种分子标志物呼气分析技术的研发及产业化”、“呼气氢甲烷分析仪的研发及产业化”、“呼气氨硫化氢分析仪的研发及产业化”、“肺功能测试呼出气分析一体机的研发及产业化升级”、“呼气测试采样技术的研发及产业化”、“纳库仑呼气分析大数据系统产品的研发及产业化”、“呼气分子诊断耗材智能制造系统技术开发”,报告期内经费投入分别为31.54万元、94.80万元、1008.53万元、742.16万元、137.80万元、369.75万元、196.71万元、156.14万元,合计2737.43万元。这些项目的主要研发人员都是尚沃医疗自身的员工,从而可以确定在研项目都是公司的自主研发。另外,通过国家知识产权局查询可知,公司在报告期内还申请了许多专利,这些专利对应的已完成研发项目同样需要研发投入。那么,报告期内,尚沃医疗已完成的研发项目和未完成的在研项目,合计自主研发投入应该高于2737.43万元。

(来自尚沃医疗招股书)

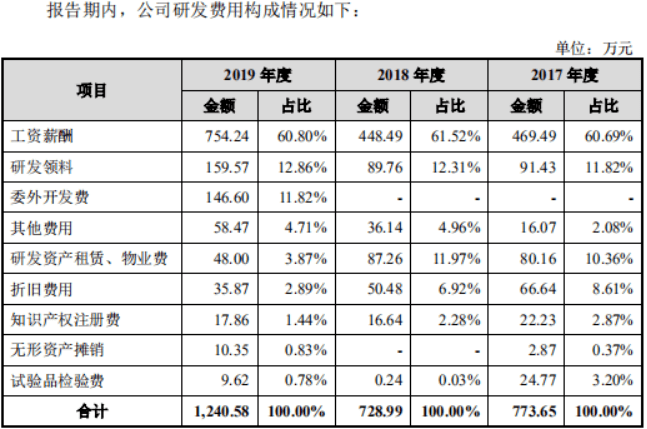

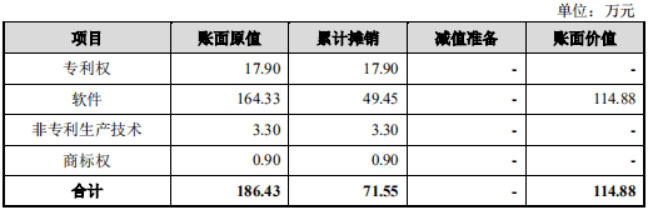

而另一边,据研发费用明细(研发投入资本化金额仅3.30万元可忽略不计,即研发投入等于研发费用)显示,2017年至2019年,研发费用分别为773.65万元、728.99万元、1240.58万元,合计2743.22万元。这其中还包含着呼气过滤器的委外开发费用146.60万元,减去这一金额后,尚沃医疗报告期内自主研发投入为2596.62万元。显然,这个数额与前面高于2737.43万元的自主研发投入存在差异。而产生差异的原因还有待公司解释。

(来自尚沃医疗招股书)

第一大客户弄虚作假,第二大客户背景复杂

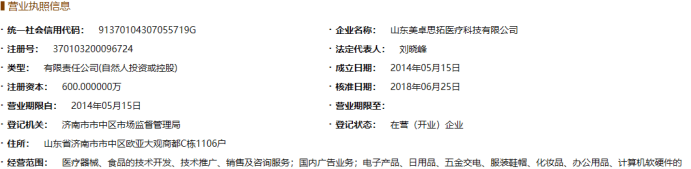

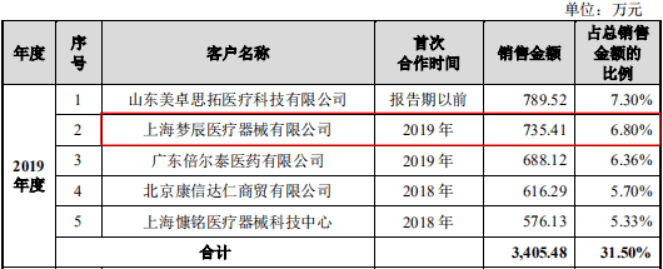

2017年至2019年,山东美卓思拓医疗科技有限公司(以下简称“美卓思拓”)一直是尚沃医疗第一大客户,销售金额分别为498.23万元、583.02万元、789.52万元,销售占比分别为11.46%、10.33%、7.30%。然而,工商信息显示,2017年12月,市场监督管理局在对美卓思拓的年度报告公示信息检查中发现其存在隐瞒真实情况、弄虚作假情形,将其列入经营异常名录。美卓思拓的年度报告弄虚作假是否与尚沃医疗的销售真实性有关,暂不得而知。

(来自济南市市场监督管理局)

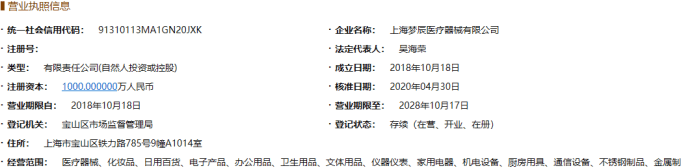

上海梦辰医疗器械有限公司(以下简称“梦辰医疗”)是尚沃医疗2019年第二大客户,销售金额735.41万元,销售占比6.80%,首次合作时间为2019年。工商信息显示,梦辰医疗成立于2018年10月,2019年2月获得医疗器械经营许可。梦辰医疗刚成立不久便与尚沃医疗展开合作,甚至马上跻身第二大客户,这一现象是否合理?经过我们进一步研究,梦辰医疗的控股股东吴海荣与尚沃医疗隐隐存在某些关系。

(来自尚沃医疗招股书)

(来自上海市市场监督管理局)

从公开信息来看,吴海荣曾经是已经吊销的上海先盛医药科技有限公司(以下简称“先盛医药”)的第二大股东和监事,一同参股先盛医药的还有自然人魏海力,魏海力是金雨茂物投资管理股份有限公司(证券简称:金雨茂物,证券代码:834960.OC)董事任富钧的关联方,而金雨茂物是尚沃医疗董事段小光实际控制的企业。结合梦辰医疗刚成立不久便成为尚沃医疗第二大客户的事实,吴海荣与尚沃医疗之间是否还存在着更直接、更密切的关系?

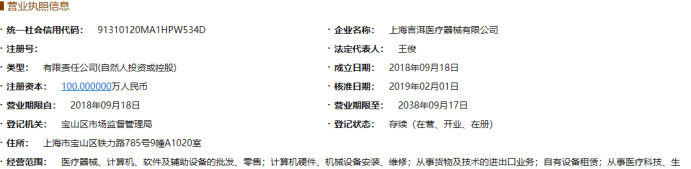

另外,吴海荣还控制一家成立于2018年9月的上海言洱医疗器械有限公司(以下简称“言洱医疗”),注册地址位于上海市宝山区铁力路785号9幢A1020室。而梦辰医疗的注册地址位于上海市宝山区铁力路785号9幢A1014室。也就是说,言洱医疗和梦辰医疗几乎是隔壁关系。吴海荣在同一地址设立两家公司从事相同的医疗器械经销业务是否有必要?进一步推测,言洱医疗是否也是尚沃医疗的客户?此外,吴海荣还控制一家南通荣兴医疗科技有限公司,同样从事医疗器械经销业务,不过正在进行简易注销。

(来自上海市市场监督管理局)

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]