时间:2020-10-22 09:18 栏目:IPO专栏 编辑:投资有道 点击: 5,351 次

上海健麾信息技术股份有限公司(以下简称:健麾信息)是一家专注于为医疗服务和医药流通领域的药品智能化管理,提供相应产品和服务的沪市主板拟上市公司。公司的业务主要涵盖智慧药房、智能化静配中心以及智能化药品耗材管理等领域。

据招股书披露,2016年到2018年,即报告期可比前三年内,健麾信息关联方德国企业Willach始终是公司的第一大供应商,公司向Willach采购设备类配件和钣金类原材料的采购金额分别为2843.71万元、2768.96万元和3505.09万元,占当期公司采购总金额之比分别为50.99%、50.71%和41.91%,2017年和2018年采购金额占比持续高于50%,2019年采购金额占比依然偏高,存在严重依赖。

此外,通过研究我们发现:可比前三年内,招股书披露同行业可比公司苏州艾隆科技股份有限公司(以下简称:苏州艾隆)的智慧药房系列产品毛利率,与苏州艾隆招股书披露的这一主营业务毛利率存在明显差异。公司第四季度收入持续显著上涨,第一季度收入却持续显著下滑,在生产和销售不具有明显季节性的情况下,无法合理解释。此外,2016年度,公司第二大供应商揭阳市沃得佳药械有限公司(以下简称:沃得佳)2016年设立,2016年注销,十分罕见。

披露的竞争对手主营业务毛利率存在明显差异

苏州艾隆的主营业务涵盖药品管理、医疗信息、智慧病区、医疗物流等多个医院服务领域,与健麾信息相似,都有智慧药房产品的主营业务。但健麾信息招股书披露的苏州艾隆智慧药房业务毛利率,与苏州艾隆招股书披露的该业务毛利率并不一致,差异明显。

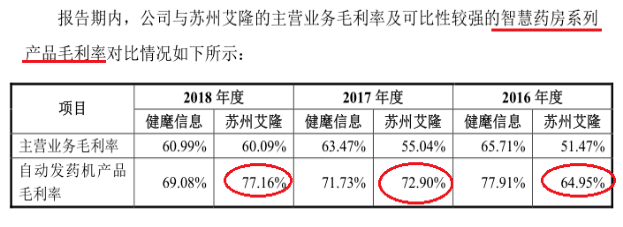

先看健麾信息招股书。招股书显示,2016年到2018年,苏州艾隆的智慧药房系列产品毛利率分别为64.95%、72.90%和77.16%。

数据来源:健麾信息招股书

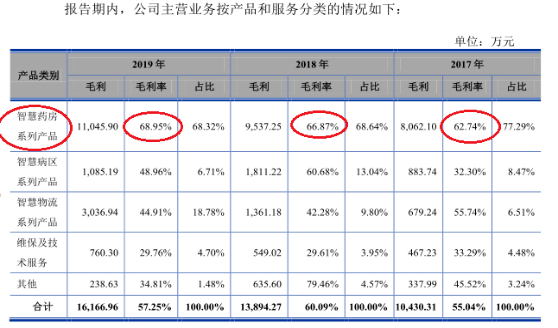

再看苏州艾隆招股书。据该公司招股书披露,2017年到2019年,苏州艾隆智慧药房系列产品毛利率分别为62.74%、66.87%和68.95%。

数据来源:苏州艾隆招股书

两相比较,2017年和2018年,健麾信息招股书披露的苏州艾隆智慧药房业务毛利率72.90%和77.16%,比苏州艾隆招股书披露的该主营业务毛利率分别高10.16和10.29个百分点,差异非常明显。

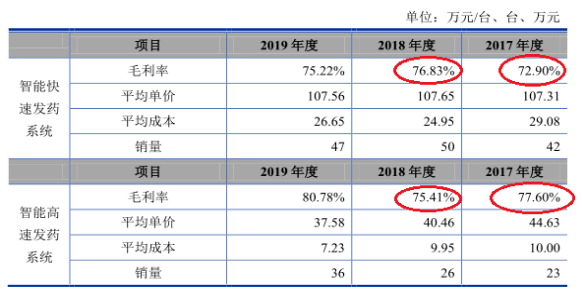

那么,健麾信息招股书中比较的会不会并非苏州艾隆整个智慧药房业务的毛利率,而仅是其中发药机产品的毛利率呢?

据苏州艾隆招股书显示,苏州艾隆的智慧药房业务中,有两类发药机系统,分别命名为“智能快速发药系统”和“智能高速发药系统”。2017年和2018年,快速发药系统产品毛利率分别为72.90%和76.83%,而高速发药系统产品毛利率分别为77.60%和75.41%。

数据来源:苏州艾隆招股书

先比较智能快速发药系统。如果健麾信息招股书披露的“自动发药机产品”对应苏州艾隆招股书显示的“智能快速发药系统”,那么2017年和2018年内,健麾信息招股书披露的产品毛利率72.90%和77.16%,比苏州艾隆招股书披露的产品毛利率分别高了0和0.33个百分点,2017年保持一致,2018年出现差异。

再比较智能高速发药系统。如果健麾信息招股书中提到的“自动发药机产品”是指苏州艾隆招股书中的“智能高速发药系统”,那么2017年和2018年内,健麾信息招股书披露的产品毛利率分别为72.90%和77.16%,2017年比苏州艾隆招股书披露的产品毛利率低4.7个百分点,2018年又比苏州艾隆招股书披露的产品毛利率高1.75个百分点,始终不一致。

这就比较奇怪了,健麾信息招股书中披露的苏州艾隆智慧药房系列产品毛利率,无论是当作智慧药房业务毛利率,还是当作智能快速发药系统、智能高速发药系统产品的毛利率,都无法与苏州艾隆招股书中披露的毛利率数据完全相符。到底是健麾信息的数据披露有误,还是苏州艾隆的信息披露出错,有待两家拟上市公司给出合理的解释。

不受季节性影响,但四季度收入节节攀升,一季度收入不断走低

除了同行业可比公司苏州艾隆的主营业务毛利率数据不太可靠之外,可比前三年内,健麾信息的营业收入按季度明细数据也不寻常。

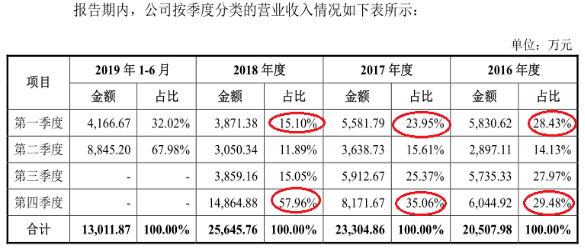

先看四季度收入。据招股书显示,2016年到2018年,健麾信息第四季度的营业收入分别为6044.92万元、8171.67万元和14864.88万元,2017年和2018年分别同比上涨35.18%和81.91%,涨幅越来越大,占当期营收之比分别为29.48%、35.06%和57.96%,占比持续显著上涨,累计上涨了28.48个百分点,几乎翻了近一倍。

再看一季度收入。据招股书披露,可比前三年内,健麾信息第一季度的营业收入分别为5830.62万元、5581.79万元和3871.38万元,2017年和2018年分别同比下滑4.27%和30.64%,跌幅加大,占当期营收之比分别为28.43%、23.95%和15.10%,占比也持续显著下滑,累计下跌13.33个百分点,几乎跌了近一半。

数据来源:健麾信息招股书

这是因为健麾信息的主营业务具有明显的季节性特征吗?答案是否定的。

招股书显示,健麾信息的设备生产主要以装配、调试为主,生产工作不受季节性影响。而且智能化药品管理项目主要应用于医疗服务机构,受用户具体需求、场地条件、项目难度以及医院整体建设进度等多方面因素影响,每个项目实施时间长短不一,项目进度也不会存在明显的季节性。

值得关注的是,即使由于健麾信息的下游客户多数是国企和事业单位,受到年度预算管理的影响,通常存在下半年实现的收入大于上半年实现收入的情况。可是,正常情况下,这种下半年收入权重较高的情况,对应各个季度的收入占比应该保持相对稳定,不会产生如健麾信息这样四季度收入持续大幅上涨,直至占全年收入的一半以上,而一季度收入持续大幅下跌,直至跌到不及全年收入的1/6的异常情况。

信息来源:健麾信息招股书

健麾信息四季度收入的持续异常偏高,结合一季度收入的持续异常偏低,是否存在将后一年度的一季度收入跨期调节至前一年度四季度?这可能需要公司对此作出合理的解释。

第二大供应商竟年内新设、年内注销

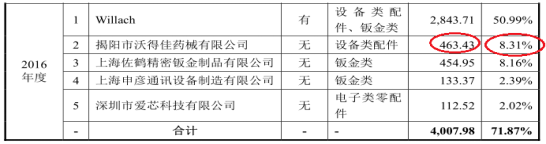

另外,健麾信息某些主要供应商的工商信息也非常奇怪。据招股书披露,2016年度,沃得佳是健麾信息的第二大供应商,当期公司向沃得佳采购设备类配件金额为463.43万元,占当期采购总额之比为8.31%,金额不小。

数据来源:健麾信息招股书

可是,据国家企业信用信息公示系统显示,沃得佳是一家已经注销的企业。该公司设立于2016年1月26日,注销日期为2016年11月26日,理论上运营了10个月。

信息来源:国家企业信用信息公示系统

按理说,当年新设的制造业企业,通过建设工程项目,形成核心产品产能,并且实现产品质量稳定,通常需要半年乃至一年以上的时间。因此设立时间一年以内的企业成为拟上市公司的前五大供应商,本就比较罕见。像沃得佳这样年内设立、年内注销,前后的实际经营时间恐怕不到10个月,能够对健麾信息供货的时间就更少了。这种情况下,沃得佳还能成为当期第二大供应商,是否存在利益输送?有没有关联交易的非关联化?都需要健麾信息进一步解疑释惑。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]