时间:2014-05-13 14:15 栏目:财富管理 编辑:投资有道 点击: 5,860 次

华润信托稳益系列集合信托产品大幅亏损事件引起市场一片哗然。稳益系列为投资债券市场的结构化阳光私募产品,稳益6号次级受益权投资人亏损37.87%,稳益7号亏损约26.7%,如此巨亏招致各方对信托公司、管理公司以及销售机构的强烈质疑。

投资者巨亏究竟谁之过?是管理机构的道德风险,还是债券市场低迷,抑或是产品设计缺陷?不妨从产品本身入手,撕开其亏损的真相。

杠杆策略放大风险

投资债券市场的结构化阳光私募产品,属于浮动收益类,投资于银行间和交易所市场债券。与固定收益类信托不同的是,这类产品由市场上的投资顾问公司管理,信托公司作为产品的发行平台,承担对投顾的操作进行合规监管的责任和信息披露的责任。既然是投资证券市场类的产品,就会有市场价格的波动,投资风险由投资者承担。

产品本身的结构分为优先和劣后两级(也有三级结构的设计),一般优先与劣后的比例为9:1,优先资金由银行负责募集,成本在年化6%左右,劣后级保障优先级的本金和收益,劣后级拿优先成本以外的其他收益。产品主要投资在信用债上,一般来说,单只信用债的收益率很少能达到8%,对投资者没有吸引力,这也是这类产品需要放杠杆的原因。用稳益产品当时的优先级成本5.5%来举例,假设债券票面利率为7%,不考虑价格波动和费用的情况下,那么劣后级的收益为7%+(7%-5.5%)x9=20.5%,这就是投资机构放杠杆的原因。但任何投资的风险和收益都成正比的,杠杆策略在放大债券私募基金收益的同时,也同样放大了风险。

债券产品的投资收益主要分两部分:票面利率和资本利得,资本利得也就是市场波动的差价。这类产品投资于债券二级市场,就会有市场价格波动的风险,假设资本利得损失2%,那么上面的测算加上市场波动,可以写成7%-2%+(7%-5.5%-2%)x9=0.5%。如果单只债券的投资损失更大,加上杠杆放大的效应劣后级就会出现大幅亏损。

赵荣春:

北京钱景财富投资管理有限公司执行董事,对外经贸大学MBA,曾先后就职于中信建投证券股份有限公司、汇丰晋信基金管理公司等金融机构,拥有21年金融理财行业从业经验。

债券市场遭遇十年最大熊市

既然债券结构化产品与债券市场波动息息相关,在债券市场低迷的情况下,劣后级出现亏损的可能性是存在的,尤其是在2013年的债券市场。2013年债券市场遭遇近十年来最大的熊市,有人形容去年的债券熊市相当于2007年的股市从6000点跌至2000点。

2013年,债券市场在基本面、资金面、供需等多方面影响下,收益率呈现先低后高的态势。2013年一、二季度,CPI(除春节当月)同比增速在2%~2.5%之间窄幅波动。经济增速在1月份出现拐点然后下行,引发市场对经济衰退的担忧。外汇占款的持续流入使得货币市场资金面宽松,资金利率维持低位。基本面和资金面的配合,带来了上半年信用债的一波小牛市。同时,银监会年初发布8号文对理财产品进行规范也引发了市场做多信用债的热情。

去年6月,在市场预期QE即将退出、外汇占款锐减、银行半年末考核等因素影响下,货币利率出现飙升。而在银行非标、同业业务迅猛发展导致期限错配严重的背景下,央行仍然坚持偏紧的货币政策,引发“钱荒”。此后数月,央行继续采取“锁长放短”策略,使得货币市场一直处于“紧平衡”状态。回购利率中枢的大幅上调引发了债市的深度调整,也带来了下半年收益率的持续上行。

进入2013年7月后,资金成本虽有所回落,但由中债登公司主导的债券估值价格持续下跌;大量债券在两周内收益率上行了80~100个基点,这种情况在中国债券市场是前所未有的。债券估值的持续下跌又引发货币市场在短期内连续反应,货币基金与债券基金被大量赎回,导致基金大规模减仓,进一步加剧了债券估值下跌,市场上固定收益类理财产品的业绩全面下挫。

在没有货币政策冲击的情况下,如此短的时间内这样的跌幅是从未有过的。去年9月开始,企业债恢复供给、发行量猛增,银行间开户则继续暂停,供需力量的失衡也是信用债熊市的原因。

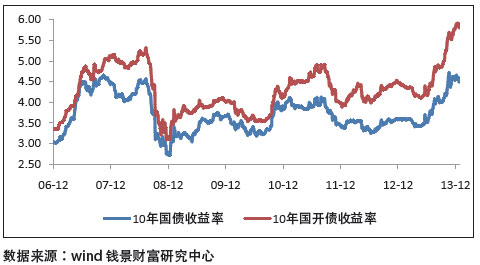

2013年6月初至12月底,作为债券市场基础性利率的10年期国债收益率上涨接近130bp,超过了2007年的高点水平。10年国开债收益率上涨170bp,绝对水平创出历史新高。

企业债到期收益率在2013年下半年同样大幅上行。以剩余期限5年期为例,AAA等级上行180bp左右,AA+等级上行200bp左右,AA等级上行220bp左右,AA-则上行220bp左右,上行幅度历史最大。历史上6个月内5年AA最大上行幅度为170BP,比这次低50BP左右。

“避风港”并不避风

相对普通股票型阳光私募基金来说,债券私募由于收益相对较低,多年来在国内一直发展缓慢。2010年以来股市行情持续震荡低迷,2011年股票型基金大跌,股市赚钱效应缺乏,投资者的风险厌恶情绪上升,相比股市的高风险及缺少赚钱效应,承受较低风险、收益稳定的债券类产品受到大多数投资人的追捧,成为市场的避风港。

借助2011年底和2012年上半年的债券市场的小牛市,劣后级收益可以达到20%甚至更多,结构化债券产品取得爆发式增长。2012年成立的产品超过百只,存续总规模近500亿。

2013年初,这类产品继续保持强劲的势头,经历下半年的大跌后,整体损失惨重,年底是几乎是债市的最低点,买盘很少,这期间到期的产品因为要按期兑付,不得不大幅折价,所以才有了30%以上的亏损。

择时与杠杆须谨慎

二级市场的证券,都会有投资周期,债券也不例外,从近几年的债券私募的发行规模及数量来看,大部分投资者买到了债券市场的顶峰,这在股票基金投资中也很常见。

所以,在投资过程中,首先,择时是非常重要的,面对一款浮动收益类的产品,要分析投资标的所处市场周期,未来是否具有上涨的空间。

其次要了解产品结构设计和投资策略,有的投资者只看投资标的就认为债券的波动小,比较安全,忽略了产品结构中杠杆的放大效应,风险已经被放大了10倍。

再次,债券投资的风险主要在于债券的信用风险和利率风险,主要依靠管理人对宏观经济的把握,通过对宏观经济周期、市场流动性等方面的把握,对债券的基本面进行研究分析,对收益率曲线进行预测,在低风险债券及高风险债券之间进行资产配置,也可以在市场上低买高卖赚取资本利得。

由于债券市场波动性相对于股市较小,债券市场可预测性较强,债券基金的业绩延续性要远高于投资股票的基金。过去能够在固定收益类投资上取得良好业绩的管理人往往也能够在未来取得较好的业绩,投资者要选择历史业绩较好,有较强宏观经济分析能力的基金经理和成熟投研团队的基金。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]